加密貨幣世界從來不缺少天才與奇蹟。

2019 年 5 月,加密貨幣交易所 FTX 在熊市中誕生;2021 年 8 月,FTX 宣布以 180 億美元估值完成 9 億美元 B 輪融資,吸引包括軟銀集團、紅杉資本和光速創投在內多達 60 家投資機構參與。

此輪融資成為了加密貨幣產業史上最大私募股權融資。

1992 年出生的 FTX 創始人 Sam Bankman-Fried(簡稱 SBF)已積累上百億美元加密資產,躋身《富比士》全球富豪榜。

180 億美元獨角獸因何崛起?它做對了什麼?

注:此前有朋友「批評」如今科技、區塊鏈媒體的內容形態,認為大多是在「馬後砲」,在輝煌之後找原因,把一些可能偶然的結果合理化,這樣的批評值得接受與思考,但我們也相信,歷史不會重複,但是會押韻,向後看是為了更好地向前,以及看得更遠。

FTX 的誕生與崛起

FTX 的誕生並不來自於靈光一現的「天才想法」,根據 FTT 白皮書,FTX 實際上是加密貨幣市場「需求並未得到滿足」的產物:

當時我們發現,既有的頂級合約交易所,存在許多問題。我們曾向這些交易所投遞了不計其數的反饋,然而,問題依然存在,沒有改善。所以,與其寄望現有交易所採納我們的反饋、完善他們的產品和服務,我們不如自己打造一個能直接解決這些問題、能改變市場現狀的產品。

基於這個想法,一個完全區別於市場上現有合約交易所的數位資產衍生品交易平台 FTX 誕生了。

站在 2019 年 5 月那個時間點,大多數人並不認為這是一個靠譜的創業方向, 如同當時有人和你說,要做一個超越以太坊的公鏈,你可能會認為他瘋了。

OKEx、幣安、火幣、Coinbase、Bitfinex 是當時行業內的幾大巨頭,地位相當穩固,這個時間點才入場,FTX 憑什麼挑戰這些巨頭?

「交易所賽道格局已定,新交易所沒有出頭機會」,這是當時一些投資者不看好 FTX 的原因,回頭來看,這其實是一個偽命題,因為,當時的 FTX 和上述交易所並不完全在同一個賽道上。

從成立之初,FTX 的定位便是——加密貨幣衍生品交易所,現貨交易和衍生品交易看似接近,實則相差甚遠。

現貨交易所業務模式相對簡單,主要依賴團隊的行業嗅覺,衍生品交易則牽涉到復雜的金融模型和產品設計,更倚重創始團隊的金融 DNA 及技術背景。

BitMEX 創始人 Arthur Hayes 同樣是華爾街交易員出身,依靠永續合約,在 2019 年成為衍生品交易所之王,哪怕被詬病 UI 醜、體驗差、連手機 APP 也沒有,並不妨礙其稱霸幣圈的江湖地位。

現貨交易所的主要受眾群體以散戶為主,更需要簡單易上手的產品體驗。

衍生品交易所的服務人群主要是機構,其次是專業交易員與具備一定專業知識的投資者,所以追求的目標不只是便捷,更要專業和精確。

因此,在當時,FTX 的核心競爭者其實只有兩家,BitMEX 和 OKEx,並且這個市場依然處在非常早期的階段。

看懂這一點,你就能理解 FTX,以及後續 Bybit 等新玩家何以崛起,因為加密貨幣衍生品領域還遠遠不是紅海,這裡還有很多需求尚未得到滿足。

那麼,為什麼成功的偏偏是 SBF 和他的 FTX?

總結起來,主要有兩點:

(一)流動性

如上文所說,FTX 的問世主要是因為 SBF 另一家公司、做市商 Alameda Research 的交易需求並未得到滿足,因此,FTX 算是含著金鑰匙出生,一上線就有來自 Alameda Research 的流動性支持。

早在 2019 年,Alameda Research 就已經是加密貨幣市場上最大的流動性供應商與做市商之一,最被人稱道的是,2019 年 7 月,幣安現貨市場突然出現 7500 枚比特幣的超大賣單,Alameda Research 只花了 20 分鐘,就消化了賣單拋壓。

當時,Alameda Research 團隊將整個操作過程錄製並發在了推特上,得到了幣安創始人 CZ 的轉發稱讚。

對於機構和專業交易員而言,流動性或者說交易深度是選擇衍生品平台的首要考慮因素,沒有之一。

即便在 FTX 上線初期,除了 BitMEX 的比特幣永續合約,其流動性已遠超其他合約交易平台,這是其他新交易所無法比擬的核心優勢。

(二)創新與利他

巴菲特常言,「在自己的能力圈內擊球」,早期的 FTX 也貫徹了這一點——專注於衍生品,並圍繞其開展創新。

對於 2019 年的 FTX 而言,想要殺出重圍,唯有創新一條道路。

首先是機制創新,包括分攤預防機制以及中心化保證金池 + 通用 USD 穩定幣結算。

2019 年,合約穿倉一直是一個熱點話題。「穿倉」,就是在指期貨合約交易中,用戶不僅將保證金全部虧掉,而且還倒欠交易平台錢。當時,各家頂級交易所的高管一度針對這個話題互相拉踩。

FTX 原創了三級清算模型,可以最大程度的避免穿倉損失。

第一道防線和大多數清算引擎相似,通過實時檢測用戶倉位和保證金率完成風險控制;第二道防線是每當出現市場劇烈波動時,FTX 的流動性提供商會自動介入有爆倉風險的帳戶;第三道防線則是風險保障金,可以支付平台用戶因穿倉而產生的的損失。

過去,大家習慣使用單個幣種單獨開倉,比如比特幣合約存入的保證金是比特幣,這增加了調整倉位的難度,增大了持倉被強制平倉的風險。

有別於此,FTX 提出了一種新的機制:採用穩定幣做結算,所有合約交易共用一個通用的保證金錢包。

事實證明,這是很多加密資產投資者的真實需求,隨後這種機制也被其他交易所採用。

在產品創新方面,如今大家司空見慣的 USD 穩定幣合約與槓桿代幣,同樣是由 FTX 首創。特別是「永不爆倉」的槓桿代幣,目前已經成為各大交易所的標配產品,為他們貢獻了相當比例的利潤。

回顧 FTX 的機制和產品創新,無論是三級清算模型、通用保證金結算,還是 USD 穩定幣合約與槓桿代幣,背後的核心理念只有一個——盡可能減少投資者的虧損及爆倉風險。

如果說,部分中小型交易所在設計產品及運營思路時追求的是「刺激賭性,讓投資者承擔更大風險」,那麼,FTX 則在產品哲學上,真正做到了為投資者著想。

這或許也是踐行 SBF 一直提倡的「利他主義」的一種方式。

FTX.US 的擴張

針對美國市場,SBF 專門推出了 FTX.US ,非 FTX 所有,為獨立交易平台,擁有多種美國監管許可。

9 月 1 日,FTX.US 宣布將收購 LedgerX,一個受商品期貨交易委員會(CFTC)監管的加密貨幣衍生品交易平台,預計該交易將在 2021 年 10 月前完成。

SBF 發推稱,「這可能是我們有史以來最激動人心的公告。」

大多數人或許低估了這個消息的意義。

全世界的加密貨幣交易所,總體可以劃分為兩類:「美國交易所」和「非美國交易所」。

這是因為美國的合規交易所擁有更高的資本溢價。

以 Coinbase 為例,9 月 12 日其日總交易總額約為 29 億美元,排名全球第 8,市值卻高達 500 億美元。

8 月份,FTX.US 總裁 Brett Harrison 在接受采訪時就表示,FTX.US 的目標是在不到一年的時間內,提供加密貨幣衍生品交易,只要收購完成,鑑於 LedgerX 與 CTFC 長期以來密切的合作關係,FTX.US 將很有機會獲得相關合規牌照,從而直接向零售和機構交易者提供比特幣和以太坊的期權與期貨合約。

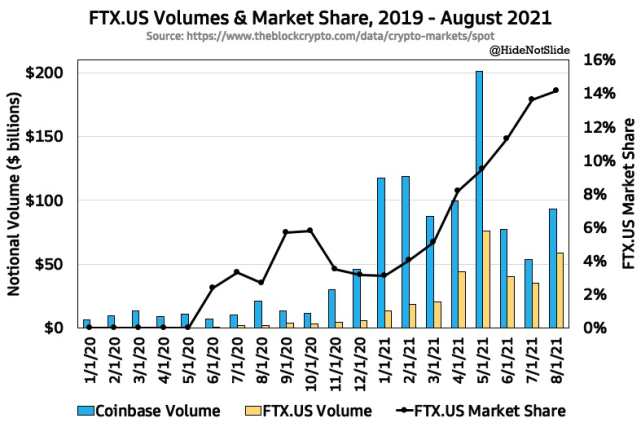

此外,自 2020 年 5 月推出以來,FTX.US 的交易量直線攀升,並於 9 月 9 日突破歷史高點,達 7.9 億美元。

與此同時,為了深耕美國市場,FTX.US 動作不斷,大手筆贊助各類體育賽事:

9 月,FTX 和 FTX.US 宣布和曾帶隊拿下三屆 NBA 總冠軍的球星柯瑞(Stephen Curry)達成長期合作夥伴關係。柯瑞將獲得 FTX 的股權,並擔任 FTX 的品牌大使,其部分薪資會以加密貨幣支付。

FTX.US 以一份為期 19 年、價值 1.35 億美元的合同獲得了 NBA 邁阿密熱火隊主場球館的冠名權,這是有史以來最昂貴的冠名權合同之一。

FTX 聯手 FTX.US 與電競俱樂部 TSM 達成為期 10 年、價值 2.1 億美元的獨家冠名權合作,並與與《英雄聯盟》開發商拳頭遊戲達成了為期 7 年的合作,獲得了英雄聯盟冠軍系列賽(LCS)的讚助露出權益。

對標 Coinbase 的市值,FTX.US 一旦開展衍生品交易,按照當前的高增長趨勢,一個新的百億美元獨角獸正在「冉冉升起」,而 FTX.US 的崛起也將為 FTX 帶來品牌助力。

FTT 投資分析

FTT 是 FTX 整個生態平台的價值基石。關於平台幣的分析與探討,通常會從三個面向探討:交易所基本面、代幣價值捕獲、對未來的預期。

「交易量」,正是交易所最大的基本面。

今年 4 月,SBF 發推表示 FTX 交易量在去年一年上漲了 8000%,在所有交易平台中增速最快。目前,FTX 總體交易量位於行業第四,其中,衍生品依然是 FTX 的業務支柱。

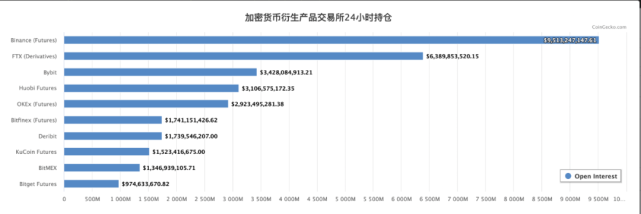

據 Coingecko 數據,截至 2021 年 9 月 13 日,FTX 衍生品持倉全網第二,僅次於 Binance。

就代幣價值捕獲而言,平台幣主要分為兩個部分:財務價值和實際用途。

財務價值方面,FTX 採用銷毀 FTT 的通縮策略,銷毀將持續到 FTT 市場流通總量減少至發行總量的 50% 為止。

根據白皮書資料,自 2019 年 7 月 29 日起,FTX 會在每週一回購 FTT 並銷毀,回購資金來自於:

1. FTX 平台所有手續費收入的 33%;

2. 風險保證金淨增量的 10%;

3. FTX 平台其他收入的 5%;

官方數據顯示,截止 2021 年 9 月 15 日,FTX 已累積銷毀超過 1300 萬枚 FTT,價值 10 億美元以上。

衍生品實用價值方面,FTT 被賦予多個使用場景:

1. 手續費返佣:質押 FTT 最高可享 0.003% 掛單手續費返佣;

2. 合約保證金:FTT 可直接作為合約保證金;

3. 空投額外獎勵:質押 FTT 可獲得 SRM 空投(以及獲得未來可能出現的其它空投獎勵);

4. 代幣預售額外認購券:質押用戶可以獲得 FTX 上的預售認購券;

5. 免提幣手續費:質押用戶每日可免除一定次數的 ERC20 代幣提幣手續費。

值得一提的是, 在 2021 年 2 月底此前,FTX 提幣均為免費,這實際上是一種費用補貼,累計補貼了超過 2000 萬美金的提幣 GAS 費。

後來,以太坊頻繁擁堵,Gas 費用瘋漲,FTX 不得不對 ERC20 的免費提幣服務進行調整。即使如此, ERC20 代幣提現費用也處於全網最低水平,最低僅需 10 USDT。如果再質押一定數量的 FTT,則幾乎可以徹底免除提現 ERC20 代幣的費用。

總體來看,FTT 的價值增長與整個 FTX 基本面緊密相關,其第一驅動力是實際的交易量,特別是合約業務的持倉與交易,其次,是投資者增加,導致對 FTT 的實際使用需求以及投資需求增加。

FTX 如何捕捉資產

在估值層面,FTT 被質疑的一點在於,它僅僅只是交易所的實用型代幣,缺乏公鏈的價值捕獲。

這樣的認知或許稍微淺顯了一點,畢竟對於大多數交易所而言,搭建一條兼容 EVM 的側鏈輕而易舉,或許我們更應該向深層次發問:公鏈,對於中心化交易所來說,究竟意味著什麼?

從前,中心化交易所是連接投資者和加密資產的幾乎唯一入口,交易所壟斷上幣權可以躺著收稅。

當 DeFi 時代來臨,以 Uniswap 為代表的 AMM DEX 提供無許可上幣,權力下放打破了中心化交易所的上幣壟斷。

其次,在現貨領域,交易所拼的是源於優質資產的財富效應,當交易所不再壟斷上幣權,優質資產也不再完全依賴於中心化交易所。

因此,DeFi 時代,中心化交易所主要有兩大焦慮:去中心化的交易場景和優質資產。

如同 PC 時代向行動網路時代過渡時,騰訊手握微信這張船票,各家交易所也需要這樣一張 DeFi 船票。

FTX 早早拿到了。

FTX 創始人 SBF 同時也是高性能公鏈 Solana 的支持者,早在 2020 年 7 月,也參與了部分 Project Serum 去中心化交易所生態的搭建。

Serum 是一個基於 Solana 搭建的高性能訂單薄 DEX,是 Solana 生態中的核心,其他基於 Solana 的項目都可以對 Serum DEX 的撮合匹配服務,流動性和價格數據等加以利用。

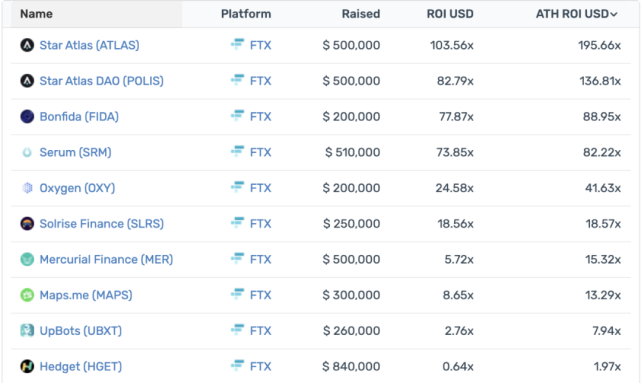

DeFi 的場景有了,Solana 生態也為 FTX 提供了大量優質的生態資產,IEO 就是最直觀的體現。

據 cryptorank 統計,截至 9 月 12 日,FTX 所有 IEO 項目的平均 ROI(投資收益率)為 4055%。

因此,對於 FTX 而言,不必再做 EVM 側鏈,因為 SBF 對 Solana 生態的支持與佈局,使得 FTX 同時擁有了潛在的 DeFi 交易場景和優質資產。

FTX 的瓶頸與未來

FTX 的優勢不必再說,瓶頸同樣明顯。

由於早期 FTX 定位於專業的衍生品,更多是迎合交易員的需求,因此在產品設計上,網頁和 APP 都略顯交易風。

當 FTX 逐漸出圈,用戶群體擴大,對於習慣了簡易式操作的部分投資者,特別是東亞地區投資者而言,FTX 的產品體驗也會讓其感到不便。

因此,這一定程度上阻礙了部分用戶群體的交易使用以及 FTX 現貨交易業務的擴張。

根據 FTX 的統計數據,截至 9 月 12 日,FTX 總交易量排名第四。

衍生品就現貨比例而言,幣安、OKEx、火幣現貨交易量佔總交易量佔比分別為 32%、35%、36%,而 FTX 現貨交易比例僅為 17%。

這既是瓶頸,也可以成為新的增長點。在產品端,FTX 引以為傲的一點在於:

FTX 的研發週期相比其他同行更短;迭代速度更快,每日都有新的產品亮點。

這也意味著,FTX 可以根據市場的需求,對產品,特別是手機端 APP 進行快速且持續的優化,助力現貨市場的發展。一旦突破,這將成為 FTX 的第二增長曲線。

因此,未來對於 FTX 的關注主要集中於以下幾個方面:

1. 衍生品方向的不斷創新;

2. 產品的升級優化;

3. 現貨市場的擴張,有望成為第二增長曲線;

4. 優質資產被 FTX 不斷挖掘;

5.FTX.US 的快速發展帶來品牌的跨行業聯動效應。