當前總結:資金永遠都是衡量市場強弱的最佳判斷依據,不論是股市,還是幣市,甚至是債市都是如此,而影響資金更多時候都是因為宏觀情況的調整,畢竟資金都是逐利的,哪裏有相對穩妥的收益更多的資金就會去哪裏。但最近這個形勢卻發生了一些改變,而這改變背後則出現了很多暫時還「想不通」的原因。

都知道美元指數是衡量美元價值的參考,這個數據在截止到目前的熊市過程中因為加息縮表等宏觀狀態的改變而一直上升,最高觸及到109的上方,是2002年6月以來的最高值,而這個數字則代表了更多的投資者相對於風險投資來說更加的願意持有美元現金或者是美債等美元等價資產,尤其是美債在熊市更加受到歡迎。

在今年的第一和第二季度美債的殖利率走勢和宏觀的情況高度相關,基本就是加息結果的最佳反應,但是從上周末開始,美債市場出現了不同的反應,首先是大量資金的離場導致了債市的收益率開始大幅上升,短期收益率紛紛踏足3.2%左右,中期收益率的均值也超過了2.8%,尤其是一年期美債收益率幾乎達到近期峰值。

最今年6月14日和15日雖然也出現過階段性歷史高點的狀況,但是很快就被大量的資金購買而將收益率降低,這也是符合市場的正常資金流動的,而這一次雖然沒有6月15日的高點,也相差無幾,但已經持續三天都沒有很明晰的下降趨勢,這就意味著目前市場上的一部分,甚至是較大的一部分資金並不想進入美債市場。

前邊也說了,資金都是逐利的,而且尤其是是熊市階段的時候,低風險高穩定的產品才是投資的重點,所以美債一直是在熊市最好的標的。而這次資金的從債市的抽離,以及更多的旁觀資金未必不是代表了風險市場的機會,因為從目前的情況來看,即便是黃金都沒有承載這麽大量的資金,從投資角度來講未必是壞事。

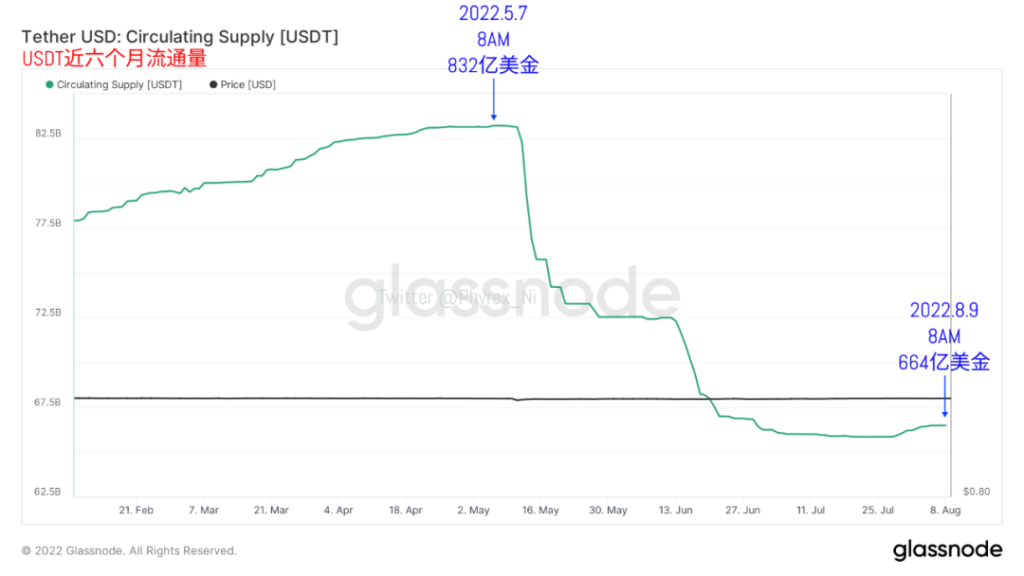

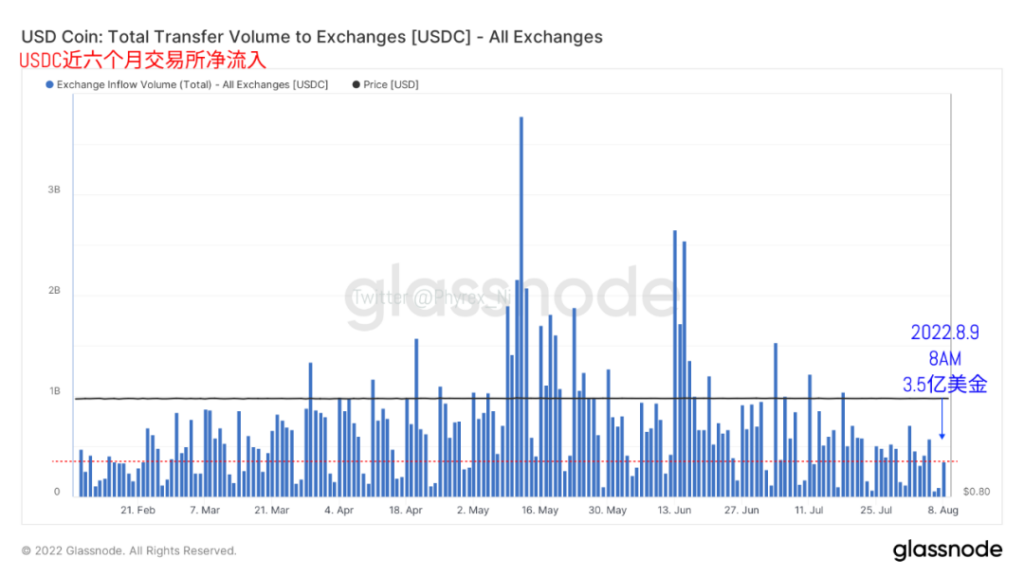

相對於不透明的股市來說,幣市的資金量更加的透明一些,尤其是穩定幣的市值更是最好的衡量資金入場的根據。雖然大量的資金從美債的時候抽離,確實有進入風險市場的機會,但目前還尚未有進入幣市的明顯跡象,USDT繼續在少量的增加,而USDC則幾乎在等量的減少,這裏更大的可能還是匯率上的搬磚。

雖然之前我們也分析過,當前幣圈的存量資金已經足夠將BTC和ETH推到2021年的高點,但更多的資金並不願意在情況尚未明朗的情況下入場,而外部資金的刺激就是市場是否會轉向的信號,很可惜,目前這個信號還尚未出現。這也是導致了資金不足,購買力不夠充足的原因。

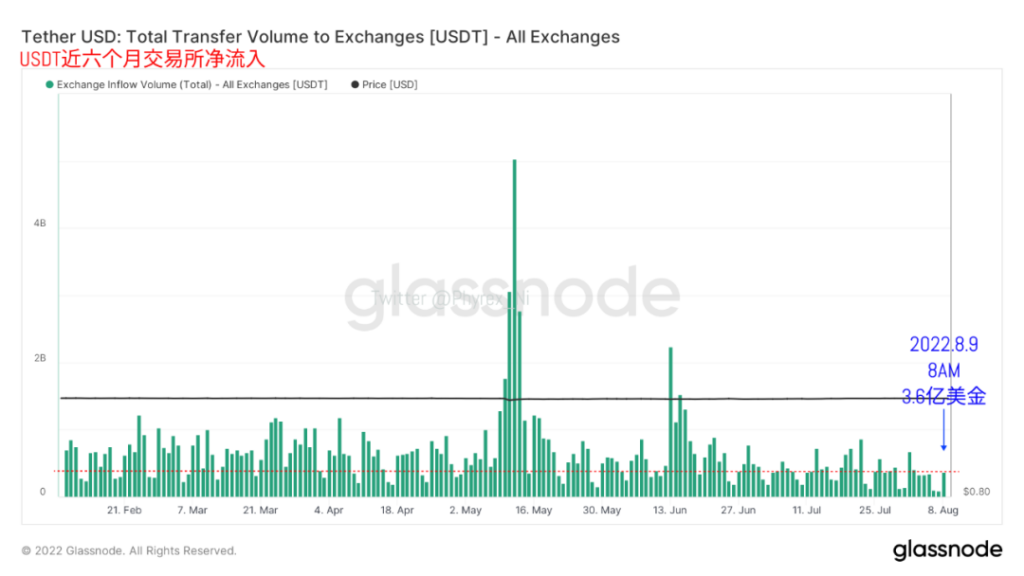

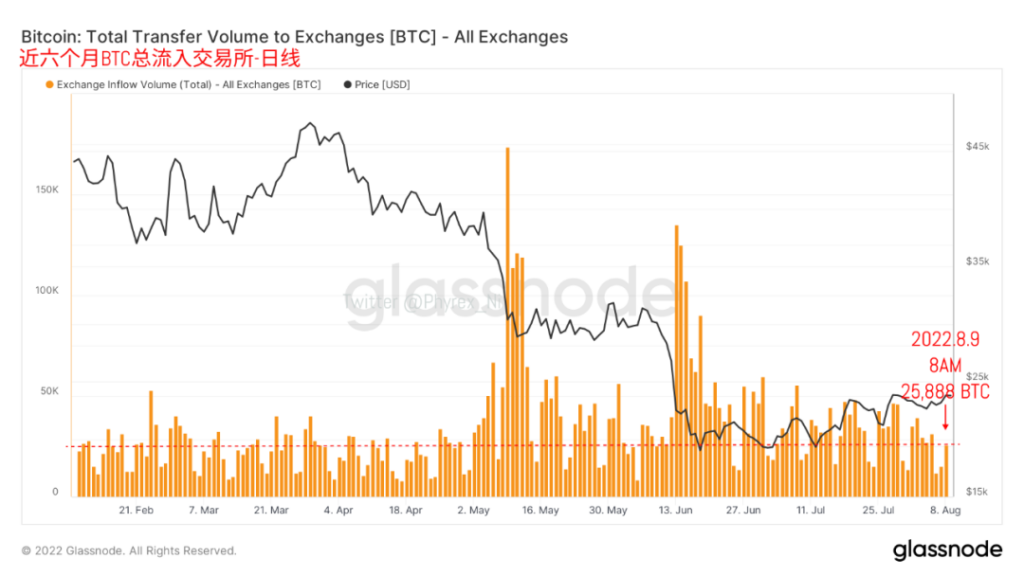

而當購買力處於低迷狀態的時候,大規模的價格上漲甚至是趨勢的轉換是完全不可能的,從截止到今天早晨八點購買主力的USDT數據來看,上周的三四五連續三天都是最近半年的最低轉入交易所的資金量,但今天的數據雖然有少量的增加,但依然也擺脫不了最低的範圍。

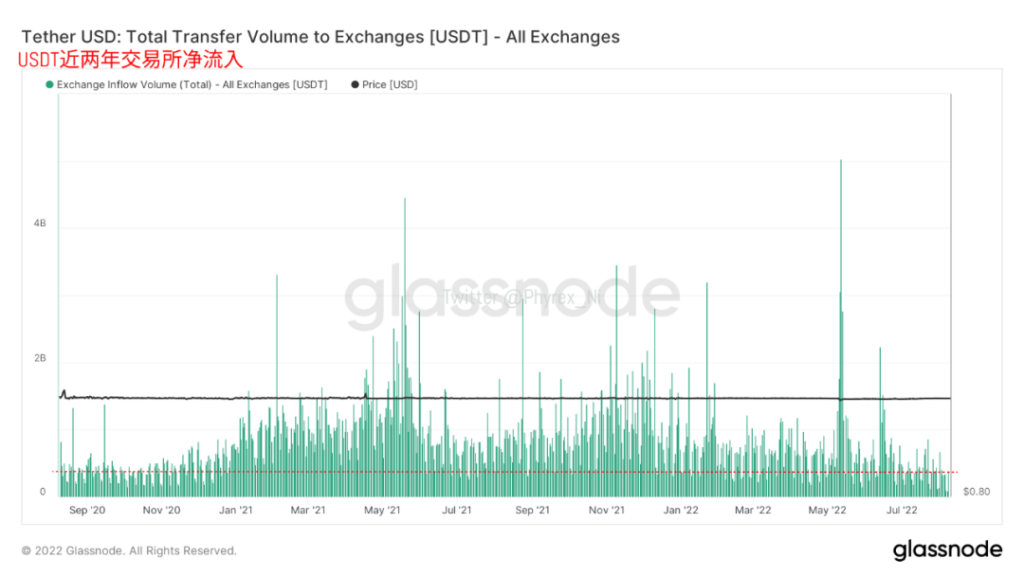

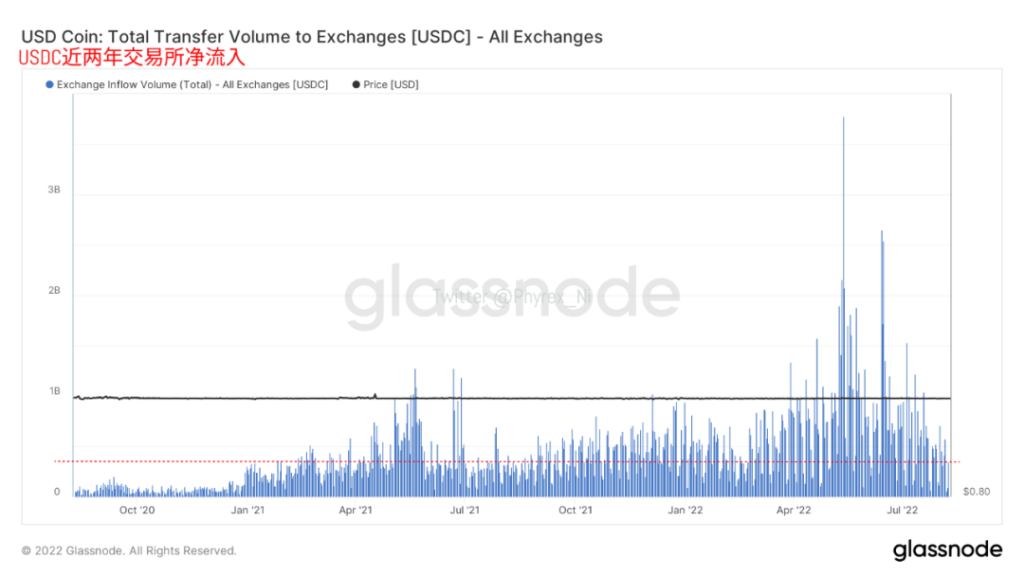

對比最近兩年的數據可以看到,時至今日的資金水平不要說和2021年的價格高點時相比,也不要說和2022年上半年BTC和ETH價格開始下跌的時候相比,即便是2020年第四季度,BTC還在10,000美金附近,ETH還在300多美金時的資金量都比現在要多。這也說明了對於市場的購買情緒上的差距。

USDT的低潮代表了整個市場的觀點,所以即便是USDC也不會有更好的表現,截止到今天早晨八點的USDC數據甚至還不如上周四和周五的資金體量,勉強比上周三的最低值多一些而已。雖然隨著數字貨幣在美國的逐漸被主流所接納,USDC的合規性導致了大量的資金入場,但目前仍然僅相當於2021年年初的購買力。

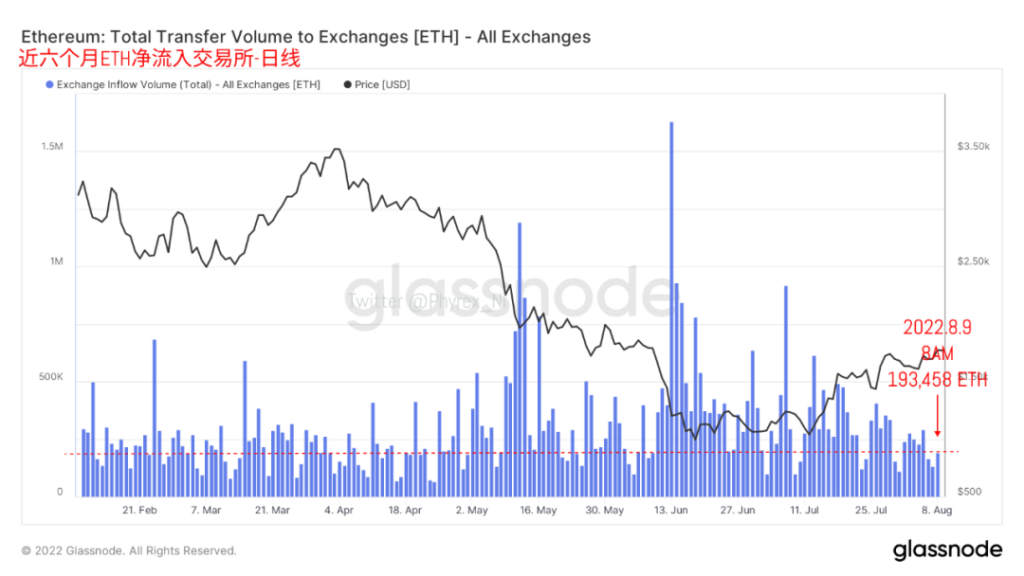

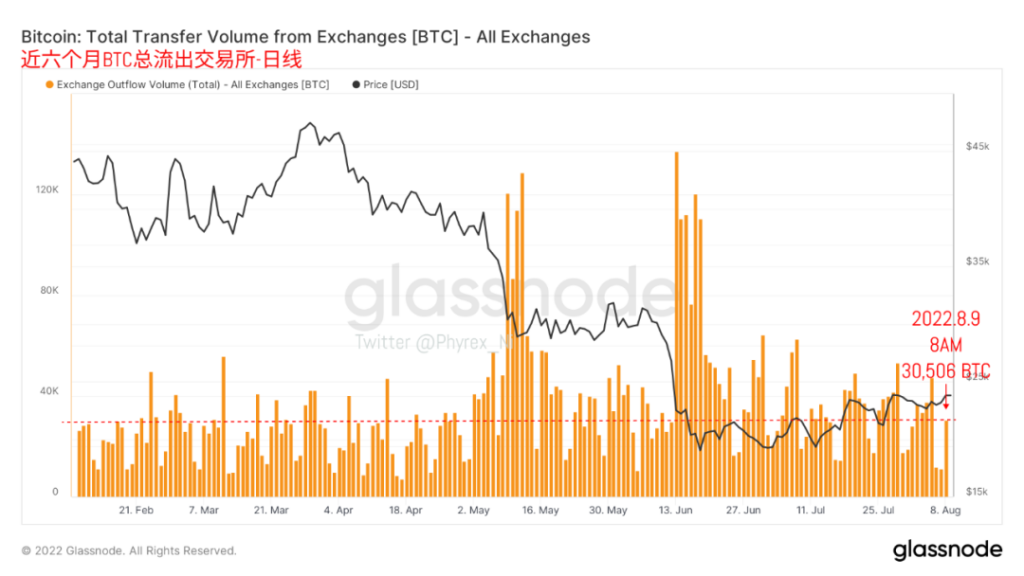

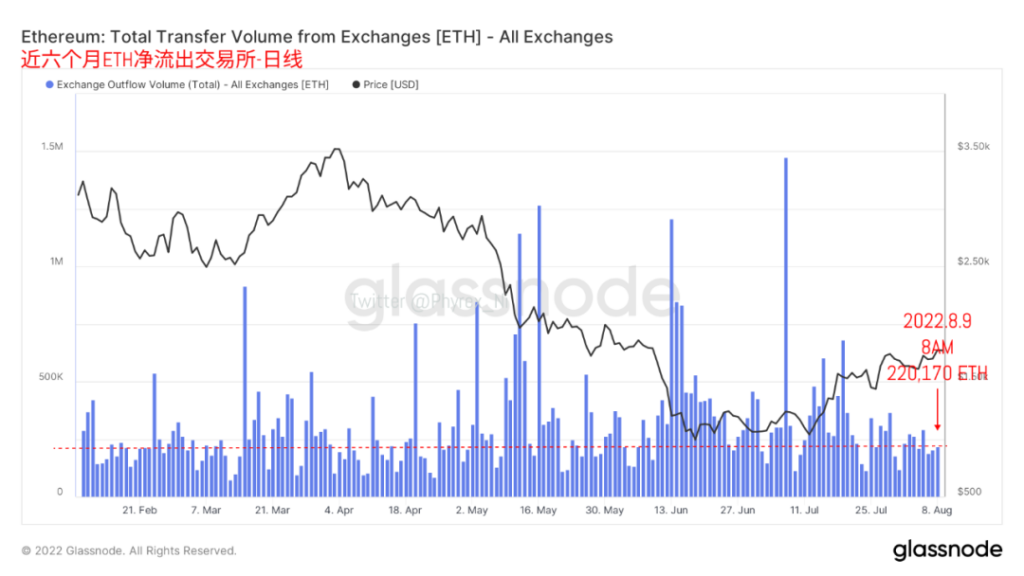

資金的降低雖然限製了購買力,但如果拋壓處於下降的階段,那麽目前的購買力仍然可以勉強的維持主價格的震蕩趨勢,所以不用看都能知道目前BTC和ETH轉移到交易所的拋壓都是處於降低的趨勢,更別提隨著周三的CPI數據公布的臨近,更多的籌碼轉移到交易所並不是為了馬上出售,而只是做好預防的準備。

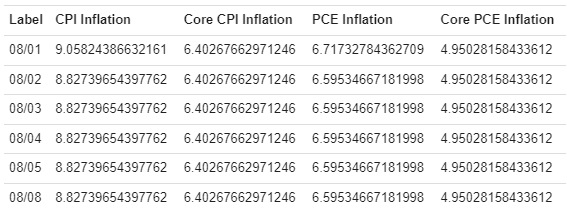

從目前的預測情況來看,周三即將要公布的七月CPI雖然是有降低的機會,畢竟石油的價格從6月的110美金上方降低到了100美金左右,但商業和服務等核心通脹並沒有降低的趨勢,這也為了數據的博弈造成了緊張的氣氛,通脹是否見頂,不但代表了當前美國總統的顏面,也代表了七月份抄底的籌碼是不是「底部」。

從目前的推測來看,確實難以直接的預期中通脹是否下降了,上個月的預測也是8.9%,開出的數據是9.1%。這個月的預測還是8.9%。所以才會出現難以給出定論的原因,但可以確定的是,只要環比的CPI數據下降,那麽通脹見頂最起碼可以在階段性上定義,而且也可以減少美聯儲召開臨時會議的可能。

畢竟強勁的非農數據給了美聯儲美國經濟尚未衰退的依據,如果八月的通脹情況並沒有好轉,在經濟向好的情況下,不能排除美聯儲召開臨時加息會議的可能。而這種情況的出現對於風險市場來說就會面臨更加痛苦的選擇。

雖然從上邊的所有數據來看,都沒有絕對的利於風險市場的情況,但實際上,正好因為幣市的體量小,反而給了幣市發展的機會,尤其是在2022年毫無疑問的熊市面前,在一片利空的宏觀情況下,唯一能夠預見的利好就是ETH的合並,不論是POW和POS的爭論如何,都不能否認合並給了ETH更大的熱度和炒作空間。

同樣也是在ETH合並利好的帶動下,在價格窄幅震蕩的情況下,BTC和ETH的流通量降低,更多抄底的籌碼因為有了預期的日期所以不需要在頻繁的短線操作,最多就是將籌碼轉移到交易所隨時做好離場的準備,但只要價格沒有跌破位,那麽這些籌碼就有足夠的耐心等到合並的出現。

也正是因為如此,幣市中即便少量的資金也能起到拉盤的作用,這就是周末時的情況一樣。只是少量籌碼砸盤的情況難了,但少量資金拉盤的情況卻依然存在。從交易所的成交量也可以看到,隨著拋壓的降低,成交量也逐漸地降低。CPI的數據對於風險市場重要性很大,但對於目前的幣市會相對好些,甚至還有機會。

畢竟下一次股市利好要等到十月份公布第三季度財報了,而隨著目前宏觀情況來看,即便是頂部企業都開始出現裁員的預期,更別說其它的企業了。而幣市本身的利好信息就少,期待中的BTC現貨ETF還遙遙無期,甚至有可能在整個熊市都不會出現,那麽作為市值排名第二ETH的史詩級事件引發獨立行情的可能並不低。

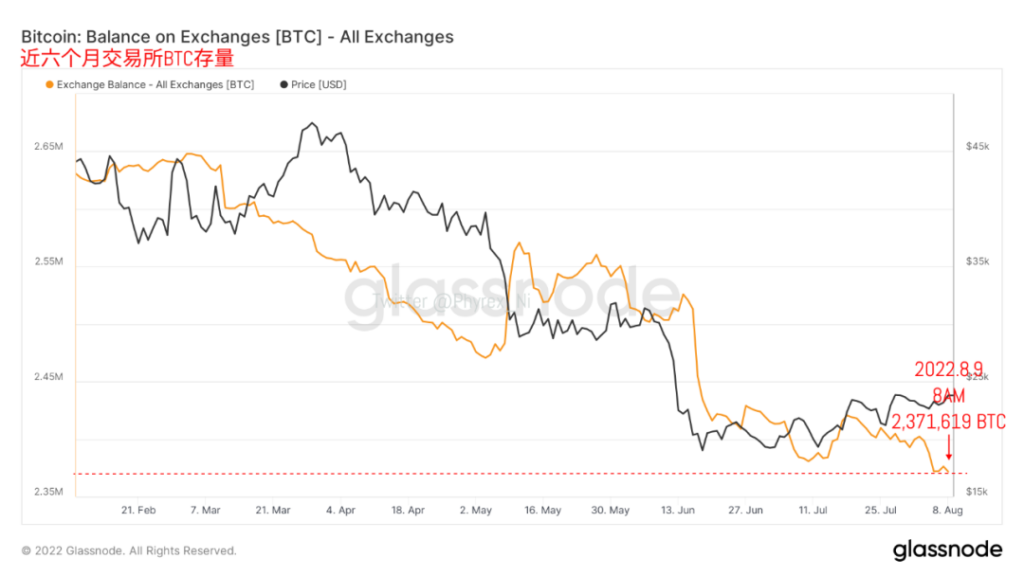

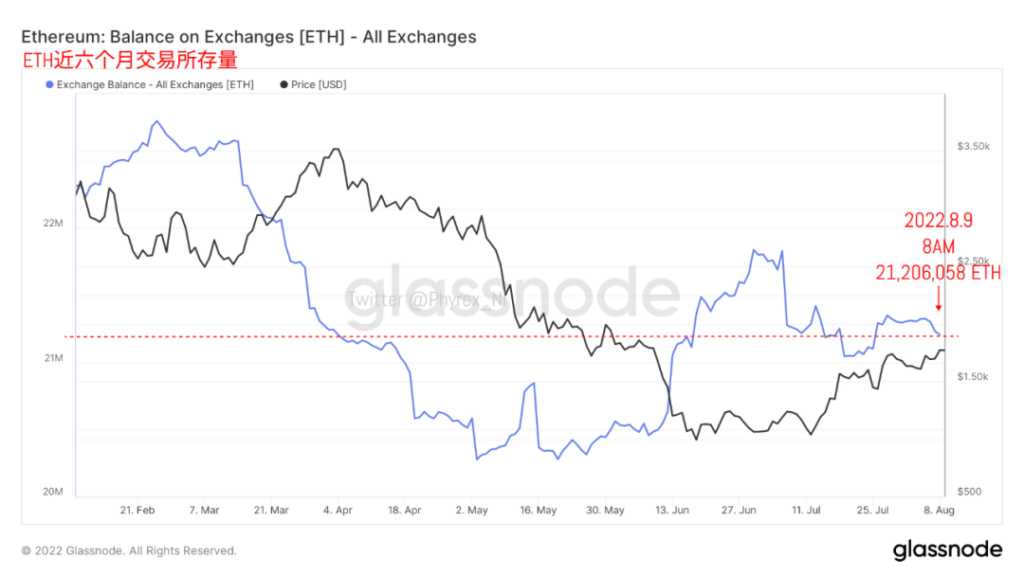

從BTC 和ETH交易所的存量可以看到,繼續走出近三年最低庫存的BTC不用多說,窄幅震蕩的價格本身獲利就不多,所以拋壓本身就很低,良性運作。而漲幅過快的ETH雖然獲利籌碼很多,但隨著較高的換手率以及即將合並的預期時間,購買的情緒依然在高漲,包括分叉的空投也算是利好的部分。