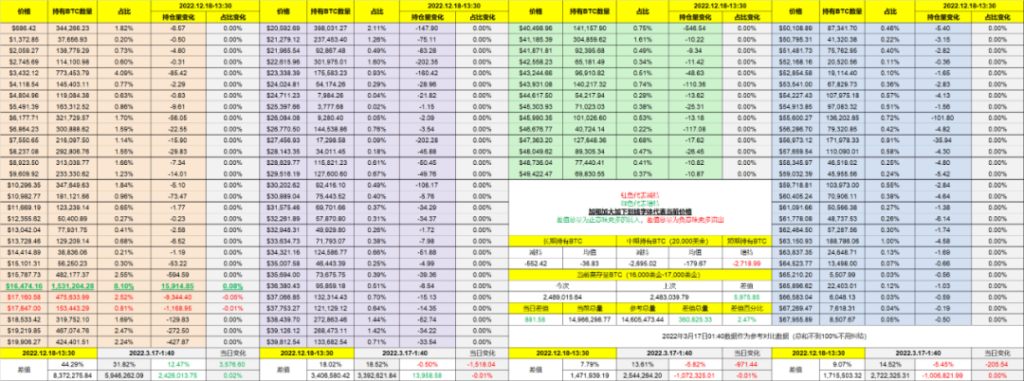

截止到今天下午13點30分的BTC持倉價格分布,從昨天晚上22點30分到現在歷時15小時的BTC鏈上地址變化。周末本身就因為做市商的原因會導致流動性降低,這個事情已經說了幾個月了,所以周末的時候價格變化就會更為明顯,暴漲暴跌也會經常性出現。其實這種流動性才是幣市最本質的交易量。

Twitter @Phyrex_Ni

從流動中也可以清楚的看到,持續有五天的大量轉移幾乎已經停止了,這也意味著對於Binance的提現行為第二次進行到了尾聲,而從昨天晚上發布的視頻中可以看到,目前的存量還非常的充足。所以可以判斷所謂的出售個別ALT來補足提現不足是確實的FUD,但即便如此將Token放在自己線上錢包中依然是最安全的。

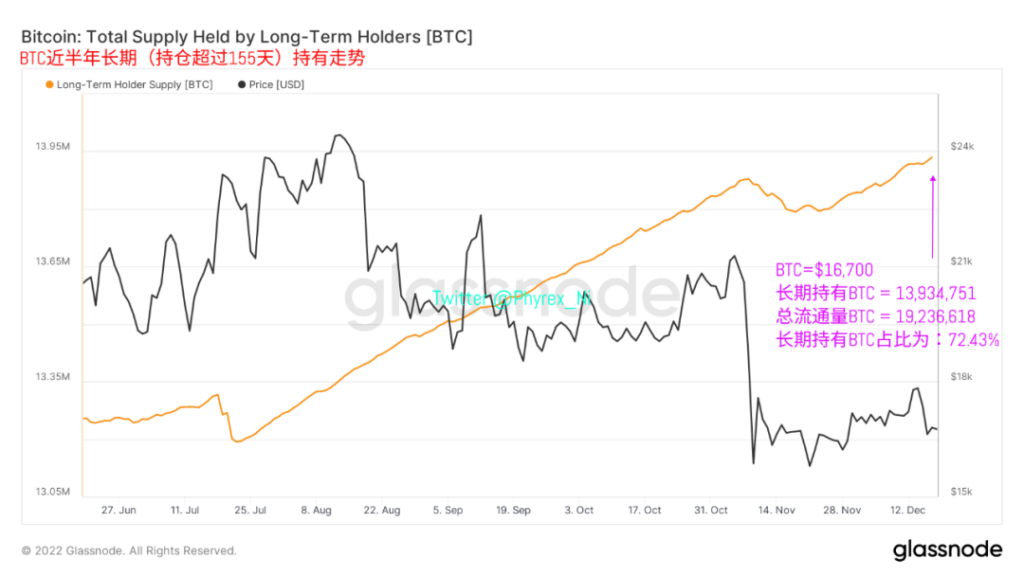

回歸到數據中,從工作日的變化量就已經看到持倉時間超過半年的長期持有BTC已經越來越少的參與到換手當中,甚至對於Binance的提現參與度都很低。尤其是從周末的數據中可以看到,隨著價格的繼續下降,以及交易所中長期持有籌碼的降低,更多籌碼都在向著低流通量且更長時間的持有轉移。

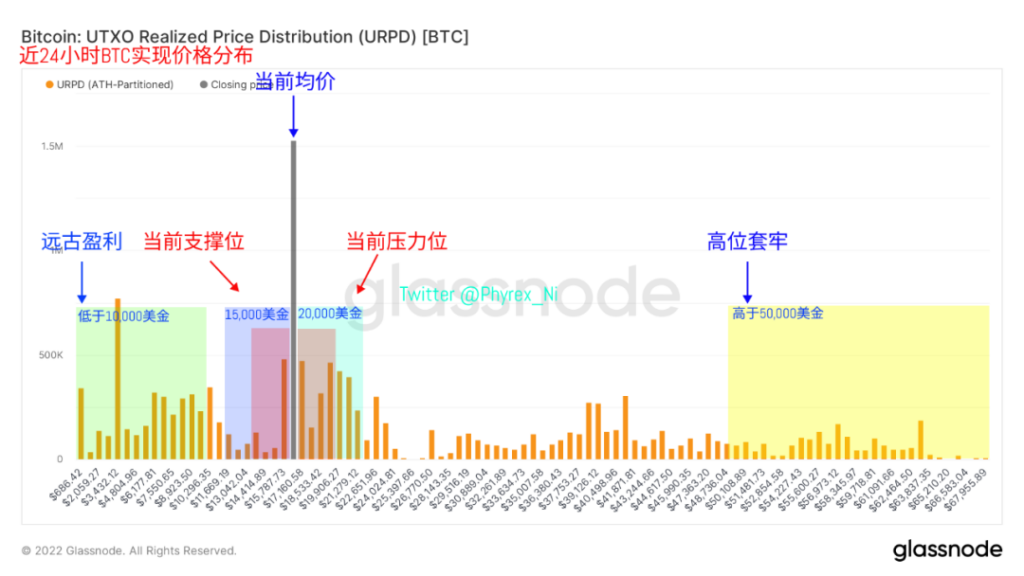

甚至是成本在20,000美金上方的整體虧損籌碼減持量都在降低,目前已經恢復到了FTX暴雷前的周末水平。代表了不但長期持有者的情緒已經平復,就連中長期持有者都已經很少的參與到換手中,一方面是經過數次的FUD導致了情緒緊張的持倉者該離場的都已經離場,另一方面虧損籌碼無法得到補充,必然會越來越少。

從今天的轉移量也可以清楚的看到,更多BTC的換手仍然是集中在近期抄底並虧損的籌碼。這也使得16,500美金左右堆積的BTC重新回到了150萬枚的上方,過量的堆積對於價格走勢產生的負面情緒會更大。尤其是目前從宏觀政策來看並沒有任何利好的作用,所以當情緒偏空的時候必然也會有較大的拋壓出現。

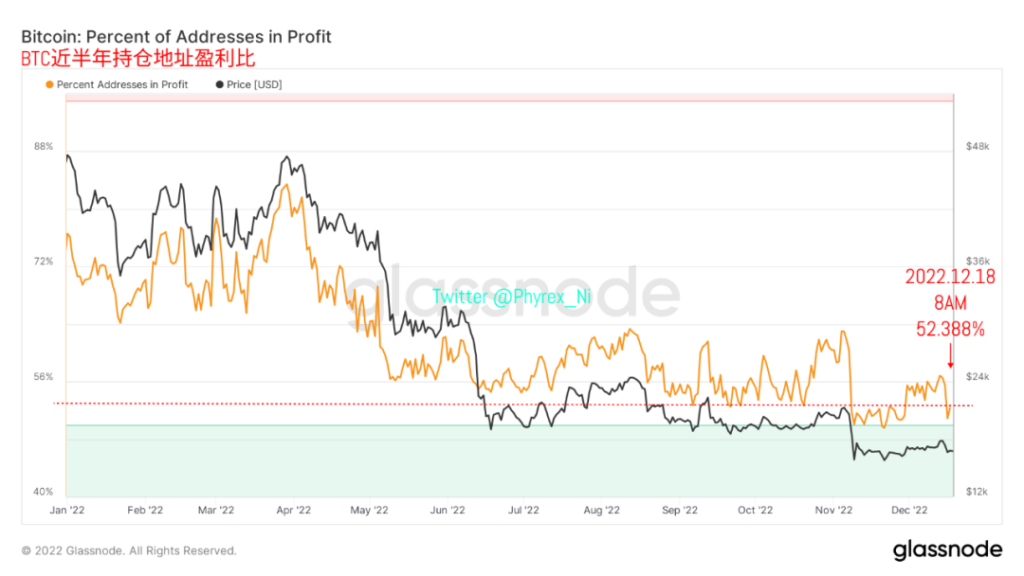

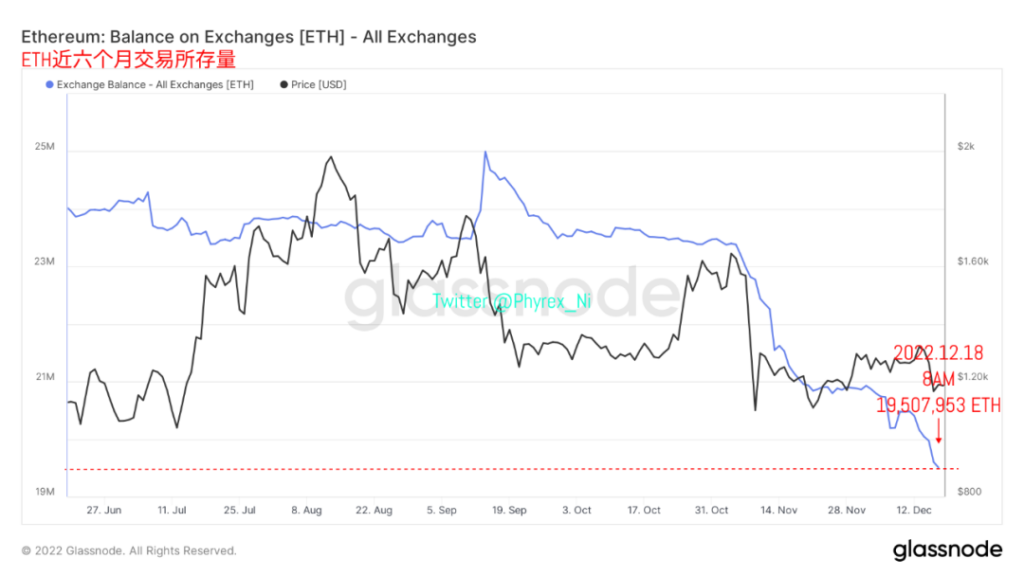

另外從獲利籌碼的占比來看,雖然目前的價格仍然不夠理想,但BTC的獲利地址仍然在水上並且高於52%,而相比來說ETH的獲利地址則只有47%左右,差距已經擴大到5%,高於上周一個百分點。這也說明了更多的長期持有者仍然是偏向於BTC,而即便ETH的漲幅加大,但更多的投資者仍然傾向於獲利離場。

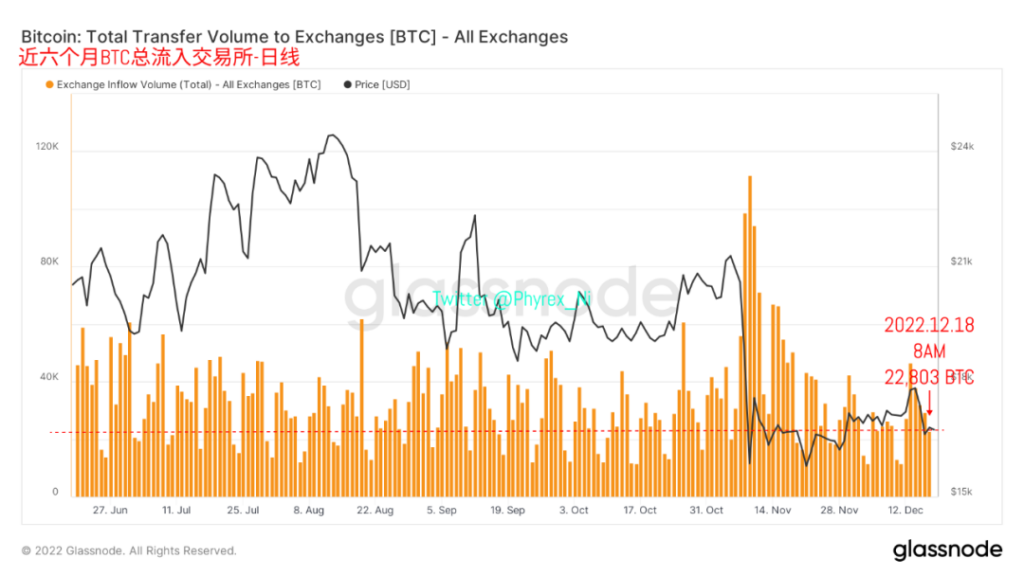

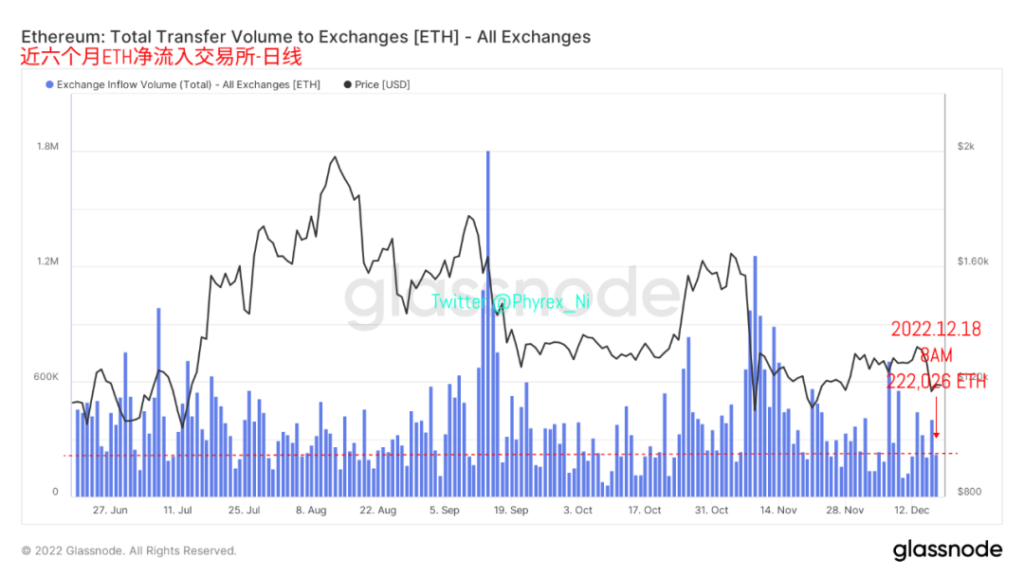

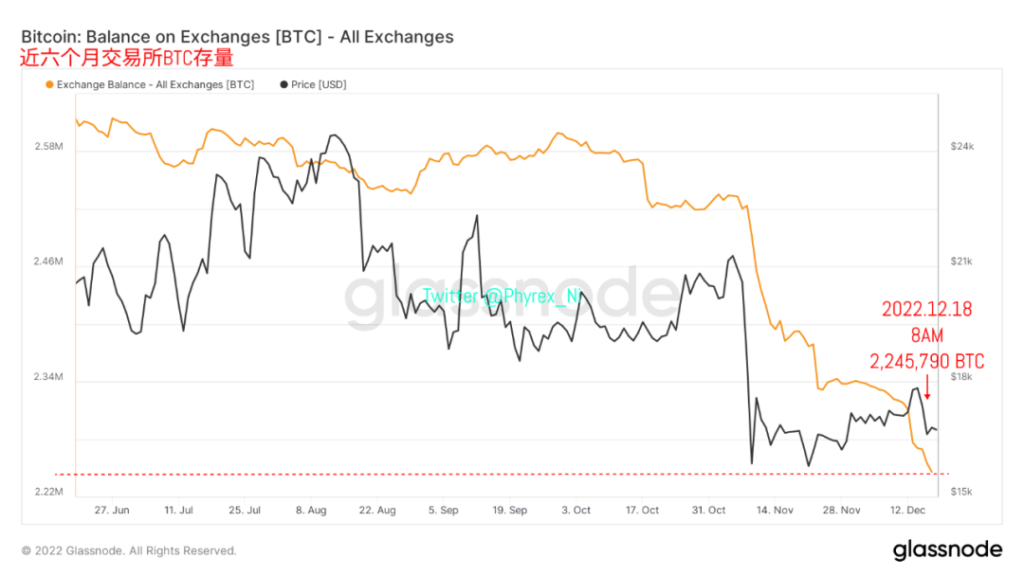

而從轉移到交易所的拋壓可以看到,不論是BTC還是ETH都已經出現了減緩的跡象,雖然情緒的恐慌還沒有得到緩解,但因為FTX破產產生的連環暴雷的影響已經開始降低,持倉者的情緒也出現了緩和的趨勢。目前BTC和ETH的拋壓都已經回到了FTX暴雷前的平均水平,更少的籌碼參與到換手當中。

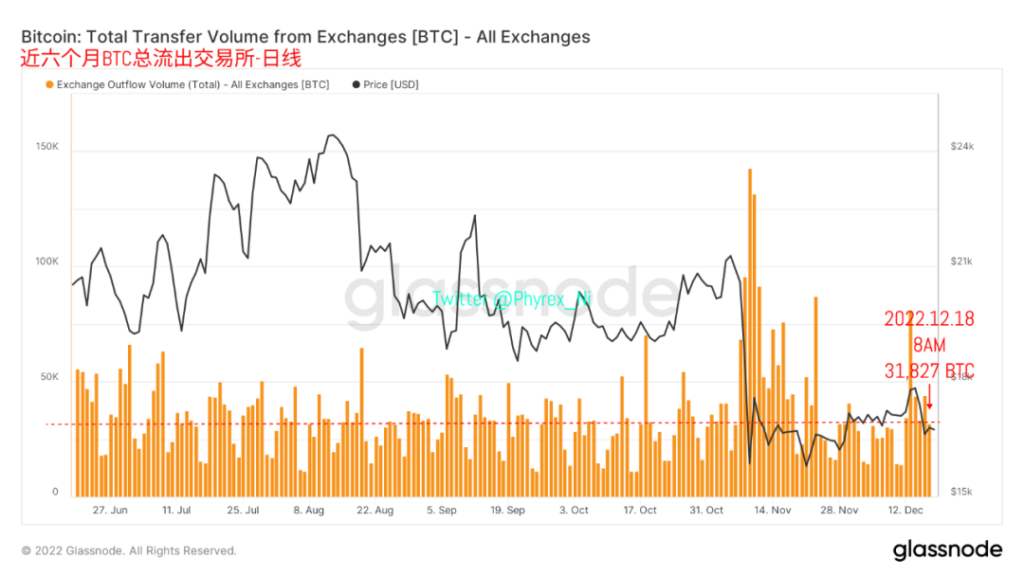

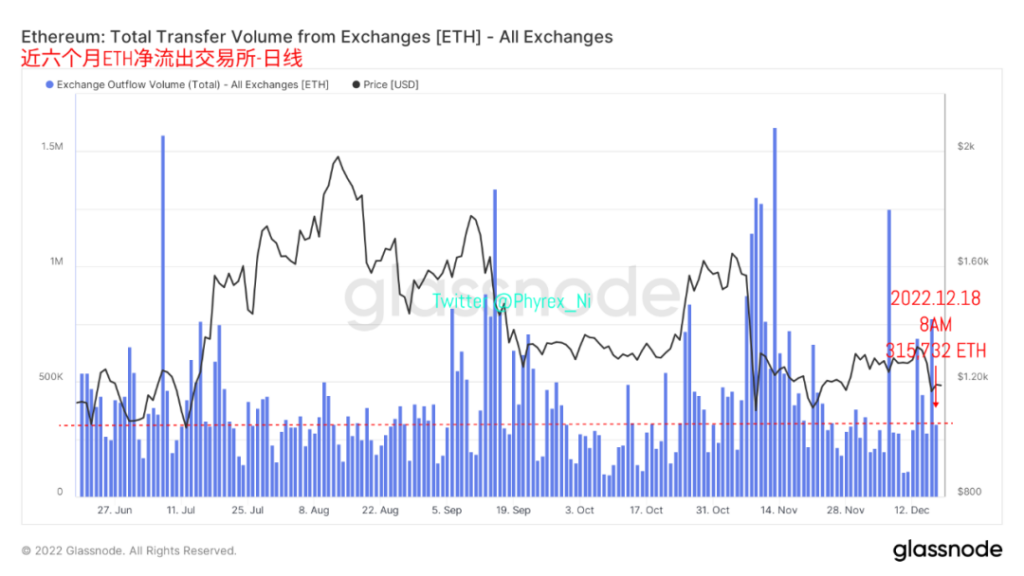

相對於拋壓來說,從交易所提現的數據仍然處於較高的水平,這其中從Binance的減持是主要的原因,其次也是因為價格較低出現的抄底。尤其是當BTC的價格低於17,000美金以後,因為觸及了不少礦機的關機價,所以抄底的情緒還是較為濃重,但目前仍然難以判斷現在就是底部,尤其是美國很可能陷入經濟衰退。

從交易所存量的BTC和ETH來看,因為恐慌引發的提現致使更多的籌碼離開了交易所,目前不論是BTC還是ETH都處於近四年最低庫存值得狀態,而隨著更多籌碼的離場,雖然未必能對於價格有多大的助益,但更多的籌碼聚集在用戶手中確實能在一定程度上避免過於集中的拋壓。

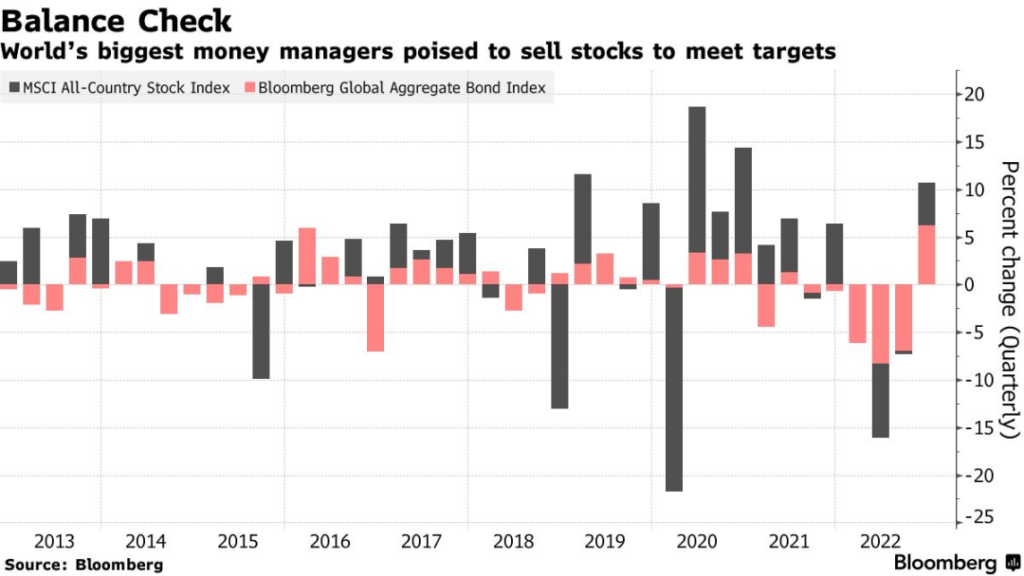

在股票的市場中由於美聯儲對待通脹的越加強勢,可能會促使全球最大的基金管理公司在今年最後幾周拋售高達1,000億美元的股票,雖然周內我們看到股市是出於下跌的狀態,但對於2022年的最後一個季度來看,仍然是上漲的。尤其是更多的機構和投資者開始押註2023年的美國經濟衰退,所以獲利離場是較大的可能。

摩根大通估計的中,當12月結束時,主權財富基金可能會出售大約290億美元的股票,而美國固定收益養老金計劃需要將高達700億美元的股票從股市轉向美債,以實現其長期目標並將其帶回到9月份的水平,畢竟養老金和主權財富基金通常每個季度都會重新平衡其市場敞口,以實現60%的股票和40%的債券組合。

對於幣市來說,這也未必是一個好消息,尤其是現在BTC和ETH仍然在和納指期貨保持較高的同步,所以當更多的壓力給到美股市場的時候,幣市很有可能也會受到沖擊,但沖擊力還是取決於新一輪的經濟派和通脹派的博弈。尤其是從目前的主流市場來看,投資者並沒有對美聯儲的預測買賬,抄底的情緒開始出現。

總結:周末幣市的流動量繼續出於較低的水平,長期持有的籌碼已經更少的參與到換手中。轉移到交易所的拋壓也逐漸回到了FTX暴雷前的水平。更多的長期投資者仍然以持有BTC為主,而ETH則更偏向於短期套利者。隨著2022年的結束美國主權基金和養老金很有可能會出售將近1,000億美金股票來維持投資比例。