[ad_1]

本周回顧

本周從 1 月 24 日到 1 月 30 日,冰糖橙最高附近$23962,最低接近$22450,震盪幅度達到 6.7% 左右。

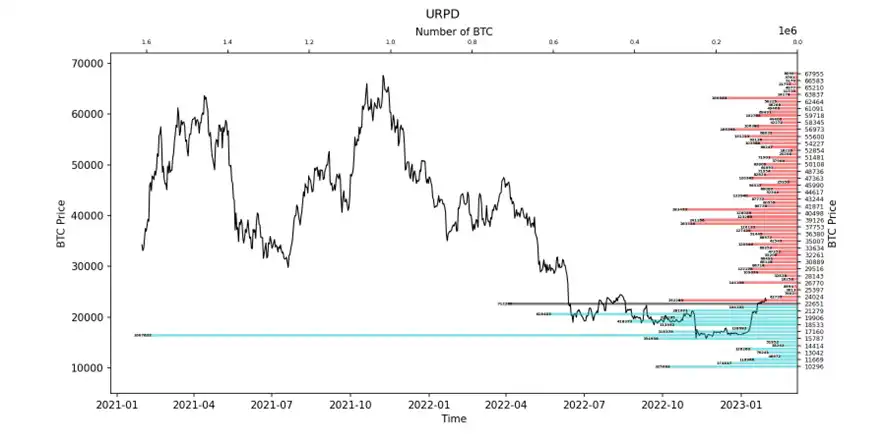

觀察籌碼分布圖,在約 $22651 附近有大量籌碼成交,將有一定的支撐或壓力。

• 分析:

1. 23000 ~ 28000 約 55 萬枚;

2. 18500 ~ 22500 約 281 萬枚;

• 短期內跌不破在 16500~20500 機率為 71 %。

重要消息方面

經濟消息方面

• 美國

1. 美國 1 月 Markit PMI 情況:

a. 製造業 PMI 初值 46.8,預期 46,12 月前值為 46.2。

b. 綜合 PMI 初值 46.6,12 月前值為 45。

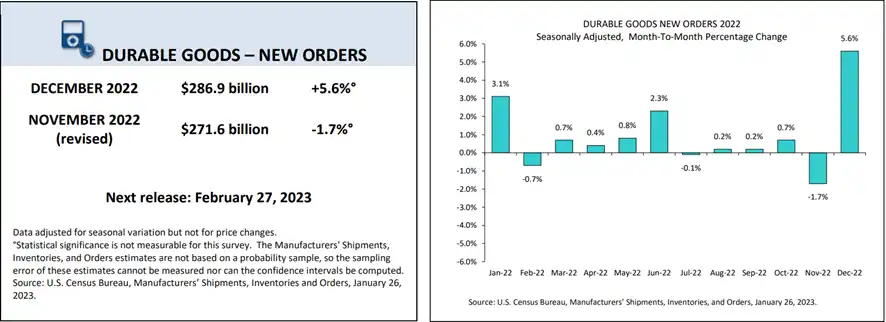

2. 12 月美國耐用品訂單數據:

a. 環比增長 5.6%。剔除運輸訂單,環比下跌 0.1%;剔除國防訂單,環比增長 6.3%。

(圖片來源:Census)

1. 美國去年第四季實際 GDP 年化季度環比增長 2.9%,預期 2.6%,前值為 3.2%,其中:

a. 占 GDP 約 68% 的個人消費,增速為 2.1%,預期 2.5%,前值為 2.3%。

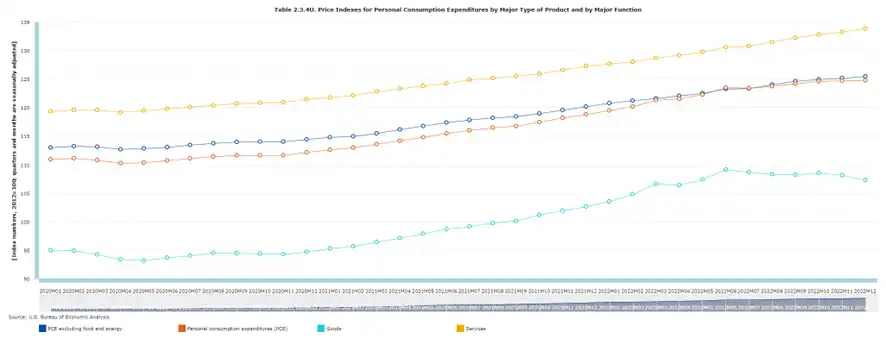

2. 2022 年 12 月個人消費支出 PCE 物價指數數據如下:

a. 12 月 PCE 物價指數環比增加 0.1%,前值為 0.1%,年增率增長 5%,前值為 5.5%;

b. 2022 年 PCE 物價指數、核心 PCE 物價指數、商品和服務指數變化情況如下:

(圖片來源:BEA)

1. 1 月密歇根大學消費者信心指數終值 64.9,初值為 64.6,12 月前值為 59.7。

• 歐元區

1. 本周標普全球(S&P Global)數據,歐元區 1 月 PMI 情況如下:

a. 綜合 PMI 初值 50.2,預期 49.8,前值 49.3,是 6 月以來首次高於 50 榮枯;

b. 製造業 PMI 初值為 48.5,預期 48.8,前值 47.8;

c. 服務業 PMI 初值 50.7,去年 8 月來首次超榮枯線,預期 50.2,前值 49.8。

• 其他

1. 本周黃金價格震盪。

2. 本周原油價格小幅下跌。

3. 本周天然氣期貨價格繼續震盪下跌,並觸及 2021 年中以來的低位。

加密生態消息方面

1. 美數字資產委員會主管:新成立的美國眾議院數字資產、金融技術和包容性小組委員會的首要任務之一是為穩定幣立法。

2. 美亞利桑那州參議員 Wendy Rogers 擬議法案,讓冰糖橙成為該州的法定貨幣,如通過大餅將具有與美元相同的地位。

3. 法國國民議會,投票贊成放寬對加密公司的許可要求規則。歐盟計劃在 5 月份制定數字歐元法案和元宇宙政策。

4. 日本金融廳(FSA ):正致力於國內分銷穩定幣禁令的解除,計劃最遲 6 月允許某些穩定幣進入市場。

5. 全球評級機構穆迪正在開發穩定幣的評分系統,將包括約 20 種穩定幣的分析,該分析是基於支持穩定幣的儲備證明質量。

6. 高盛:冰糖橙將會是 2023 年全球表現最好的資產,將其排在投資品首位,超過黃金、能源、標準普爾 500 指數、房地產、那斯達克 100 指數、以及 10 年期美國公債。

7. BN CZ :去年幾個失敗的加密貨幣項目短期內阻礙了加密貨幣行業的增長,但我們已經看到了復甦。

8. Tesla 財報顯示,在第第四季沒有出售任何冰糖橙,其持有數字資產價值為 1.84 億美元。

長期洞察:用於觀察我們長期境遇;牛市/熊市/結構性改變/中性狀態

中期探查:用於分析我們目前處於什麼階段,在此階段會持續多久,會面臨什麼情況

短期觀測:用於分析短期市場狀況;以及出現一些方向和在某前提下發生某種事件的可能性

長期洞察

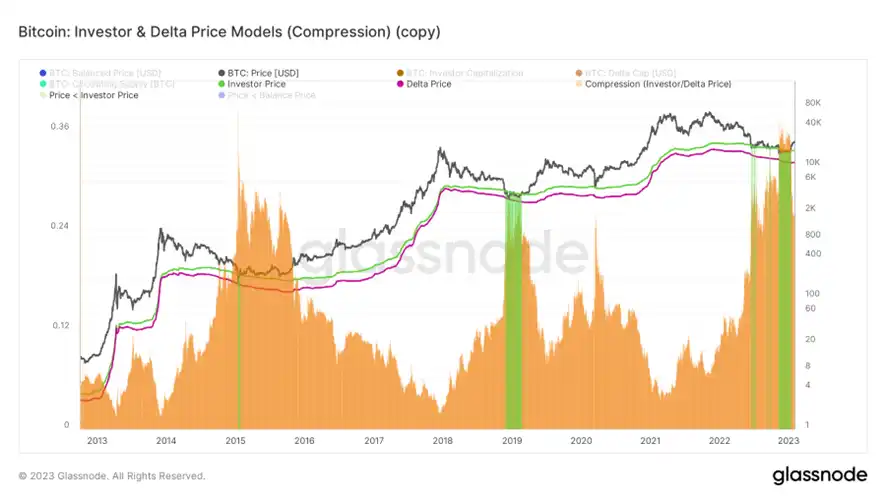

• 鏈上 Delta 差值定價模型

• 不同周期時間段參與者持倉

• 價位籌碼結構分布

本周主要在關於熊市定價的研究與探討。

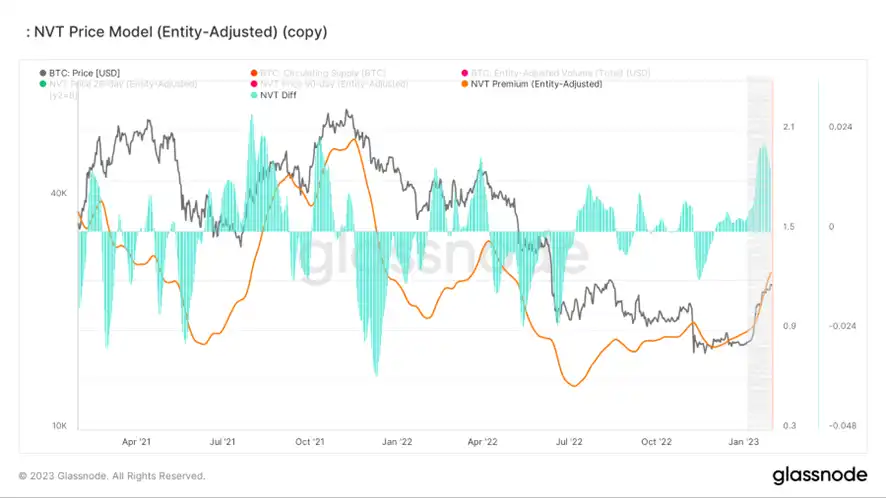

(下圖 鏈上 Delta 差值定價模型)

• 綠色區域主要為購入減去花費的綜合差值和成本。

• 綠線為嫁接在長期投資者成本的進階版,用收支平衡的成本來探討熊市的底部。

主要建立在鏈上交易量的衍生模型。

從歷史的尺度上看,價格大機率觸碰到綠線,並且大機率產生綠色區域。

與歷史周期有點出奇的一致,顯示了綠色區域。

在歷史周期來看,往往是周期底部的區域。

成本與籌碼盈虧狀態,對於決策和長期市場定價,有充足的參考性。

進一步參考不同時間段周期參與者的籌碼持倉結構。

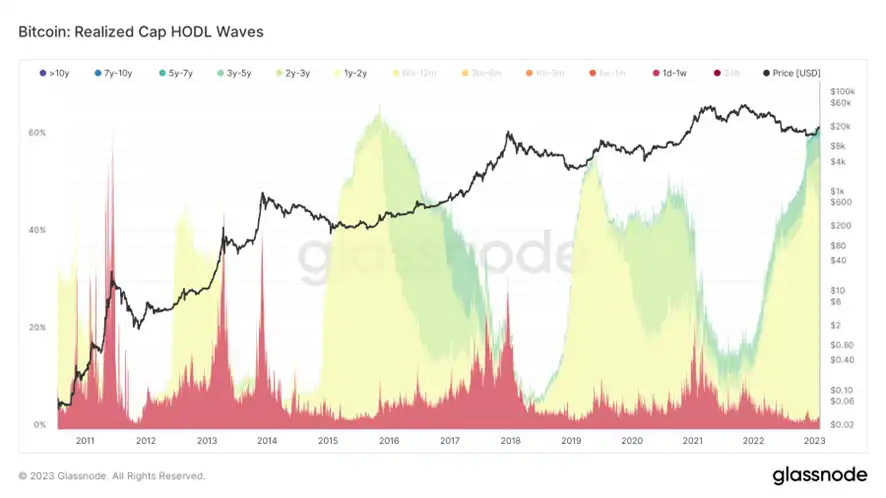

(下圖 不同周期時間段參與者持倉)

可以看出,剛好綠色區域期間,一年以上長期投資者選擇了大量積累籌碼。

他們往往選擇在相對低位積累籌碼,相對高位交出籌碼。

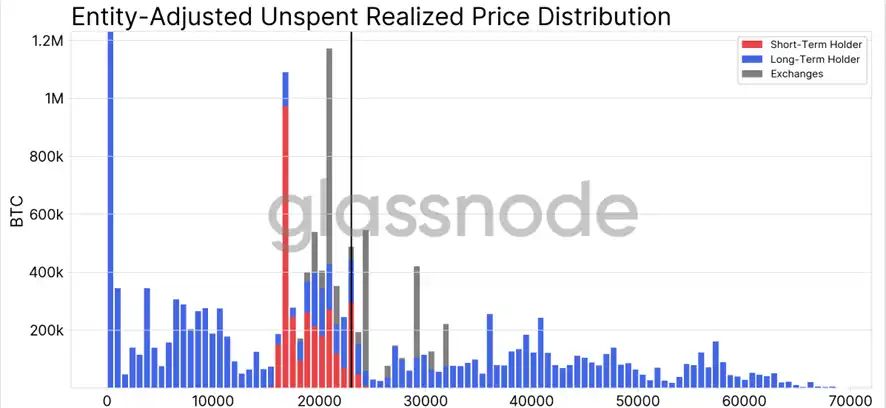

(下圖 價位籌碼結構分布)

本次在 16500 美金左右大概積累 110 萬籌碼,但其中大量是短期資金,相對長期的在更高價位之上。

本次長期投資者籌碼積累的幅度不如之前迅速,但整體高度接近了歷史最高。

從這個方面來看,未來市場一致性的結構可能還需要花費一定時間。

更多需要震盪或者承接力,以及時間來緩解短期參與者的利潤回吐。

以此角度來看,在未來長期,因為短期參與者的增加與長期投資者籌碼價位的錯位,可能無法大量迅速爬出價格漩渦。

可能因一致性的不足,未來過程中還需要分擔短期參與者的利潤回吐。

當然巨量軋空除外。

中期探查

• 網路情緒積極性

• 短期盈虧百分比結構

• 超短期新生力量的占比

• 短期交易者總供應量

• 半年以上未動供應的凈部位

交易情緒評級:放緩

(下圖 網路情緒積極性)

網路情緒積極性呈現放緩增長的跡象,可能目前市場會變得稍帶理性。

長、短期結構評級:流動性注入稍慢,長期籌碼略微拋售

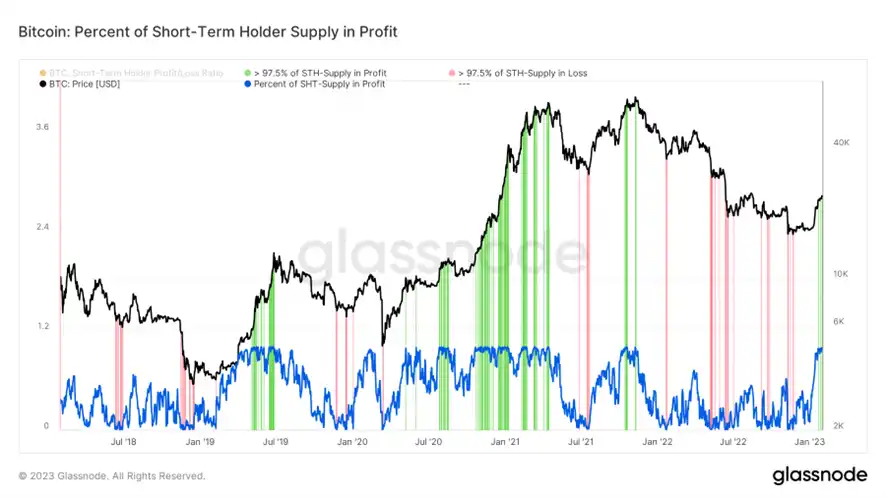

(下圖 短期盈虧百分比結構)

該數據統計短期籌碼盈虧比例所呈現的一般性規律。

紅色區域:短期交易者虧損供應>97.5%;

綠色區域:短期交易者利潤供應>97.5%。

當市場進入到紅色區域時,往往代表着階段性低點形成的信號,在一般性規律沒有被打破的情況下,可能是較好的定投位置。

同時,後續可能會出現低點反彈,可能適用於較低程度的槓桿。

當然,止盈、回撤等複雜狀況仍需完整的策略進行測算。

在綠色區域鑄成時,可能會給市場帶來上升阻力,但這種情況在牛市(即短期交易者普遍處於增長、fomo 的狀態中),需要疊加其他數據進行思考。

(下圖 超短期新生力量的占比)

超短期新生力量的占比有輕度放緩的跡象,可能本次流動性注入的環節需要新一輪的調整。

他們的存在可能是為了給市場增加流動性,是觀察新生力量過程中不可低估的群體。

這部分群體在持續下降時,可能會讓市場陷入到流動性差的困境中。

(下圖 短期交易者總供應量)

市場目前的短期交易者仍然表現得較為平淡。

同時,結合短期交易者的盈虧結構來看,他們仍需要有較多的流動性注入。

(下圖 半年以上未動供應的凈部位)

該模型統計半年以上的未動供應在流通中的狀況。

當半年以上的未動供應呈現增加時,可能意味著市場流通過程中來自於這部分群體的拋壓減少。

這部分群體在流動性相對匱乏環境中會有相對高的權重比。

短期觀測

• 衍生品風險係數

• 期權意向成交比

• 衍生品成交量

• 期權隱含波動率

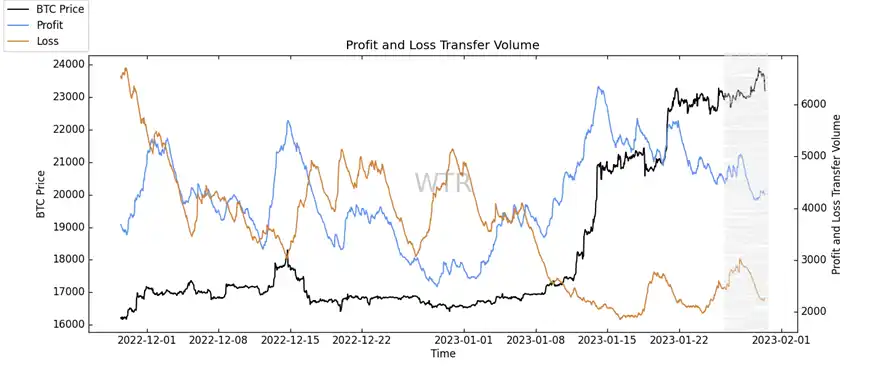

• 盈利虧損轉移量

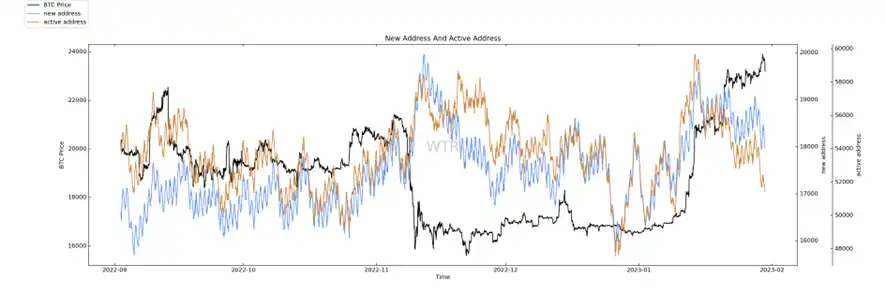

• 新增地址和活躍地址

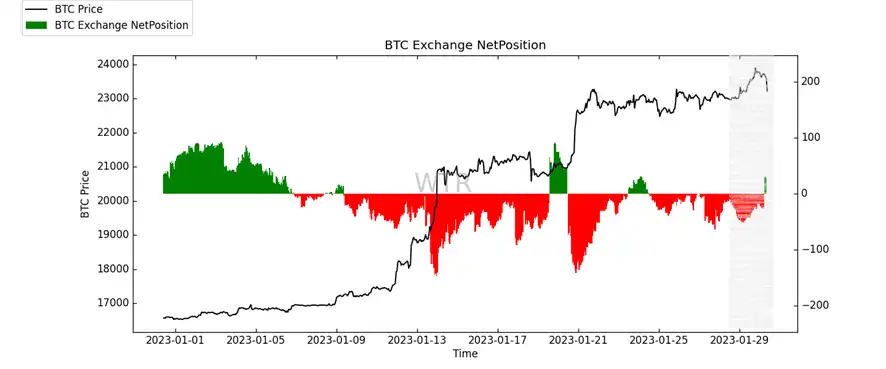

• 冰糖橙交易所凈部位

• 姨太交易所凈部位

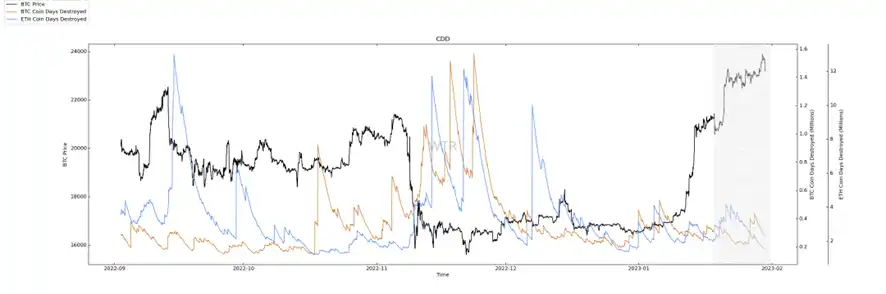

• 高權重拋壓

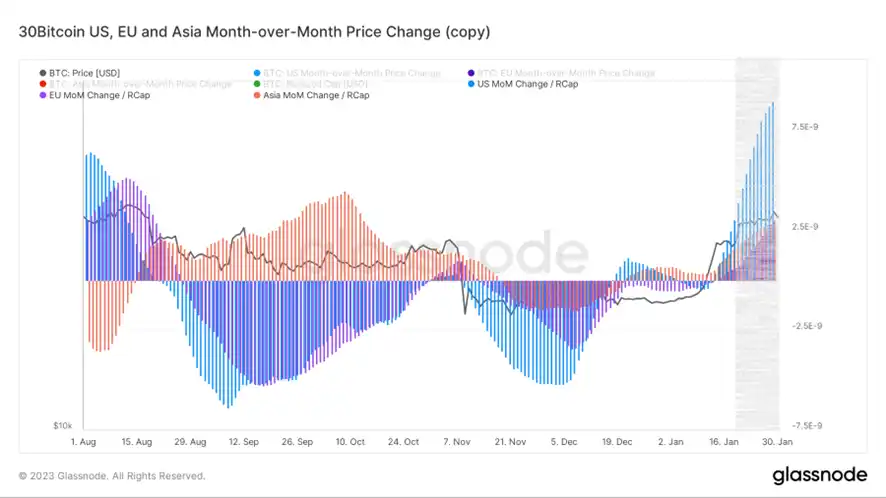

• 全球購買力狀態

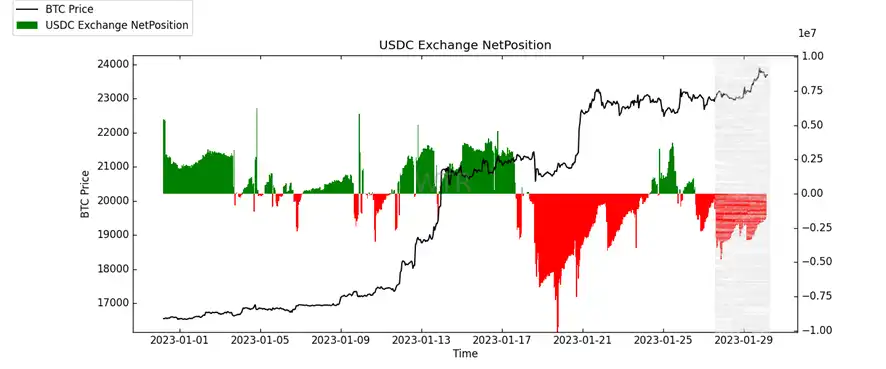

• 穩定幣交易所凈部位

• 鏈下交易所數據

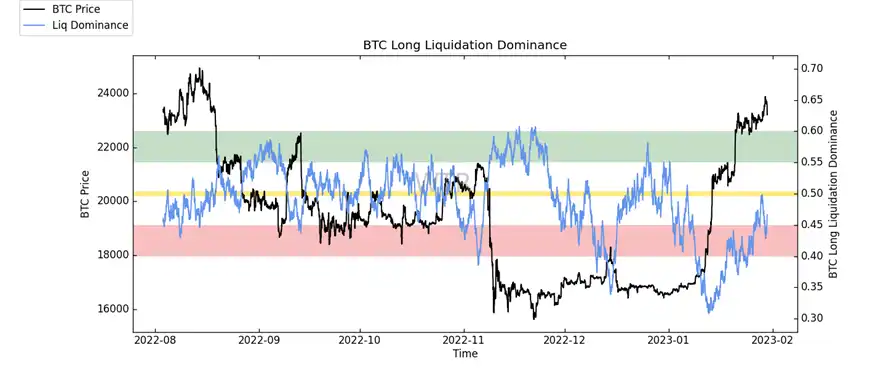

衍生品評級:衍生品風險接近中性偏風險區域

(下圖 衍生品風險係數)

衍生品風險的滑動幅度並不是非常巨大,以及並非在絕對的風險區域。

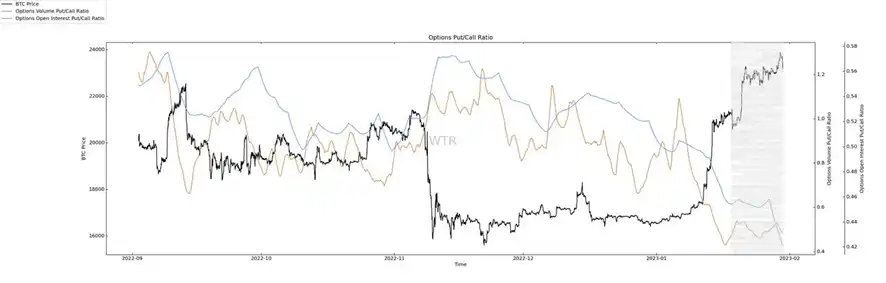

(下圖 期權意向成交比)

期權有輕微看漲比例的抬升,但整體交易量並不高亢。

可能影響較為有限。

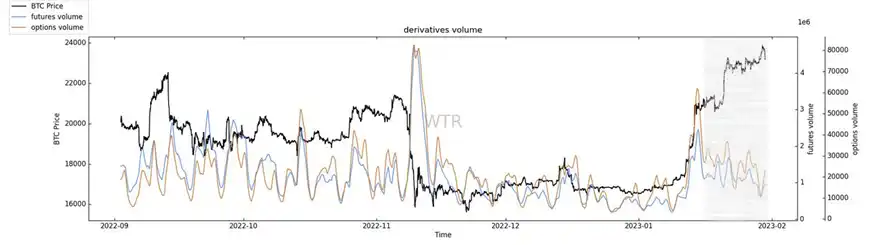

(下圖 衍生品成交量)

衍生品的交易量逐漸變小,目前階段有一定比例短期彈升。

市場整體下注表現來看稍顯低迷。

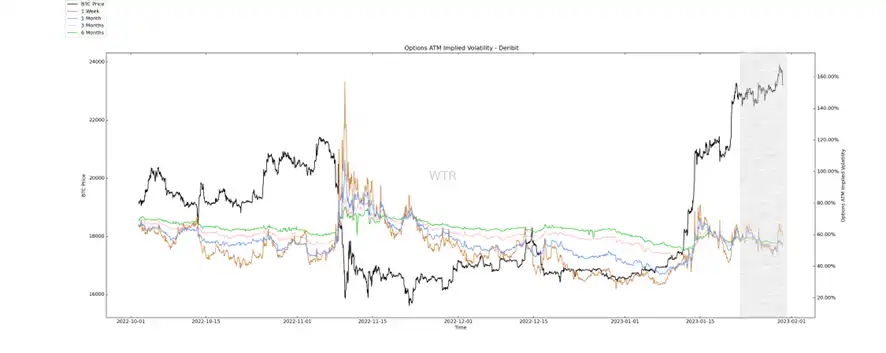

(下圖 期權隱含波動率)

期權的隱含波動率在一周的期限發生了一定的抬升,可能和聯準會政策有一定關係。

造成了期權參與者開始一定程度的下注。

情緒狀態評級:情緒狀態略微下降

(下圖 盈利虧損轉移量)

利潤的拋壓開始下降,與此同時,虧損的踩踏也在下降。

市場從這個結構來看還算良好。

(下圖 新增地址和活躍地址)

新增和活躍地址,都處於下降冷卻當中,可能存在的熱情開始消減。

可能會對向上空間有一點的影響,但總體看來新增地址高於活躍地址,情況稍好。

比兩月前要好些。

現貨以及拋壓結構評級:有一定的潛在拋壓

(下圖 冰糖橙交易所凈部位)

或許因為即將到來的聯準會政策;交易所產生了一定的潛在拋壓湧入。

為短期將來帶入了一定的不確定性。

(下圖 高權重拋壓)

高權重拋壓目前處於一定的低位。

並沒有太大的高權重壓力帶來的影響。

購買力評級:穩定幣購買力流失,美洲購買較強

(下圖 全球購買力狀態)

美洲購買力依然屬於相對領先。

存在的溢價表現來說,一直都較為明顯。

(下圖 USDC 交易所凈部位)

穩定幣出現了一定的流失,目前並沒有太多可以支撐的購買力。

在這種情況下,如果沒有進一步衍生品影響,向上空間可能會相對有限。

鏈下交易數據評級:21000-21500 有購買意願

(下圖 Coinbase 鏈下數據)

在 21800、21000、20000 有購買意願。

(下圖 Binance 鏈下數據)

在 21500 價位有購買意願。

(下圖 Bitfinex 鏈下數據)

在 20900 價位有購買意願。

目前市場觀望者開始偏多,並沒有太多訂單流數據。

本周總結:

消息面總結:

1. 消費者支出下降,通膨增速放緩,市場已降低了對聯準會繼續激進貨幣策略的預期,聯儲的首要任務似乎在向如何避免經濟硬着陸上轉移。

2. 在升息減少和經濟放緩的雙面作用下,市場的參與者們可能會持觀望態度,稍作等待信號確定。

作為新興市場的加密貨幣,在眾多機構對其新一年趨勢給出積極預測的同時,也似乎在等待落地的推手。

當市場對立聲音逐漸緩和,僵持出現明顯變化,分配策略和提前布局對抓住機會是至關重要的,或許就是開啟新一輪周期的起點。

重點關注今年僅剩的幾次升息,對於市場影響重大,可能也是不錯的選擇時間。

鏈上長期洞察:

1. 成本與籌碼盈虧狀態,對於決策和長期市場定價,有充足的參考性;

2. 在此之前已達到鏈上 Delta 差值定價模型,歷史表現往往是歷史底部區域;

3. 本次在 16500 美金左右大概積累 110 萬籌碼,但其中大量是短期資金,相對長期的在更高價位之上;

4. 或許因長期參與者籌碼積累幅度一致性的不足,未來過程中還需要分擔短期參與者的利潤回吐;

5. 可能會因短期參與者的獲利,導致現階段存在價格漩渦可能還需要更強承接能力,或時間消化來走出。

• 市場定調:

市場結構回歸正常;短期參與者在當前市場所造成的影響更大,走出價格漩渦需要時間或者更強承接。

鏈上中期探查:

1. 從網路情緒積極性看,可能場內略微回歸理性;

2. 短期籌碼對於流動性的注入較為緩慢;

3. 長期籌碼的供應略微減少;

4. 超短期供應占比放緩。

• 市場定調:

節奏放慢

當前處於較為中性的慢節奏區域,流動性注入緩慢,同時,長期籌碼的供應略微減少。

策略建議:當前狀況較為適合緩慢定投,減少短期的操作頻次。

鏈上短期觀測:

1. 衍生品風險接近中性偏風險區域,整體衍生品較為低迷;

2. 期權衍生品一周的波動率有些許抬升,或許因近日的聯準會即將宣布政策開始下注;

3. 情緒表現良好,新增地址目前比活躍地址稍高;

4. 或許因為即將到來的聯準會政策;交易所產生來一定的潛在拋壓湧入;

5. 穩定幣購買力流失,全球購買力美洲領先;

6. 鏈下數據方面 21000-21500 有購買意願;

7. 短期內跌不破在 16500~20500 機率為 71 %。

• 市場定調:

短期陷入不確定和徘徊。

策略建議:輕倉配置

風險提示:

以上均為市場討論和探索,對投資不具有指向性意見;請謹慎看待和預防市場黑天鵝風險。

原文連結

[ad_2]

Source link