納指期貨盤前下跌的趨勢有些擴大,主要還是因為昨天梅斯特和布拉德提出加息50建議,激發了市場偏利空的一面,尤其是CPI和PPI雙重數據夾擊下,多方市場仍然需要情緒面的提振,並且在歐洲央行官員的鷹派發言下歐洲斯托克600也在今天開盤後迎來了低開低走的局面,蘭克福指數期貨指數也同樣大幅跳空低開。

Twitter @Phyrex_Ni

從目前的風險市場來看,美股,歐洲股市,包括黃金都出現了下跌的狀況,而美債和英債都出現大量資金離場的趨勢,在這種情況下離場的資金進入到包括幣市在內的風險市場中會比較難,尤其是匯率市場預期的美聯儲終端利率已經提升到5.32%。所以導致了BTC和ETH在沒有依靠的情況下出現了小幅度的下跌。

目前市場仍然處於博弈狀態,只是風險市場中多方出現了暫時退縮,但仍需要知道美聯儲在目前除了可以用語言預期管理市場以外,什麽都做不到。也就是在下個月月底的議息會議前美聯儲沒有任何能做的事情,所以重點的數據並不是現在,而是下月的CPI數據,在今天上午的視頻中有介紹

隨著風險市場悲觀預期,美元指數出現了上漲的趨勢,到目前為止已經突破104.5,相比上次鮑威爾講話後足足提升了1%,雖然美元指數見頂幾乎是無需置疑的,但持續提升的美元價值也是阻礙更多資金進入風險市場的門檻。不過也不是沒有好消息,起碼油價出現了明顯的下跌,現在布倫特低於82美金,WTI低於77美金。

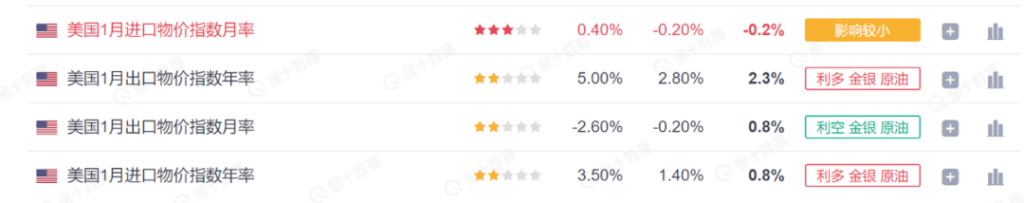

畢竟現在的風險市場都是受到了通脹的影響,如果通脹能保持下跌的趨勢對於風險市場來說必然是利好,尤其一月的通脹上漲中石油和二手車都是罪魁禍首,如果二月的油價能低於一月的平均價格,會對通脹環比下跌提供基礎。另外今天晚上會公布美國一月的進口物價相關指數,對於推測二月份的通脹也有幫助的做用。

但美國銀行的策略師並不好看美國下半年的經濟情況,甚至提出了和Nick相似的經濟「不著陸」預期,並且認為隨著美聯儲強勢的準備維持更久的終端利率會在今年下半年引發美國的經濟衰退,並且預測標普500截止到3月8日會下跌倒3,800點。當然這種預測的準確率並不高,但卻代表了機構的看空情緒。

和廣泛利空心裏不同,目前的幣市仍然保持著較為強盛的FOMO情緒,尤其是傳統風險市場的下跌並沒有過多帶來幣市的下行使得幣市投資者充滿信心,但仍然要從多角度去仔細觀察BTC和ETH的走勢,畢竟對目前的幣市來說保持短時間的獨立行情不是沒可能,但從長期來看市場在熊市中仍然會處於資金短缺的局面。

在保持了超過一個月的上漲以後,BTC的價格已經突破了去年八月以後的新高,從1月1日開始整體獲利地址占比有了大幅的提升,從50%上升到了目前的71%,有超過21%的地址在最近37天中獲利。而ETH雖然沒有BTC的強勢,但近期獲利地址的占比也提升了16%,尤其是最近一段時間有反超BTC的趨勢。

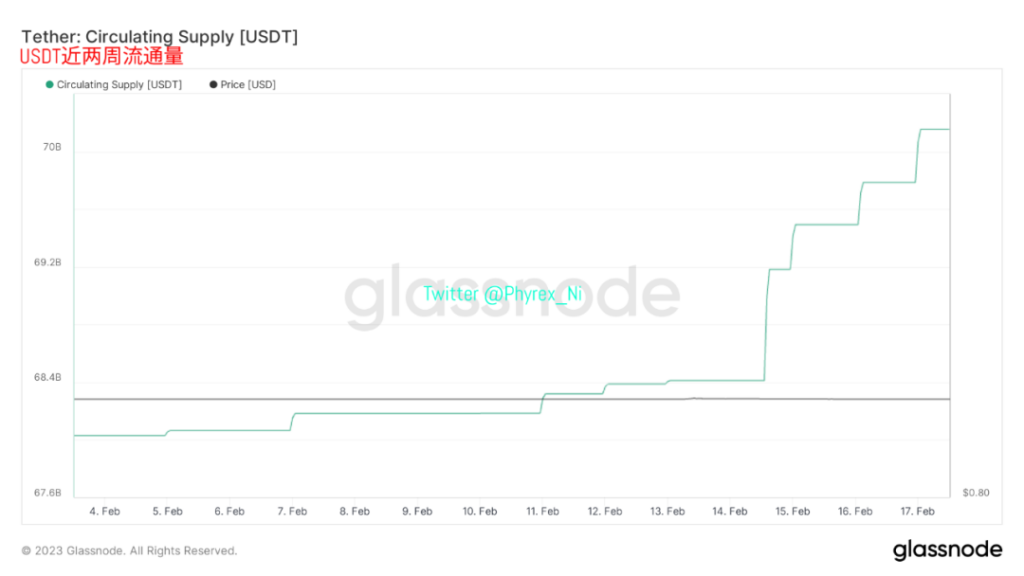

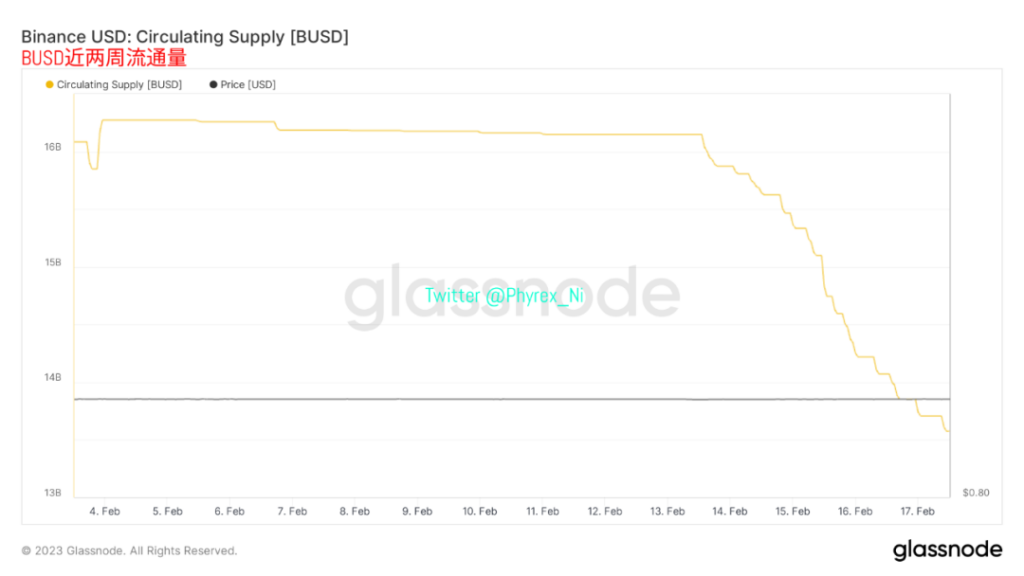

從一月開始持續通過USDT進入幣市的資金也很有可能是BTC和ETH上漲的推手,最近一個月美國的資金因為宏觀情緒的影響而普遍出現了離場的跡象,USDC和BUSD都出現了十幾億美金的減值。但這段時間中USDT的市值卻不減反增,雖然增加的幅度並沒有「美元」減少的幅度高,但歐洲人的資金卻一直給抄底提供彈藥。

從整體的主力穩定幣市值來看,從BUSD開始出現市值下降到現在總離場的資金超過了25.74億美金,而同一時間的USDT和USDC到現在為止總的市值上升了25.59億美金,相差只有1,500萬美金,但考慮到USDT的資金可能會慣性上漲,而USDC更大概率會因為宏觀情緒和出現離場,所以基本可以推算出刨除BUSD原因後。

兩個穩定幣總市值還是出現少量下降,而且BUSD經過流轉也有少量資金暫時離開了市場。總的來說目前幣市情緒上仍然有看漲的趨勢,並且因為市值較低於傳統主流風險市場,所以即便出現清算也會是排在後方,所以受到宏觀情緒的影響一方面是有滯後性,另一方面是因為現在風險市場的博弈性使得幣市有發展的機會。

一月進出口的數據公布後,雖然對市場的影響並不大,但卻不影響通過細節數據來看看可能帶來的通脹走勢,首先是食品類的進口價格上漲了1.3%,石油和天然氣的進口價格也在下降,機動車和製成品(包括醫藥)也成為進口上漲的主要原因。不過受到拜登要求美國建房使用本土材料的原因,原材料進口出現小幅下降。

盤後美國三大股指和期貨的走勢繼續保持著下跌的趨勢,雖然納指期貨有反彈的跡象,但仍未顯示出足夠的動力,今天是周內交易的最後一天而且並沒有能改變局勢的數據或者講話,所以風險市場的博弈中空方仍然暫時有較多的勝算,剩下的就要看下周一以後投資者的情緒是否有所恢復,畢竟美聯儲現在什麽都做不到。

盤後美債的收益率繼續走高,雖然高收益率吸引了不少的避險投資者,但對於資金利用率更加敏感的機構和高凈值的投資者卻不斷的從債市離場,目前一年期的美債收益率已經超過了5%。這個數據別說是普通投資者,就是對於幣市來說目前穩定無風險能達到5%收益都已經是鳳毛麟角,如果不是因為不方便我都要去買了。

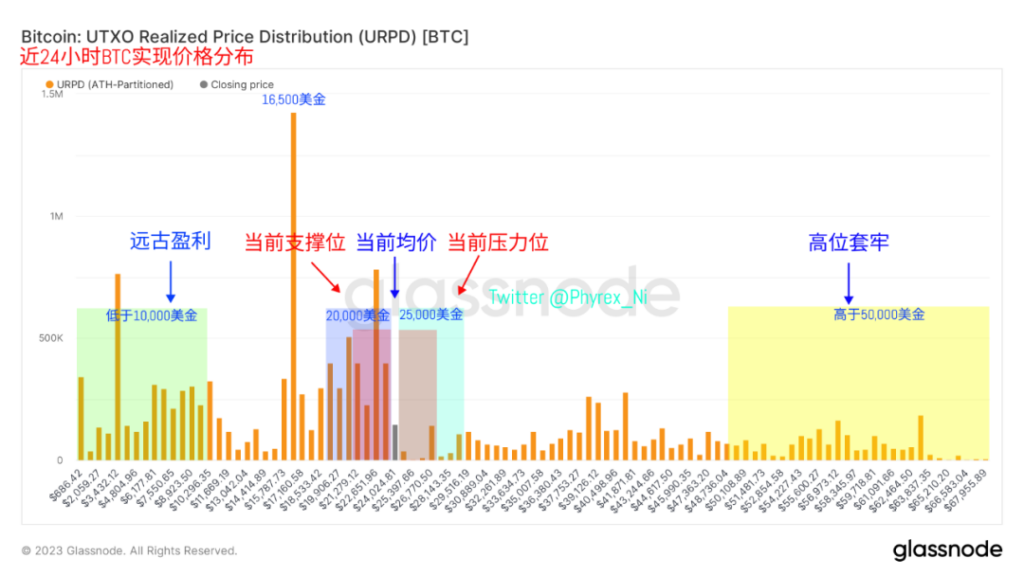

歐洲股市的反彈帶動了BTC和ETH的上漲,從URPD的數據中可以看到籌碼繼續向著24,000美金左右靠攏,而且這個地帶的BTC價格相對會比較安全,上方直至27,000美金開始才會有較強的拋壓可能,而下方的獲利籌碼拋壓並不算很大,如果價格能繼續保持在這個區間獲利籌碼反而會成為築底,就像16,500美金一樣。

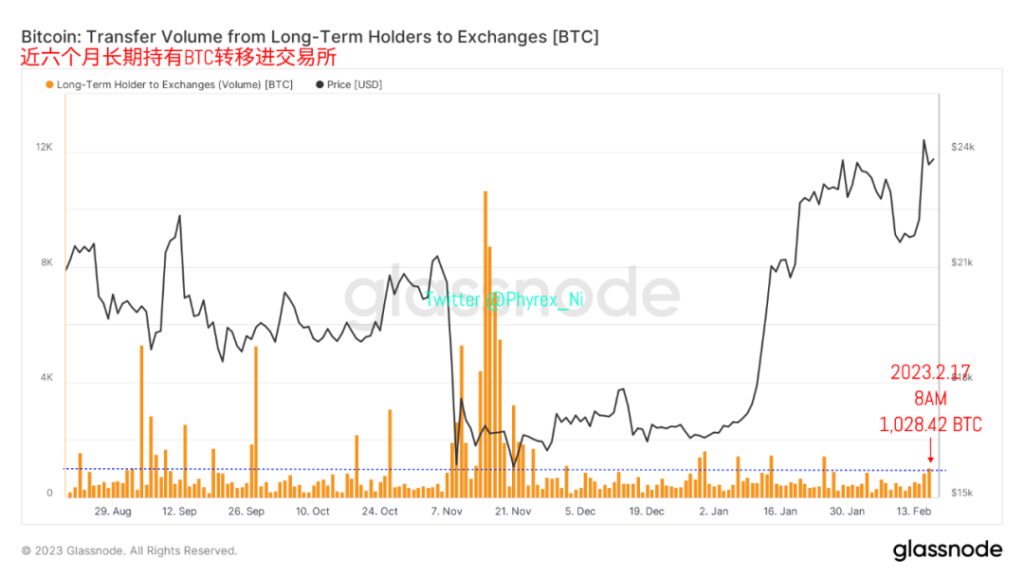

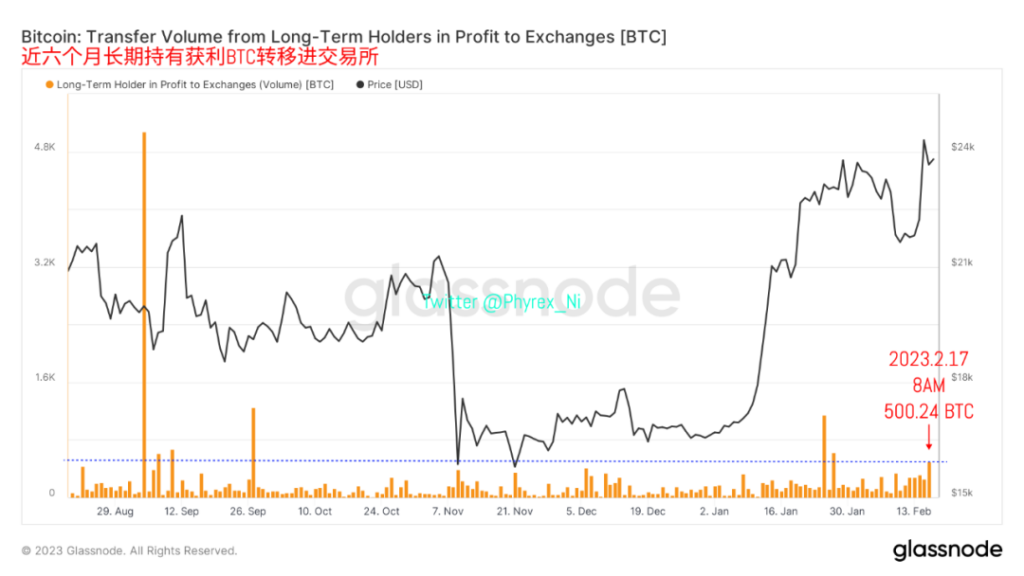

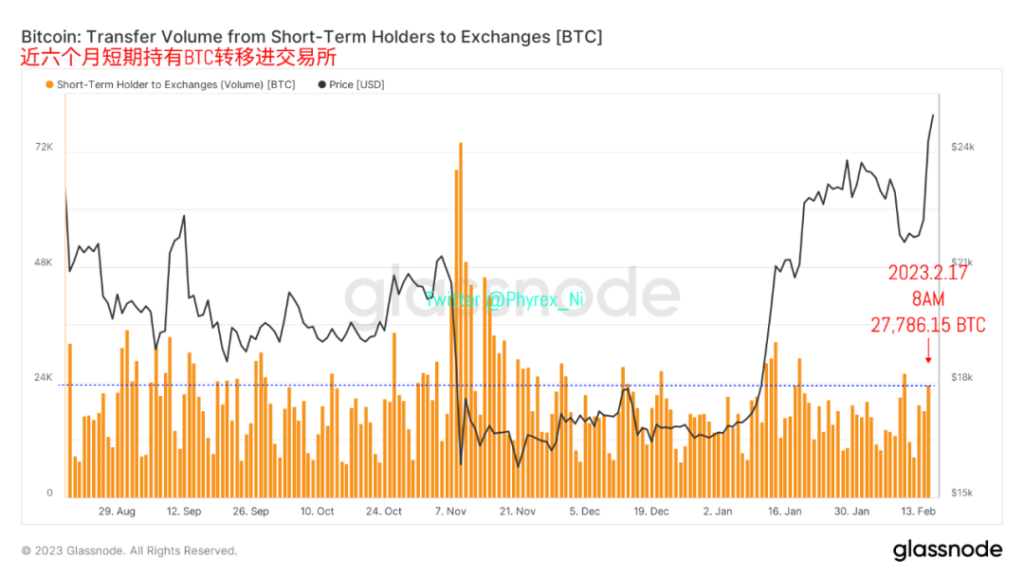

所以才說現在的BTC可能是最好的上攻時刻,尤其是FOMO情緒的嚴重,前邊也已經看到了獲利地址占比持續的提升,就說明逢低抄底的投資者在增加。但仍然需要註意的是,目前可以明顯的看到,最近幾天轉移到交易所的拋壓有增加的趨勢,而從交易所內提現數據卻明顯不足,更多的BTC滯留在交易所中。

相比來說ETH的數據就稍好一些,這也和最近BTC一直處於領漲狀態有關,更多獲利籌碼難免不會產生出更多的拋壓,另外就是還有部分的籌碼只是轉移到交易所中,還尚未選擇離場,希望可以有博弈價格更高的機會,而一旦出現下跌破位存在交易所中的籌碼也可以快速離場,這一般都是在價格震蕩時常用的方案。

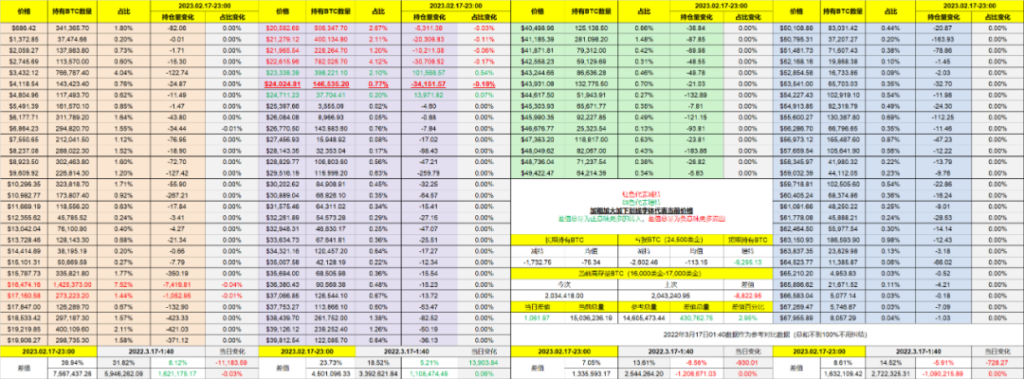

從細節數據可以看到最近23小時的BTC的轉移量仍然處於正常的範疇之中,並沒有出現流動性放大或者縮緊的趨勢,尤其是15,000下方的整體獲利籌碼和50,000美金上方的虧損籌碼所組成的長期持有的BTC也依然保持著較低的轉移量,平均每小時的減持僅不到76枚,說明長期持有的BTC依然保持很低的換手率。

另外25,000美金上方的整體的虧損籌碼減持率也保持著正常偏低的工作日數據,平均每小時的減持也不到114枚BTC,這也代表了中長期持有的虧損BTC並沒有因為價格的提升而著急離場,尤其是24,000美金左右的價格已經突破了去年八月以來的新高,即便如此25,000美金的籌碼都保持著幾乎漠視的態度。

這也說明經過了多次的洗禮,上方的虧損籌碼中不堅定的部分早已消磨殆盡,剩下的都是「野心」較大並且準備偏長期持有的投資者,也正是因為上方虧損籌碼較少的參與到換手中,所以對於現在BTC的價格上漲減少了拋壓的壓力,更多的換手仍然是集中在短期持有者手中。所以短期持有BTC的離場數據則更加重要。

如果是短期持有的獲利者更多的離場,則說明投資者並不看好接下來的走勢,籌碼從低價換到高價,有利於減少整體的拋壓。而如果短期持有者中更多的虧損籌碼離場,則說明近期抄底的投資者並不看好未來的走勢,情願虧損也要盡快離場,高價籌碼換低價籌碼,對於未來走勢反而是不利,一旦上漲容易引發更大拋壓。

所以從今天的日線數據上可以看到,轉移到交易所的拋壓仍然是以短期持有的BTC為主,其中超過81%的減持是來自於短期獲利籌碼,所以對於投資者來說是低價換高價,擡高了新抄底用戶的成本,也增加了新抄底者的獲利預期,對於價格上行會有助力。而長期持有的BTC離場仍然僅占4%左右,尚不構成壓力。