明天公布歐元區三月CPI以及美國二月核心PCE了,現在市場還是處於保守狀態,尤其美聯儲對於銀行業的果斷被很多投資者認為是鋪平加息道路,但從市場情緒來說更多的小夥伴還是在下註五月停止加息。

今天BTC短期突破了29,000美金,確實讓大家看開了上漲的動力,其實不但是BTC,就連納斯達克100從年初到現在都上漲了超過20%,其中主要的推手就是科技股。相比受到銀行的拖累,標普500上漲的幅度就只有4%,而道瓊斯反而還出現了下跌,有分析師認為市場就像是一根彈簧,壓的越狠,松手後反彈的就越厲害。

Twitter @Phyrex_Ni

不論是科技股還是BTC和ETH在去年美聯儲第一階段加息的時候都是受到最深的壓製,尤其是幣市還連續爆了LUNA和FTX的雷,價格數度跌倒礦機的關機價,所以當市場開始博弈美聯儲不會加息後,很多投資者意識到當時很可能是階段性的底部,資金確實出現了抄底的跡象。而目標是跌到足夠慘的大型科技股公司。

這個跡象尤其是從銀行業暴雷開始,首先是大量的資金充斥到避險資產中,美債和黃金都是最大的收益者,甚至是溢出資金還關註了BTC和ETH的上漲。但隨著美聯儲在三月的加息,並且點陣圖又回到了去年12月的5.1%,對於美聯儲在五月暫停加息,並且在六月減息的聲音越來越高。

在這份歷史數據中我們可以看到,黃線是美國的聯邦基金利率,價格曲線是標普500走勢,在這份歷史數據中可以清楚的看到,在美聯儲停止加息的時候,標普的價格雖然不能說是100%上漲,但上漲的概率會很高。當然上漲的幅度就各有不同。如果按賭博來說已經是大概率的獲勝了,但仍要小心世界杯中「吃利息」事件。

而反觀當美聯儲開始降息的時候,標普500雖然同樣不能說100%,但確實也是更多出現了下跌的跡象,這裏結合了W老哥關於失業率的解釋,確實2020年2月的大跌是包含了失業率大幅的提升,短時間內從3.5%的失業率提升到了14.7%,當然這是有疫情的原因導致,但仍然看到失業率和價格走勢有很大關系。

並且在細節數據中也可以發現,小幅度的降息即便在沒有失業率影響的情況下,還是會有下跌的跡象,當然這並不是100%的,歷史給我們的數據中更多的還是作為參考的作用,一味的刻舟求劍並不能讓我們百戰百勝,概率和理解,再加上一定的運氣才是盈利的主要原因,也正是因為如此可以看到更多的投資者開始布局。

目前不論是傳統風險市場還是幣市,包括是黃金等避險市場的變化更多的反應出還是不同心態下用戶的博弈,而博弈的重點就是短期內美聯儲會不會暫停加息,明天的核PCE數據雖然重要,但不足以決定美聯儲在五月的加息和終端利率的假定立場。因為後邊還有三月的CPI,非農,失業率,PPI以及核心PCE的數據在等著。

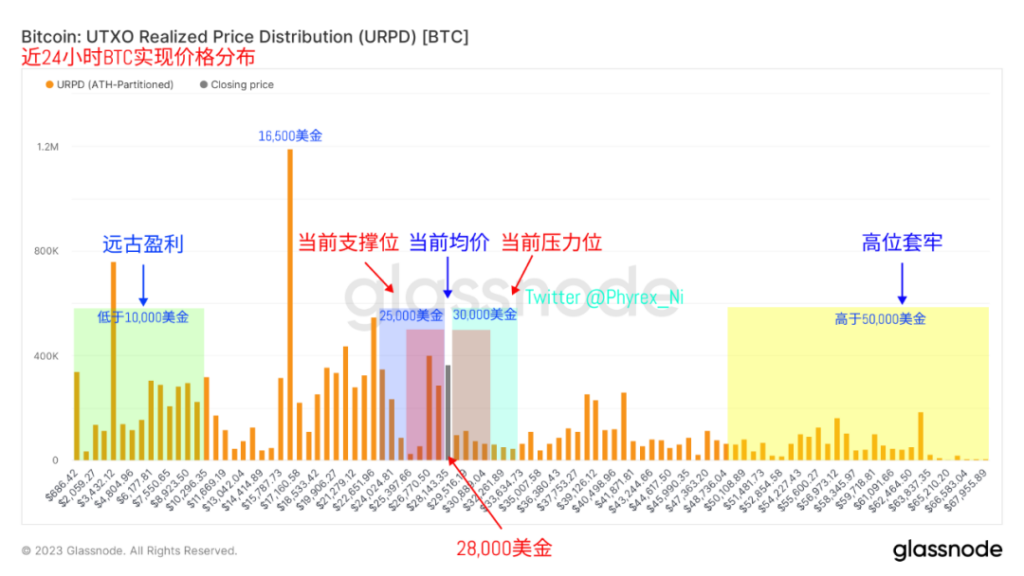

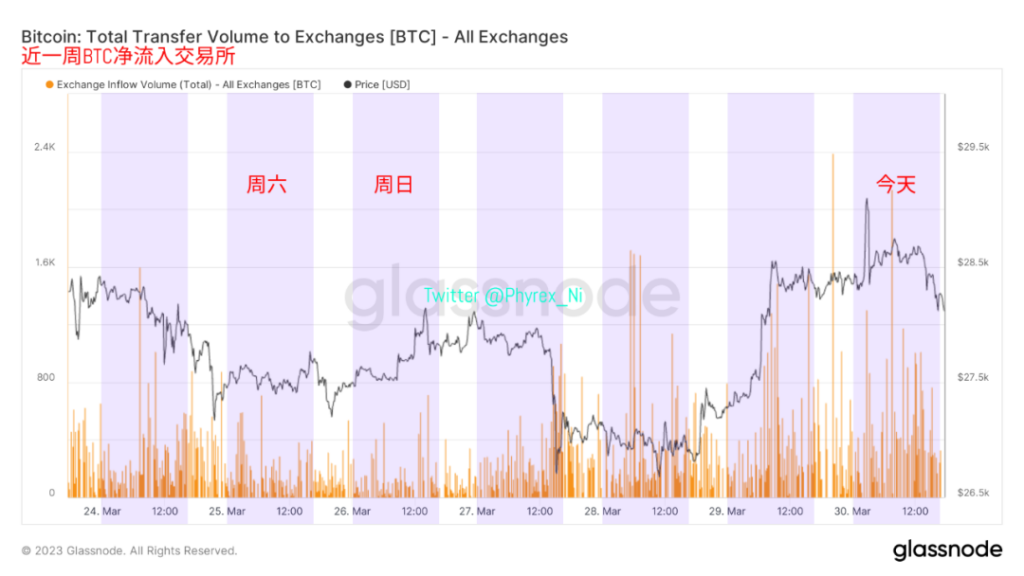

截止到今天淩晨一點的BTC持倉價格分布,從昨天淩晨一點到現在歷時24小時的BTC鏈上地址變化。今天BTC短時突破29,000美金後帶動市場的FOMO情緒,就像是我們昨天晚上說的,不行就再來一根陽線,市場的情緒完全被BTC的上漲所帶動。當仍要註意周五即將公的核心PCE數據。

雖然BTC的價格出現了峰值上的提升,但鏈上的轉移量就沒有增加太多,幾乎和昨天沒有差別。即便是價格出現了回調,卻並沒有出現恐慌性的拋壓,這也代表了目前看漲情緒的旺盛。其中持倉成本在15,000美金下方的整體獲利籌碼,以及50,000美金上方的虧損籌碼所組成的長期持有BTC,雖然有少許的提升。

但從細節數據可以看到是62,000美金左右出現的超過1,800枚BTC的減持,雖然確實是長期持有者的離場,但看上去卻並不像是用戶的行為。但即便如此長期持有的BTC平均每小時的減持也僅為128枚不到,仍然算不上多。而30,000美金上方的整體虧損籌碼最近24小時的平均減持也因為62,000美金籌碼的離場而增加。

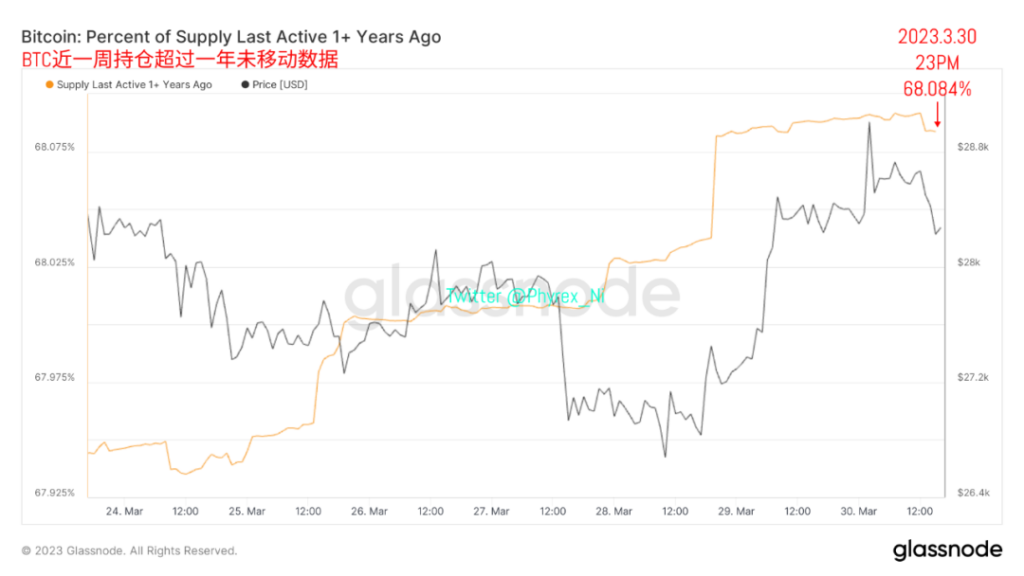

雖然相比昨天上漲了45%,但也不過是從100枚的減持提升到145枚左右,也算是正常的工作日數據。所以從目前的流動性來看長期和中長期持有的BTC仍然較少的參與到換手中。而如果62,000美金成本的BTC並不是用戶減持,那麽實際上的長期和中長期換手率會更低。從持倉超過一年的最近一周長期持有者的數據來看。

在昨天突破了歷史新高後,雖然看細節數據出現了小幅回調,但68.084%的占比還是超過了昨天同期,再一次刷新了歷史新高。在減少了流動性的同時,讓市場中能夠參與換手的最大上限再次降低,說人話就是因為更多的BTC向長期持有的方向移動,所以可能會砸盤的數量就會下降,這對於BTC價格的上漲有幫助。

雖然長期和中長期持有BTC換手率有少許的增加,但仍然短期持有的BTC占據了拋壓的主力。而且從流動量中可以看到,相比於短期虧損籌碼的離場來說,短期獲利籌碼的離場占了絕大多數,尤其是26,500美金上方新進抄底投資者是離場的主力。所以目前仍然是低價籌碼換高價籌碼,在提升購買門檻的情況下。

降低了短期可能拋壓的數量。這對於BTC甚至是ETH的價格上行來說,都是有助益的作用。而從URPD的數據中可以看到,當前的BTC價格仍然維持在28,000美金左右,下方的支撐力雖然有減少,但減少的並不算多,幾乎都是當前存量的10%左右的籌碼出現的離場,這也說明更多的投資者還在期望價格的上漲。

而上行來看在達到38,500美金前BTC的上方並沒有太大的壓力,在這些位置上存放的籌碼並不多,所以只要市場的情緒穩定,並且沒有外部的宏觀情緒添亂,即便是外部資金並不是很多,但BTC價格的上漲仍不是難事。需要再次提醒的是,雖然相對來說二月的核心PCE數據並不會成為美聯儲加息的依據。

但如果數據繼續高於預期,難免會有預期的悲觀情緒,對於整體風險市場來說都有沖擊的可能,雖然幣市可能會因為市場較低而較晚清算,但並不代表價格不會受到核心PCE數據的影響。尤其是對於短線操作和加杠桿的小夥伴來說要更加的小心。

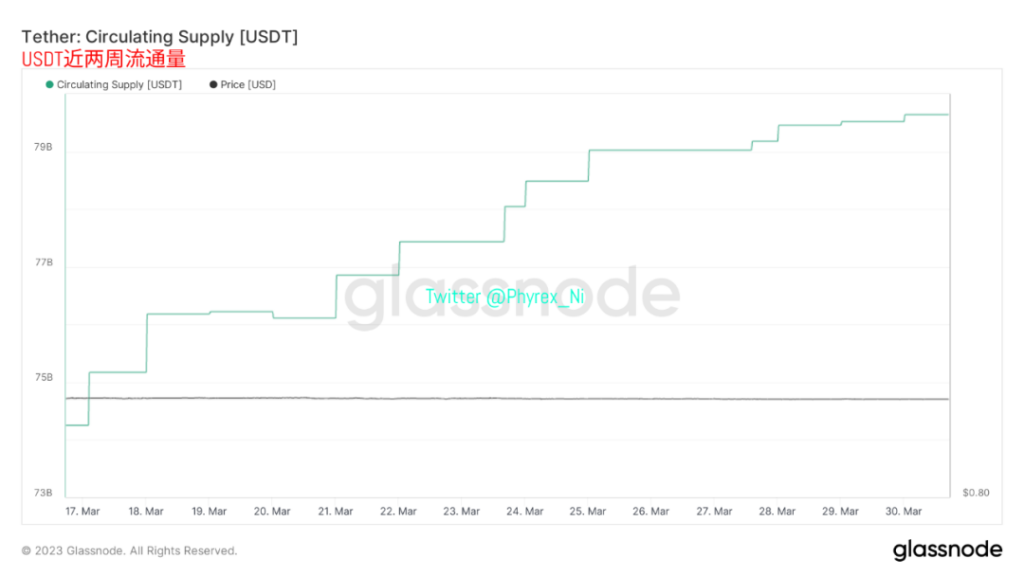

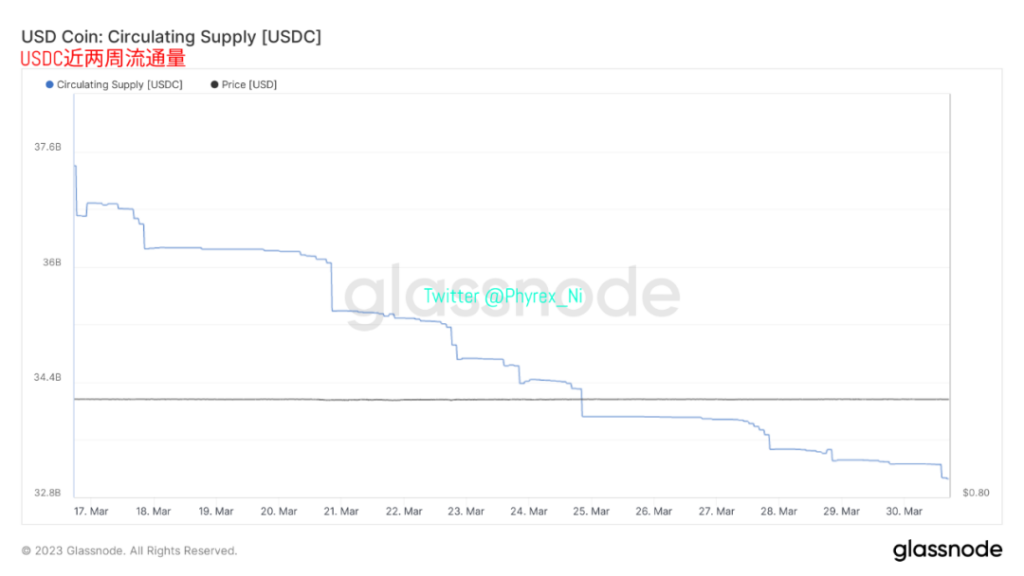

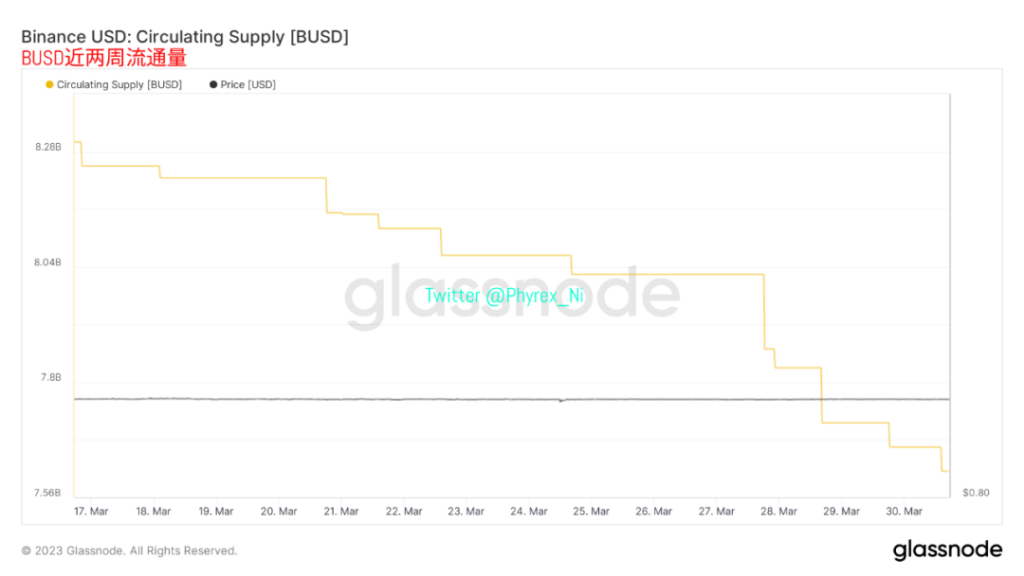

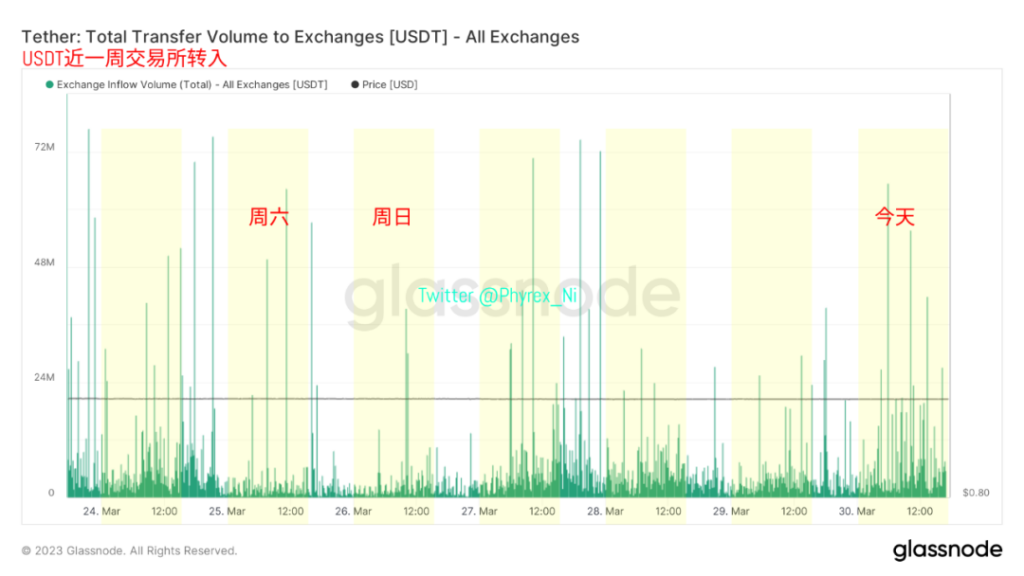

而從資金面來看,早晨的視頻中已經看到最近幾天幣市內部的資金仍然是處於流出狀態,主要還是以USDC為主的美元資金,而USDT的增幅雖然也有提升,但是在美元資金的持續減持下,還是無法覆蓋USDC和BUSD的減值。而從截止到今天淩晨1點的數據來看,最近24小時中USDT市值增加了1.2億美金,相比昨天有明顯提升。

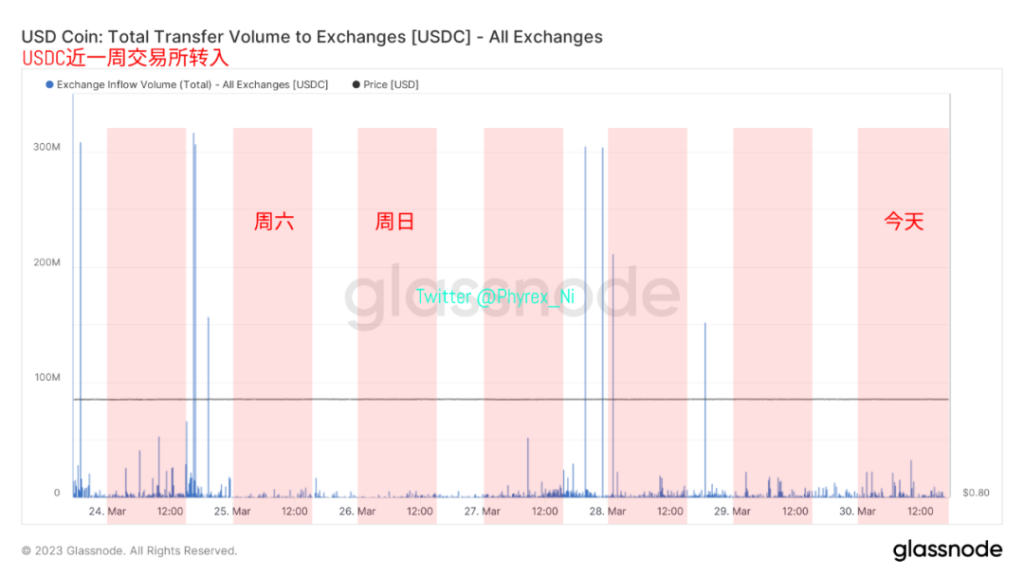

由此可見雖然歐元區的通脹仍然不夠樂觀,但代表歐洲購買主力的USDT依舊有外部資金進入的跡象,這也代表了歐洲人對於幣市仍保持著良好的心態。而相對USDT來說,USDC的市值也是繼續處於下跌的趨勢,而且最近24小時再次減持2億美金,即便不考慮BUSD的情況下依然能看到主力穩定幣的市值處於下降的狀態。

而BUSD最近24小時也出現了6,000萬美金減值,因此結合USDC與BUSD總市值變化來看,代表美國主力資金再次減持了超過2.6億美金,繼續是USDT市值增長的一倍以上。這幾天已經多次說過,主力穩定幣的市值降低並不代表BTC和ETH的價格一定會下跌,只是代表了最大的購買上限降低,可能會用於購買的資金減少。

這未必會影響短期價格的變化,但長期以往必然會不利於價格持續且穩定的上漲,畢竟沒有一個牛市是在資金不斷減少的情況下出現的。但是從轉移到交易所的購買力來看,雖然相比周初購買力還有些不足,但明顯突破29,000美金後,不論是USDT還是USDC轉移到交易所的數量都出現了明顯的上升,代表購買情緒的提升。

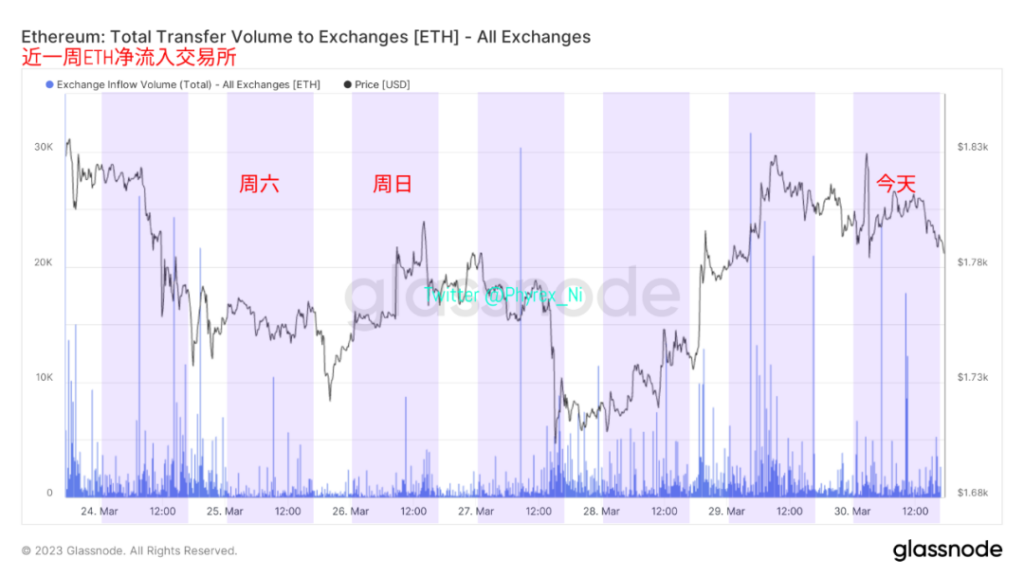

但從BTC和ETH的拋壓數據中可以明顯的看到,BTC的拋壓出現了較為明顯的上升,很有可能會形成周內最大的拋壓規模。而相比來說,雖然ETH的價格不占優勢,但拋壓很明顯不但沒有提高,反而還出現了降低的跡象,這也會使得ETH面對的壓力會更低一些。當然這些籌碼未必都會馬上離場,很有可能是避險使用。

畢竟周五晚上就要公布重要數據了,提前將籌碼轉移到交易所來防止價格下跌時損失的提升,但如果情況是利好呢,那麽這部分的籌碼也未必會一定拋售離場。

就在今天淩晨標記價格在63,000美金左右的長期持有BTC突然出現了將近17萬枚(168,019枚)的地址變化,目前的數據來看是Bitfinex內部錢包的整理,一次性有超過19.8萬枚BTC更換了內部地址,發生的時間大概在北京時間淩晨零點40分。應該是無需擔心的。