昨天做好視頻後感觸很深,因為這就是宏觀情緒的作用,對於風險市場的判斷,而不是依靠玄而又玄的指標。了解風險市場的結構,了解判斷的依據,雖然不能精確到具體的價格,但仍然可以把握住趨勢的走向。在視頻中也再一次強調了,目前美元指數對於納指期貨有前置的判斷,而黃金對於BTC和ETH也是如此。

而之所以會用引用的方式強調並不是想重申判斷有多麽的準確,而是想讓更多的小夥伴真的意識到,宏觀情緒的判斷對於當前的風險市場是多麽的重要,而且要從中找到最敏銳的參照物才可以規避很多的風險。目前最大的博弈仍然是在美聯儲接下來12月的加息情況,而對於資金更加敏感的美元指數就是最好的指引。

Twitter @Phyrex_Ni

其實理解清楚後就不難了,畢竟納指期貨會受到多方面影響,甚至包括市場的預期,而資金尤其是外匯的對沖已經不止是中小散戶在參與,也不僅僅是頂級的基金機構參與,甚至是會上升的主權國家的層面,而一個國家可以動用的資金以及對於風險的評估尤其是在現在的這個風口浪尖上,最能表現的就是和美元的匯率。

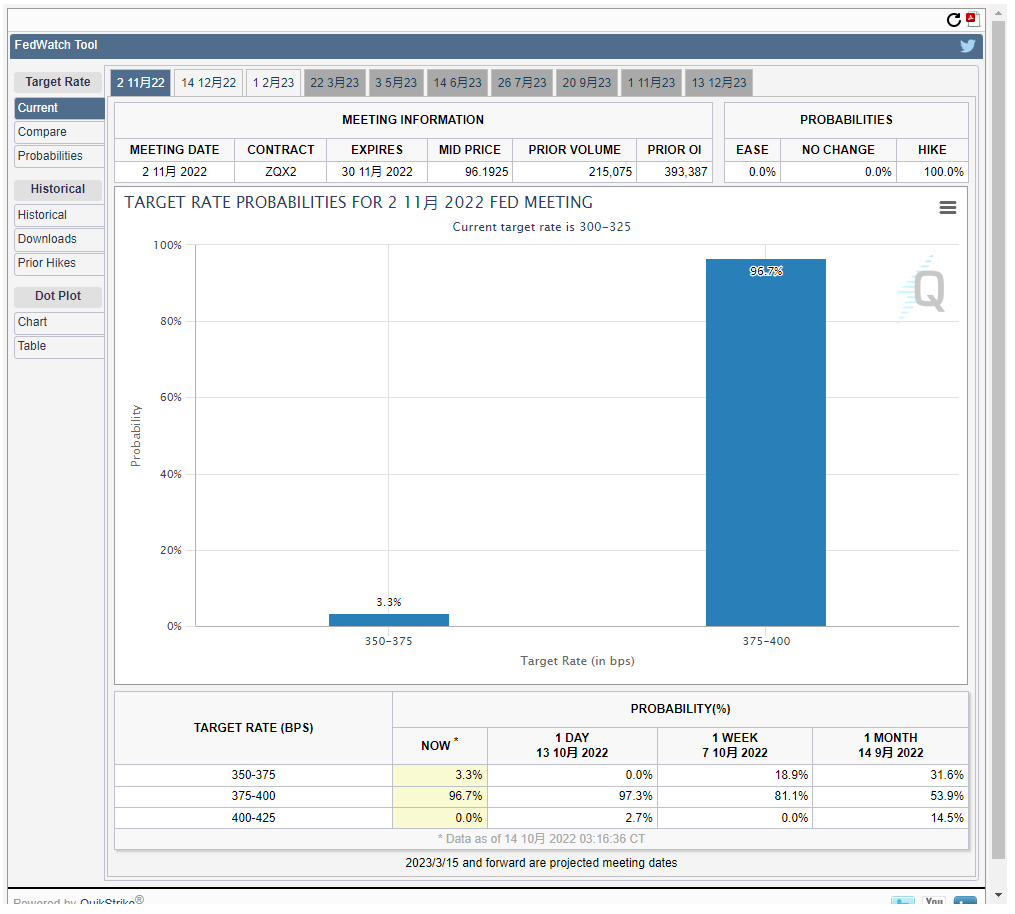

雖然在情緒面上市場已經開始在接受美聯儲在11月加息75個基點的預期,但並不代表加息75不會對市場造成影響,更重要的是已經知道了目前的博弈戰爭延申到了12月,而12月不但是美聯儲在2022年的最後一次加息,而且還承擔著美聯儲是否會「轉向」的態度,50個基點就意味著整體的加息已經步入尾聲。

風險市場最起碼已經是階段性的觸底,尤其是疊加美國的中期大選,民主黨必然會營造出欣欣向榮的局面,而這個局面維持一兩個月問題還不大,並且隨著美聯儲加息的「先發後至」,必然會對通脹有一定的影響,最起碼也會通過抑製經濟的發展而控製就業,從而通過倒逼成本的下降來降低通脹。

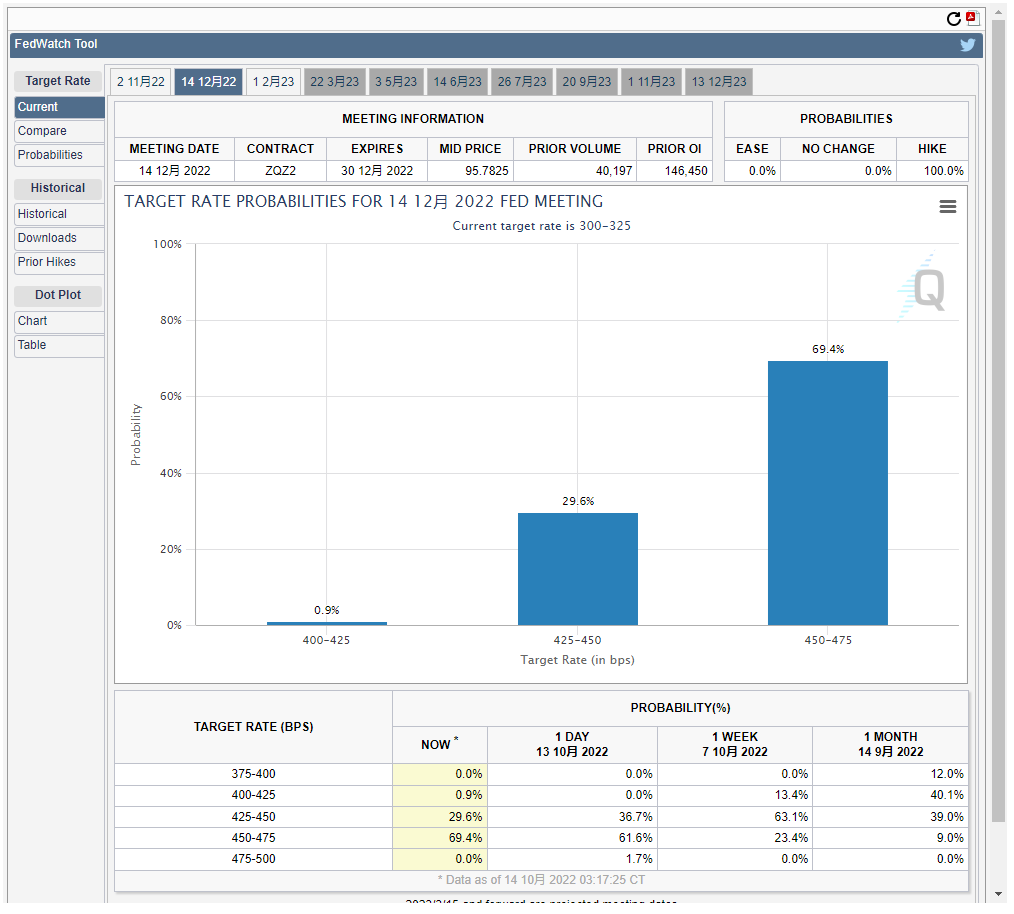

但如果十二月的加息並不是50,而是75或者以上,那就完全沒有辦法判斷5%會否成為這次美聯儲加息的終端利率,如果不會,那麽終端利率會提升到多少,其實市場對於CPI來說是矛盾的,在CPI降低的時候希望可以根據通脹的數據來減少美聯儲加息的份額,而當通脹上升的時候又並不願意因為物價的上漲而更多的加息。

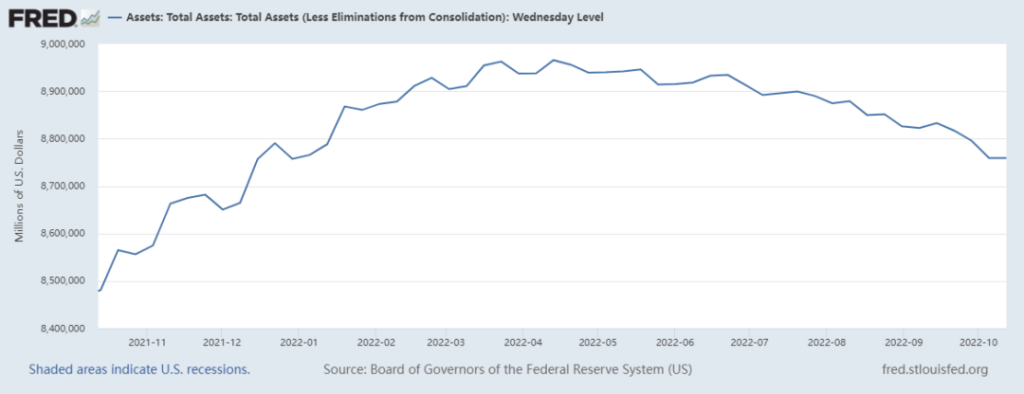

但是美聯儲對抗通脹來說只有加息和縮表這兩條路,前者會帶崩經濟和就業,而後者則會帶崩美債和儲蓄。都不是可以無限使用的武器,所以很多小夥伴再問為什麽美聯儲在開始就不能大力加息來僅快的達到中性利率從而降低通脹,並不是美聯儲不想,而是為了照顧軟著陸不敢過於的激進導致經濟的直接衰退。

事實上目前確實沒有明確的依據表示出通脹已經見頂,甚至到現在都不能排除通脹會進一步走高的可能,尤其是在油價不跌反漲運輸成本增加,食品的價格高居不下,房屋和房租的價格依然處於小幅上漲的趨勢,就連今天密歇根大學美國一年期通脹預期都大幅突破預期值,錄得5.1%的高位,都預示著通脹難以大幅下降。

而通脹不見頂,風險市場如何見底。

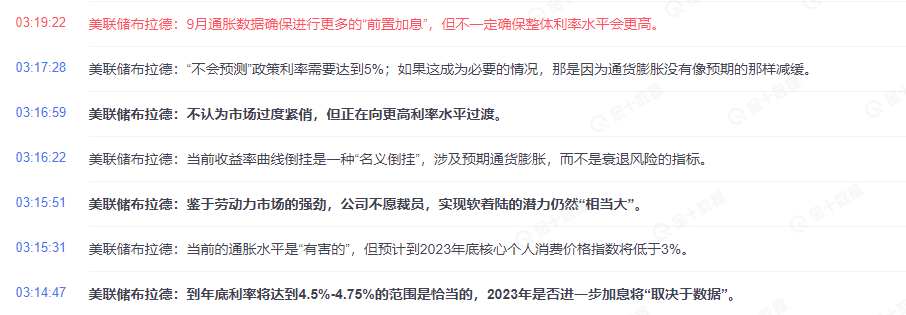

截止到北京時間的淩晨四點,納指期貨在迎來了3%的下跌後完成了高開低走的收盤,而收盤時美元指數上漲了0.7%,突破到113.2的上方,這就意味著在當前的投資者情緒中依然對於美聯儲接下來的加息策略抱有較大的爭議,而今天在閉盤前美聯儲鷹王布拉德的講話,也是加重了博弈的情緒,其中的重點有兩條。

第一條是對於年底聯邦基金利率的預期,目前來看4.5%至4.75%就意味著11月和12月的加息分別是75+50以及75+75,這也印證了前邊說的內容,如果加息走的是後者那麽目前的風險市場就有很大的概率並不是底部,而底部就要等到10月份的通脹公布以後才能夠確定,而且甚至不能排除今年都不是底部的可能。

第二條就是整體加息的終端利率會不會達到5%或者更高,從布拉德的發言中,可以明顯的感覺到5%的臨界點的誘發很有可能就是10月11月的通脹情況,畢竟十二月的加息後會使得年底的終端利率最大達到4.75%,這就意味著10月和11月的CPI數據並不理想,美聯儲才不得不動用第五個75基點,這也意味著2023年還會加息。

而2023年的第一次加息是在2月,所以間隔了一月的通脹後才可以有明顯的確定,但只要選擇12月加息75個基點,那麽更大的概率就是2023年最少加息一次,使得整體的聯邦基金利率最少提升到5%。而是否還會繼續上行就是判斷2023年底部的基礎,而如果真的走到這種地步,連續56年的中期大選後美股上漲也會結束了。

不過好在隨著今天美股的閉盤,下跌的指引也結束了,剩下的就看周末這兩天後風險市場是否會消化預期而止跌,不過隨著做市商的度假,幣市又會陷入到流動性枯竭的地步,所以不論是BTC還是ETH都有可能會出現暴漲暴跌的情況,畢竟就像每周都會提醒一次的一樣,少量籌碼就可以砸盤,少量資金也可以拉盤。

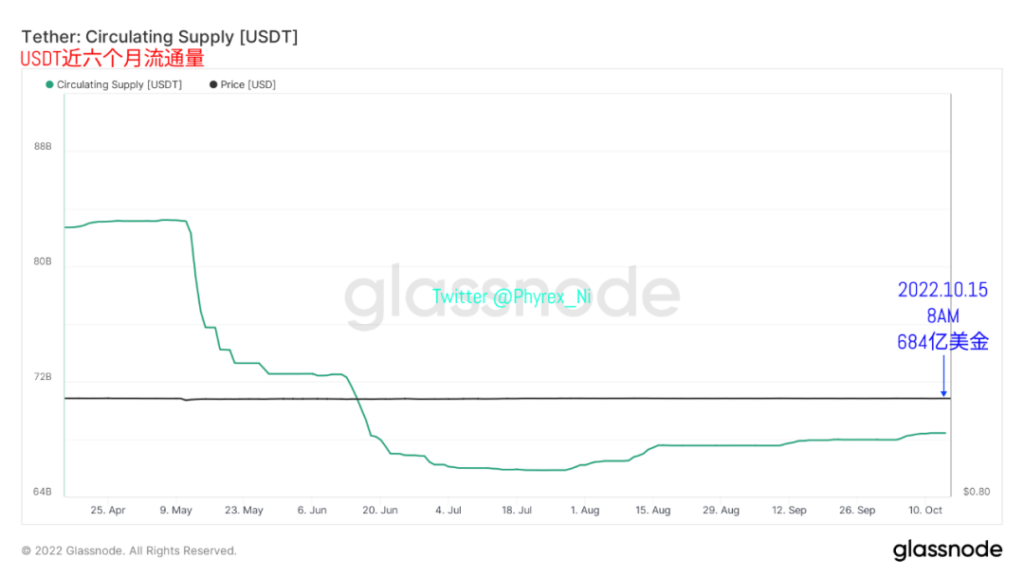

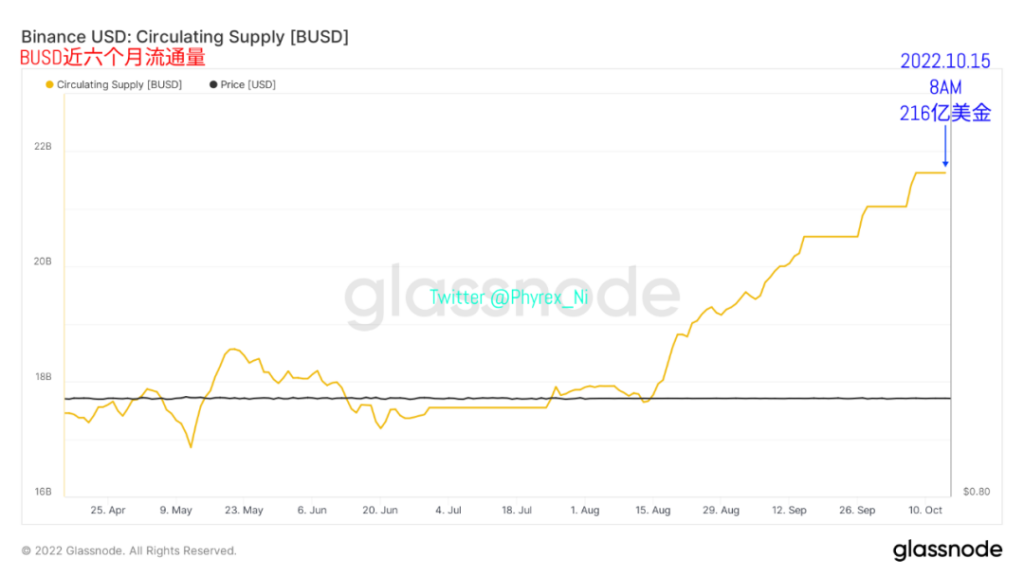

從穩定幣的市值情況來看,成交主力資金的USDT的市值出現了少量的增加,大概600萬美金左右,雖然並不多,但市值的增加就是好事,畢竟代表了更多的歐洲或者亞洲的投資者看好幣市接下來的走勢,而作為成交次主力的BUSD來看,市值依然是沒有任何的變化。而USDT和BUSD的整體少量變化也說明目前市場的冷淡。

另一方面從代表了美國主力資金的USDC市值,又一次出現了降低,而且還是較大幅度的降低,截止到今天早晨八點,直接降低了超過5.5億美金,也是近幾個月以來罕見的單日最大幅下跌。配合著美元指數在繼續上升的狀態來說,確實難以看到幣市有價格反彈的趨勢,美國人的信心都在逐漸被摧毀。

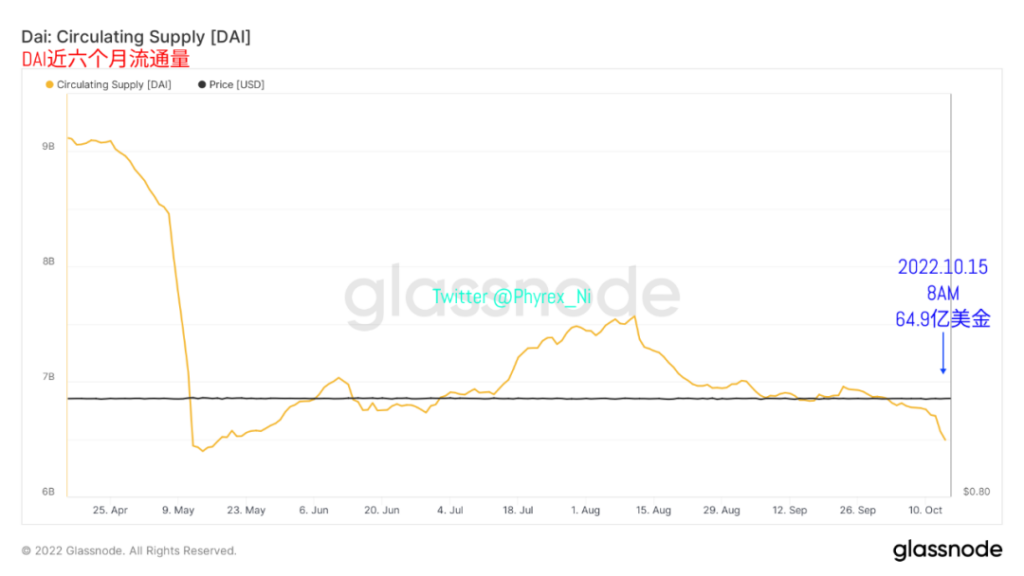

而且距離USDC的市值跌破450億美金也只剩下最後一步了。DAI的市值目前也是繼續的下跌,雖然僅減少了7,000萬美金,但作為本身就較低市值的DAI來說,這種減幅的占比依然是很高的,這也代表了投資者對於ETH價格的後續走勢並不好看。至此隨著周末開始四個主力穩定幣的市值以降低6.4億美金左右收盤。

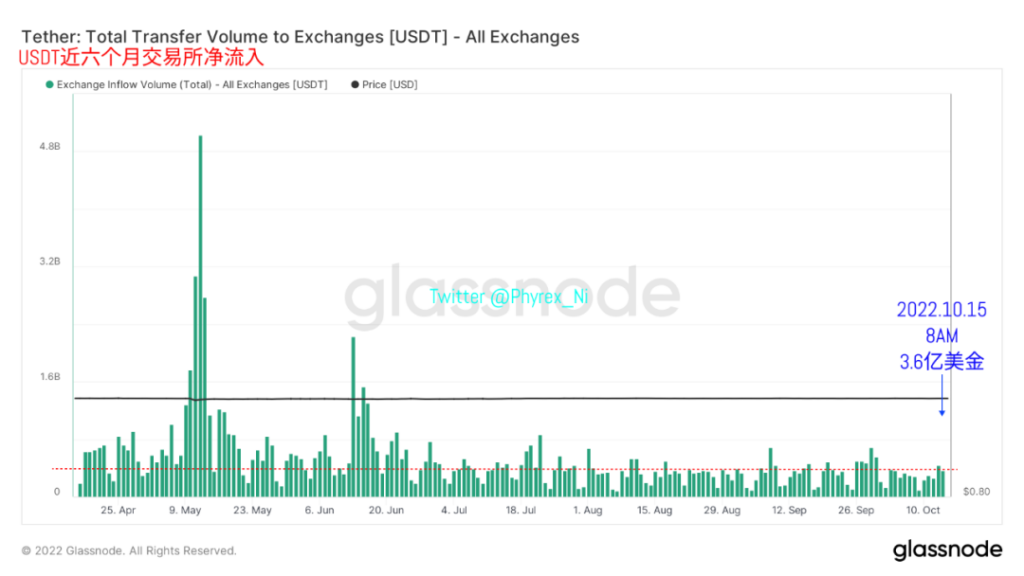

雖然USDT的市值出現了少量的增加,但從購買力的方面來看,仍然呈現出整體下降的趨勢,最近連續兩天BTC和ETH都出現了較大的震蕩,作為成交主力的USDT和前半年的資金體力對比,可以看到明顯的差距,即便是CPI這種會引發宏觀情緒變化以及幣市價格來回波動的情況下,能轉化成購買力的資金量也在降低。

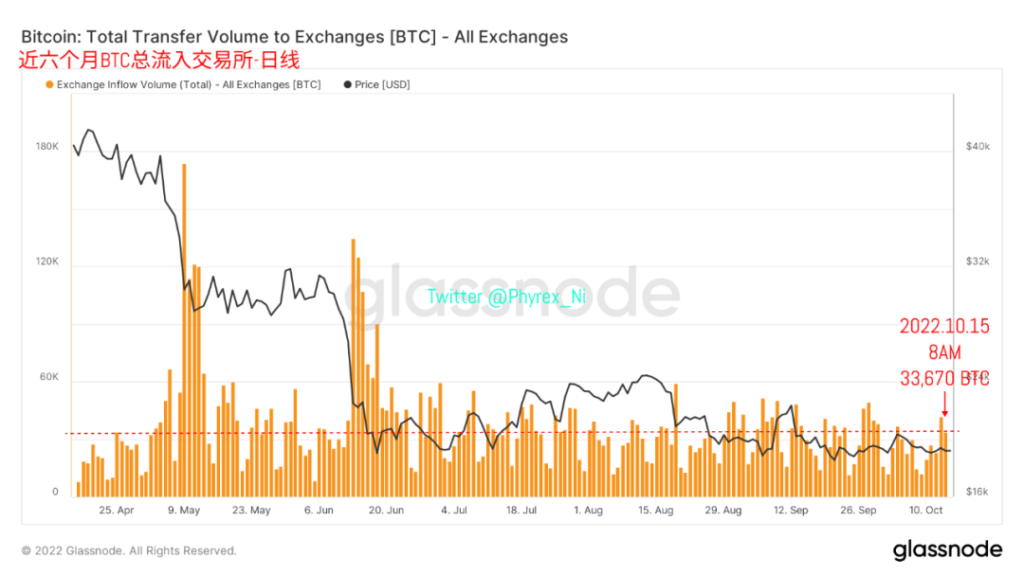

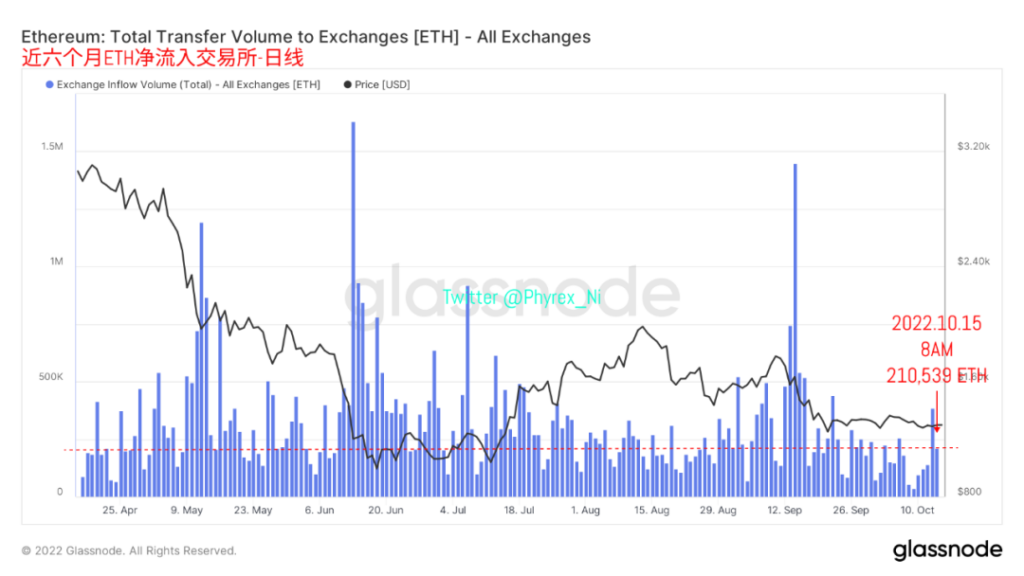

雖然BTC和ETH的價格隨著納指期貨也出現繼續走低的情況,但相比公布CPI前後的兩次大幅下跌來說,不論是BTC還是ETH都出現了較強的抗跌性,主要的原因是因為拋壓出現了較大幅度的減少,尤其是ETH的拋壓,更是相比前一日減少了大概30%左右,而拋壓的減少則是價格穩定的最主要原因。

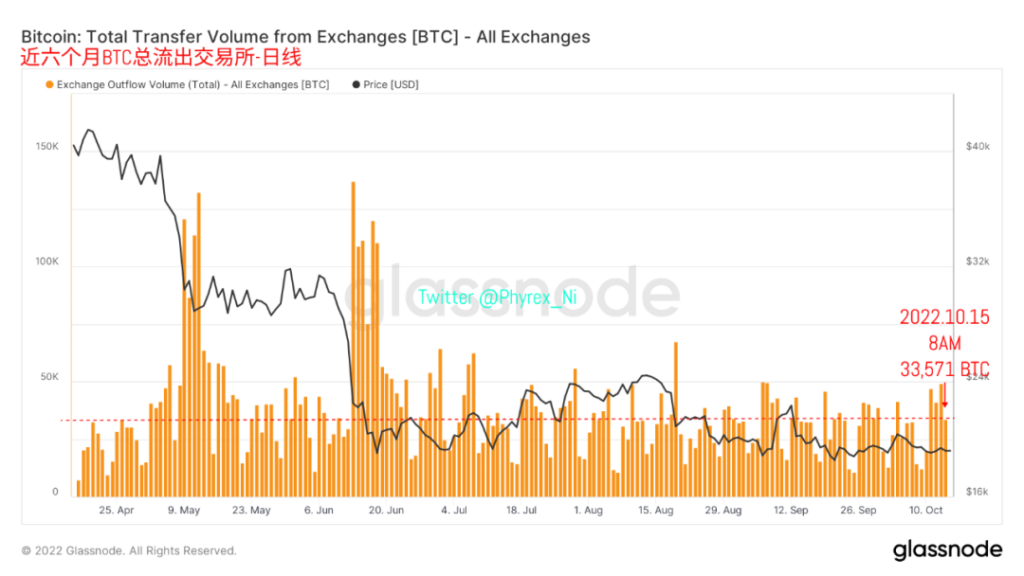

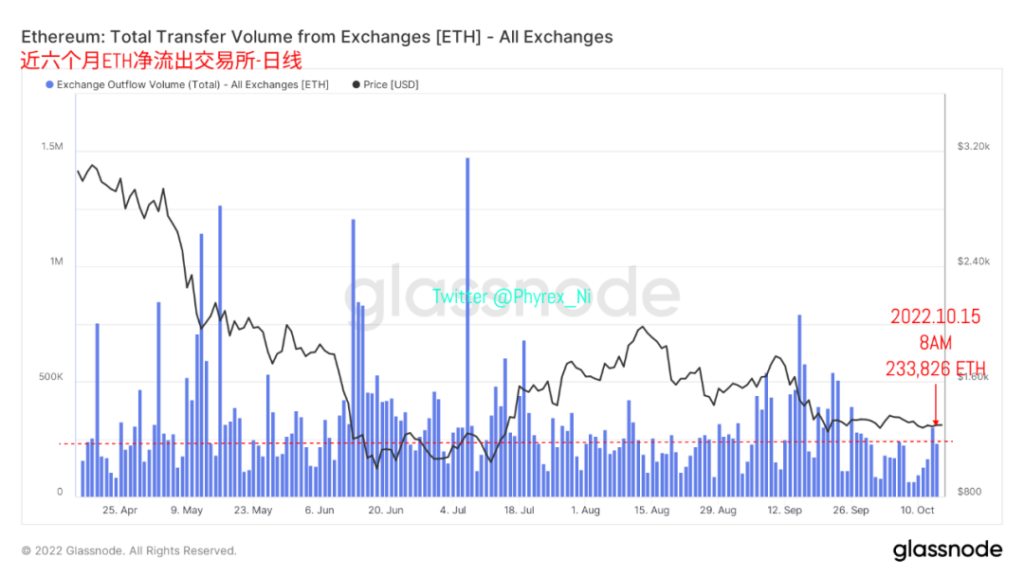

相對減少的拋壓來說,從交易所的提現也出現了較大的幅度的下降,這點從降低的購買力方面也能猜到,而且BTC的提現數據甚至不能覆蓋住整體的拋壓,讓更多的籌碼留在了交易所中,雖然ETH的提現數據會更強勢一些,也完美的覆蓋了拋壓,但減持的幅度對於高存量的消耗也僅是杯水車薪。

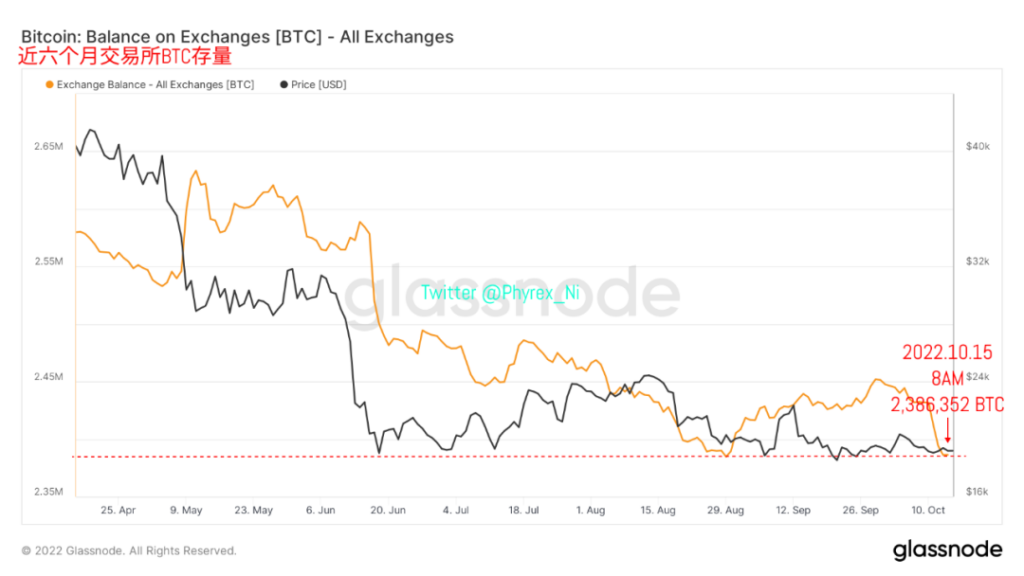

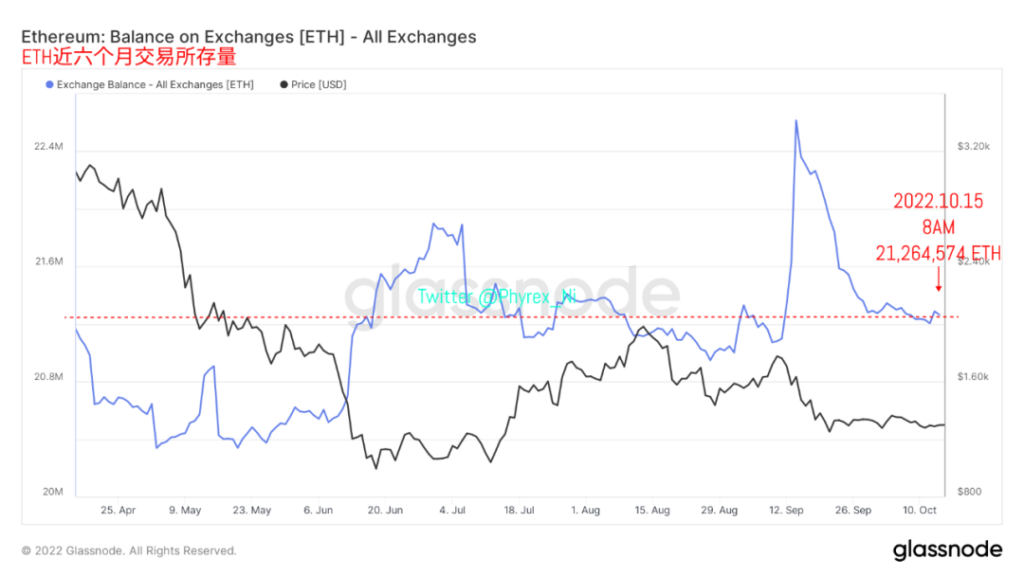

從交易所的存量也能明顯的看到,昨天突破了近四年最低庫存的BTC截止到今天早晨八點的存量在購買力的降低下還是出現了少量的增漲,而ETH則像前邊所說的一樣,雖然存量出現了降低,但降低的幅度還是太低,對於依然處於高位的庫存來說仍然會面對拋壓較重的情況。

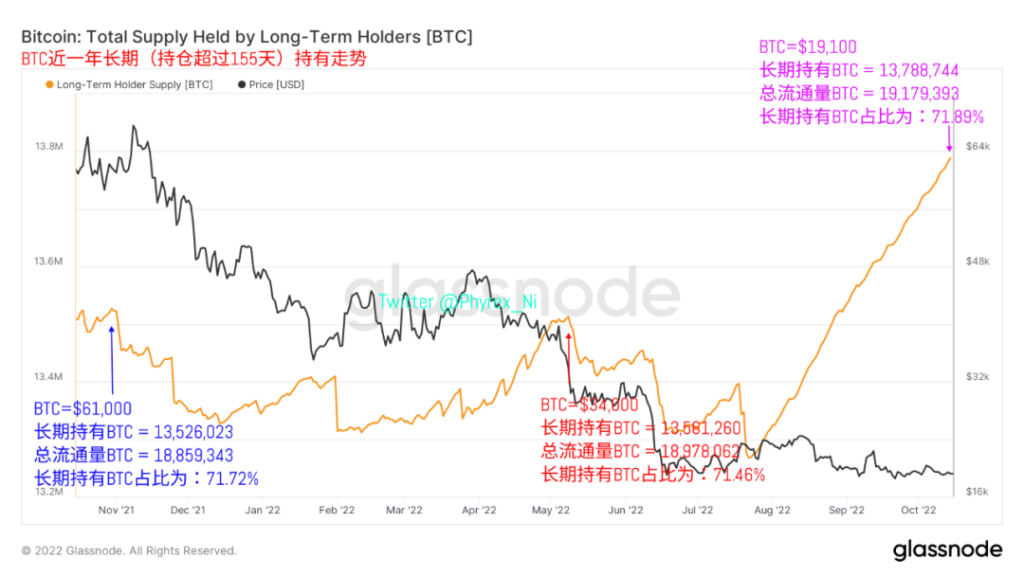

而從長期持有BTC的走勢也不難發現,雖然宏觀情緒出現較為明顯的變化,帶動了幣市的下跌,但是長期持有的籌碼並沒有因此而產生減持,更加沒有產生恐慌,反而是一如既往的再繼續增持,這也代表了隨著價格的走低,高位套牢的籌碼從身心上都已經處於了躺平的趨勢,幾乎對於價格的走勢處於無視了。

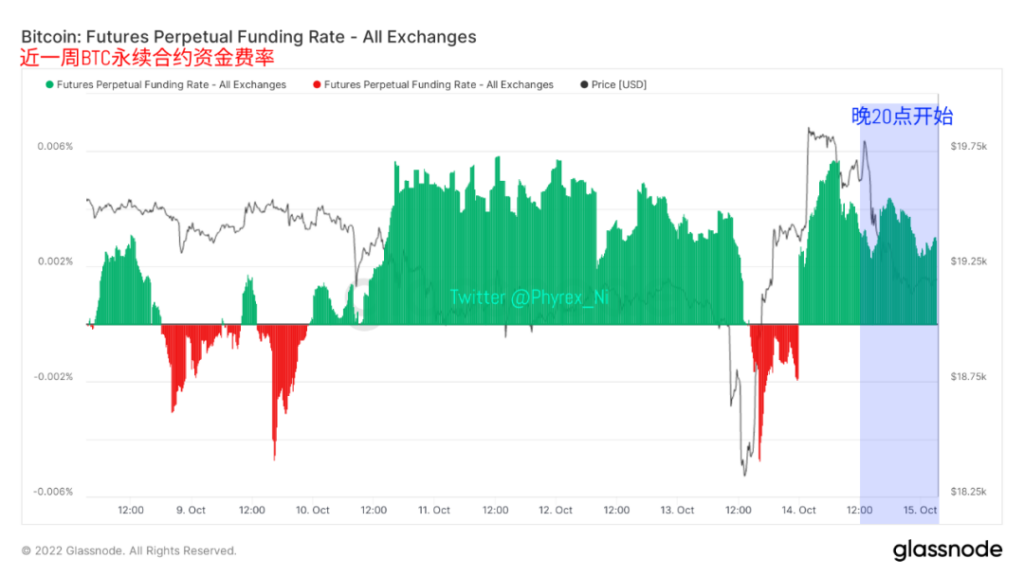

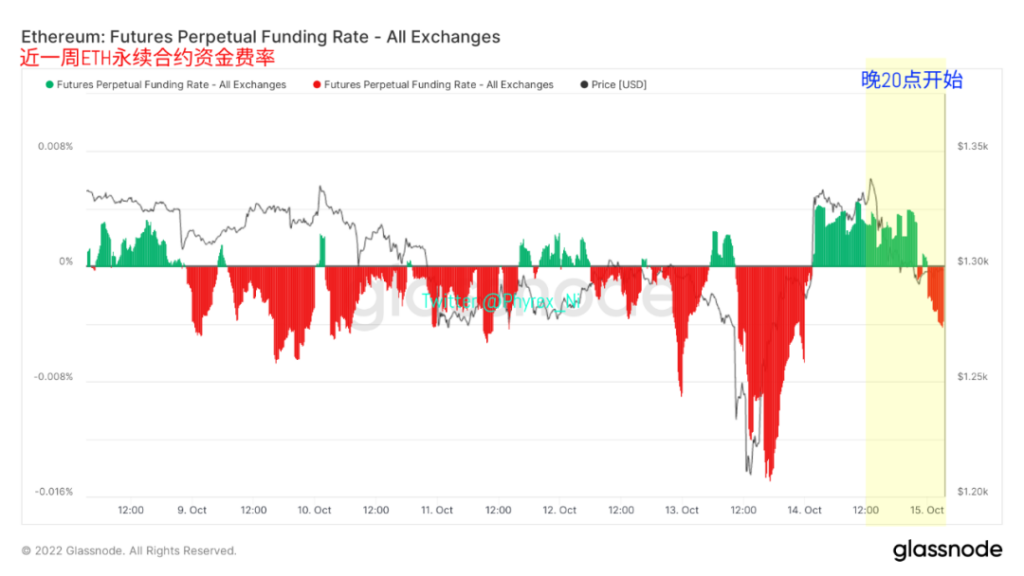

最後從情緒面來看,雖然收盤前納指期貨帶動BTC和ETH下跌,而收盤後缺少了納指期貨的指引,也沒有了做市商,反而不論是BTC還是ETH都出現了止跌後小幅震蕩的情況,BTC的情緒面稍微偏向看多一些,而ETH則看空的趨勢更加明顯,這對仍然以震蕩趨勢進行的周末來說,也算是正常的。

綜上所述,在周末中幣市的價格相對會平穩一些,隨意利用難得的機會還是好好的休息,多陪陪家人,享受一下兩天的寧靜,下周開始隨著第三季度財報的出爐,沒兩天可能都會出現不同方向的變化,尤其是在宏觀情緒面並不穩定的情況下,說不定就會引發本身就很脆弱的神經。