糟心的事情總會有很多,但只要能爬起來,還是要繼續前進。而交易也是如此,誰也不願意面對虧損,但又都不得不直面意料之外的走向,盈虧也就是概率上的轉換,當勝率更大的時候入場才有更多的機會贏得更好的結果。而目前的勝率調度就要看宏觀情緒上的走勢,而如何去判斷宏觀情緒,就像我們面對挫折一樣。

從昨晚到現在,又有兩位美聯儲的重量級人物出來講話,而其中之一就是鮑威爾,和在上次在傑克遜霍爾年會上的發言一樣,既沒有明確九月份加息的規模也沒有闡述終端利率的定義,但是卻無不透露出美聯儲要和通脹死磕的決心,並且首次提到了縮表會根據當前的經濟情況而調整。而鮑威爾的講話正好貫穿美股開盤。

但這一次納指期貨不但沒有下降,反而還完成了低開高走的逆襲,尤其是目前市場上發出大量九月加息75個基點的聲調,鮑威爾卻沒有做出任何的表態。這裏目前只有兩種可能,首先就是美聯儲已經做好了加息75個基點的準備,不論下周的CPI數據如何都會保持九月的高額加息,在中期大選前降低通脹。

Twitter @Phyrex_Ni

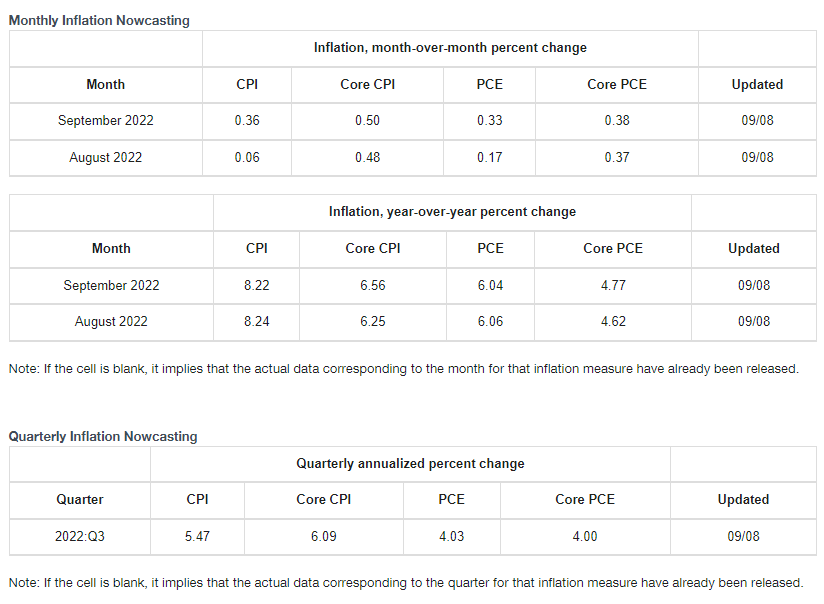

其次就是美聯儲目前並沒有明確的方案,更多的還是等下周的CPI數據,而之所以不會明確的表態很有可能就是鮑威爾已經吃了六月份的虧,六月份加息前鮑威爾多次重申只會加息50而不會考慮75個基點,但是當通脹數據出現後,美聯儲直接宣布加息75,讓鮑威爾被直接打臉,也是從那時開始美聯儲放棄了前瞻性指導。

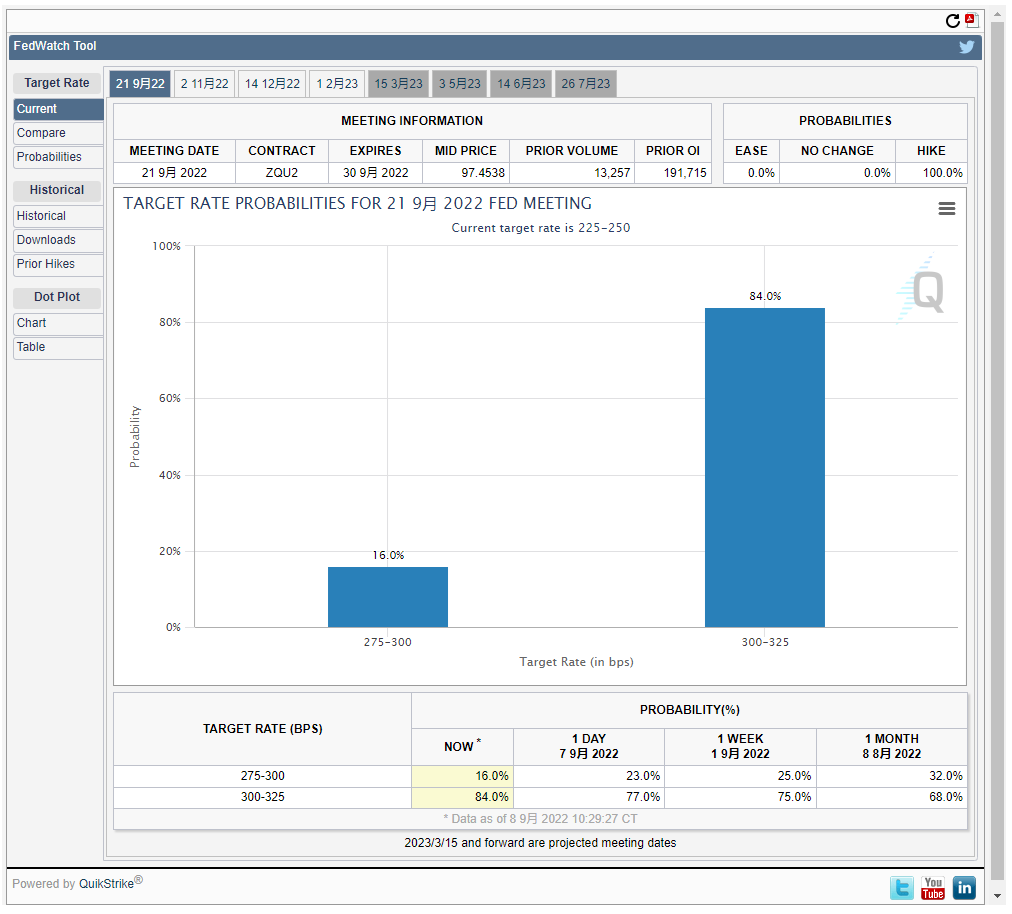

其實對於目前來看,75和50都已經只會影響短期的效應,而更長期一些,甚至是中期大選期間的走勢才更加重要,而且目前來看市場上已經對於九月加息75個基點開始預期了,尤其是連續四周就業環境的轉好,失業率的降低都是讓美聯儲有充足的加息動力,這也是當周初請失業金人數公布後納指期貨直接下跌的原因。

如果說鮑威爾的發言是充滿鷹派的讓市場恐慌,那麽另一位美聯儲官員埃文斯的講話卻透露出一些美聯儲可能已經基本達成共識的想法。其中有三個觀點非常的具有參考性,首先是埃文斯說,預期明年最高利率可以達到4%,今年年底前利率會達到3.25%至3.5%。這個信號就說明了在今年內,美聯儲大概率再加息100個基點

而在2023年「最多」再加息50個基點。第二觀點是支持九月份加息75個基點,這再一次和市場上的預期相符合,但這也意味著如果九月加息75,而要保持年底聯邦基金利率不超過3.5%,那麽十一月和十二月只有一個25個基點可以動用。即便是將聯邦基金利率提升到3.75%,也不過是兩個25基點而已。

第三個觀點,也是最重要的一個,就是鴿派大將埃文斯的回歸。他說一旦利率超過3.5%就會擔心過度收緊的問題,並且傾向聯邦基金利率到4%後就暫停加息。甚至還擔心加息過快可能會減少對數據的考慮。因此大概能判斷出美聯儲會做出的選擇大概率在之前說的第一種和第二種的變種之間

https://twitter.com/Phyrex_Ni/status/1567374985022545920?s=20&t=0LmxkENahI4D8NoL8p2xsw

而從現在的情況看來,除非是CPI的數據非常的搶眼,最少也要低於8%以下,否則美聯儲對於九月加息的最大可能性還會是75個基點,剩下的就看終端利率的抉擇了。另外有些出乎意料的是,不知道是巧合還是真的有影響,英女王逝世的消息一度打斷了風險市場的漲勢,直到埃文斯的鴿派發言後才逐漸恢復上漲。

圖片

圖片

隨著歐元的匯率逐步回到「1」的上方位置,美元指數也出現了連續的下降,這主要也是因為歐元區預期75個基點的加息大大刺激了歐元的匯率,但是美元指數目前來看是否沖頂還是取決於九月份的加息幅度,如果還是加息75,那麽有可能DXY還會再一次突破新高,這也是連續製約風險市場的可能。

隨著美元指數震蕩,美債出現了大規模的變動情況,從收益率上可以明顯的看出短期美債出現了大量的拋售,一月期的美債殖利率大幅上漲超過15%,兩月期的殖利率漲跌也超過6%,這轉遞出的信息表明債市市場已經完全不好看美國近期的經濟情況,雖然中長期美債出現了稍許增持的趨勢,但仍然難以阻止流通性降低。

而且是從早晨八點直接的跳空高走,這麽大筆的短期美債出售,並且在這個時間段來說,要麽就是美國人在最後一刻離場,要麽就是亞洲人在起床後看到美聯儲的強硬後做出的反應,但不論如何都釋放出了強烈不安的信號,尤其是目前的一月期美債收益率已經高於了聯邦基金利率,但是到現在都沒有買入的跡象。

大規模的資金從美債流出,最近一個月已經遇到了多次了,但對於流出資金的走向目前仍然沒有一個明確的目標。但是近期黃金的表現確實不錯,這也是因為美國和歐洲法幣價格不穩定導致的衍生情況,而黃金的走強如果可以持續說明更多的投資者已經開始關註非美金「穩定收益類資產」,不知幣市是否有機會。

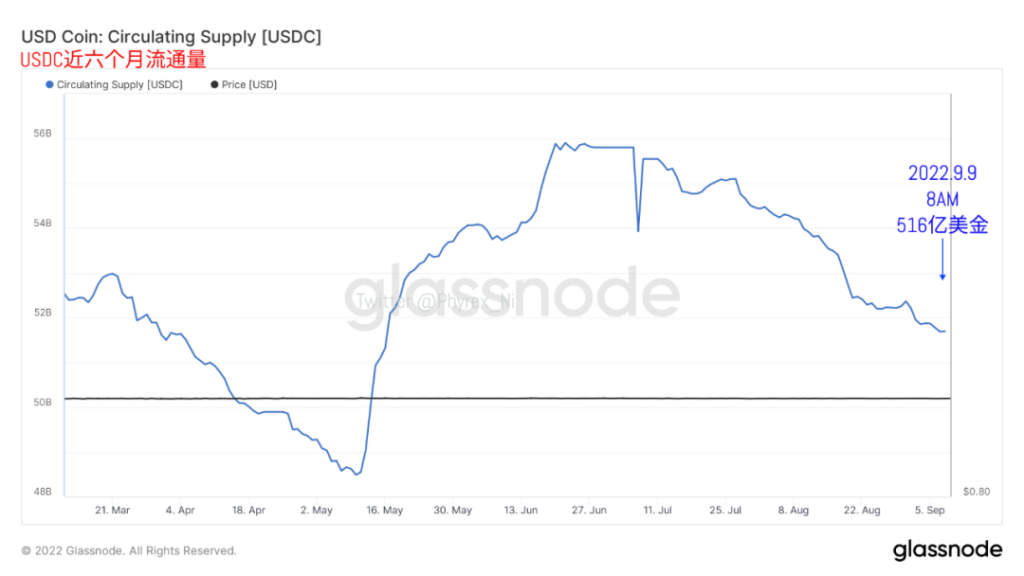

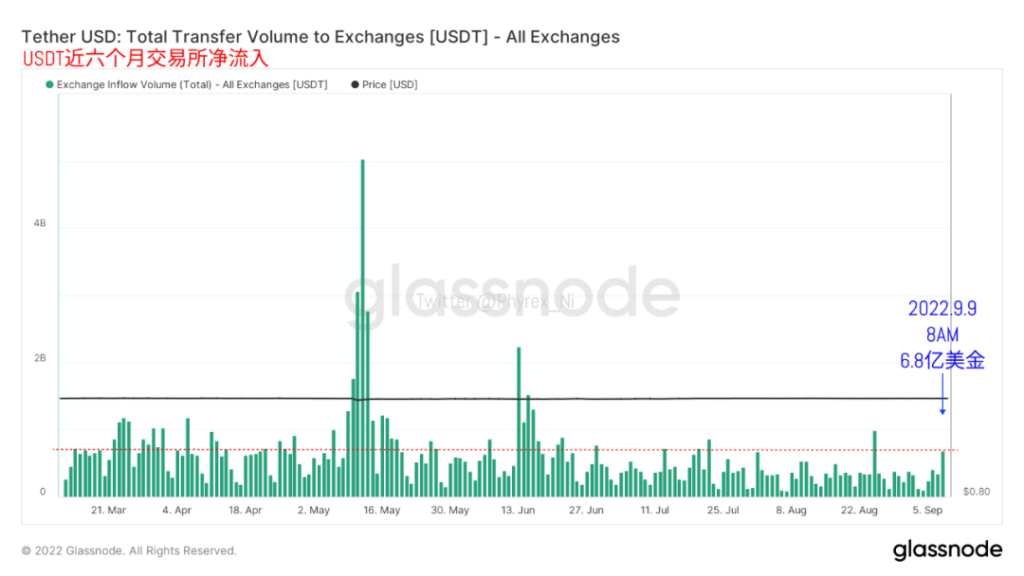

但是從外部的資金量情況來看,作為成交主力的USDT依然保持著水平的狀態,並沒有任何的變化,雖然說目前歐洲的局勢並不是很好,但歐洲最近一年一直都是幣市的購買主力,而USDT的市值雖然沒有減持已經不錯了,但目前相較於被做空之前,市值的差距仍然很大。沒有新資金的註入難以帶動大規模購買的氣氛。

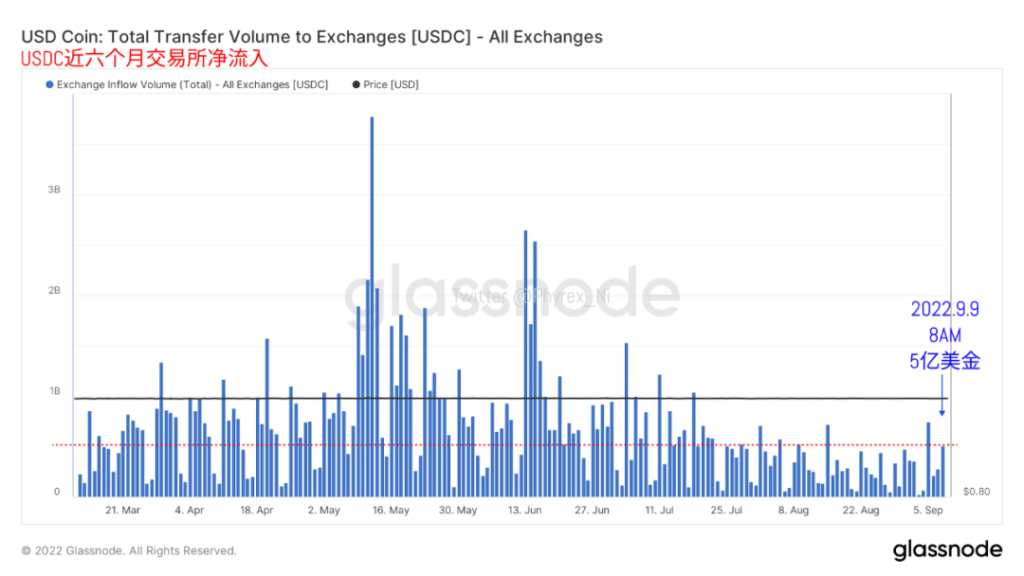

而作為曾經接受了USDT被做空收益的USDC,已經很長一段時間讓市值在震蕩下行了,雖然強監管對於很多希望「去中心」的用戶帶來不滿,但對於出現了「被盜」情況的用戶來說,希望監管可以來的更嚴格一些,比如我。確實沒有了TornDao之後,被盜的ETH已經很難被直接清洗,這也是黑客不願意直接拿穩定幣的原因。

相對於一直停滯不前的USDT和持續下行的USDC來說,BUSD最近的表現可謂是一枝獨秀,雖然BUSD的應用比較匱乏,鏈上的波動也不大,甚至更多的資金都儲存在交易所中,但這並沒有阻擋BUSD的市值越來越高,尤其是USDC的逃離者更多的來到了BUSD,截止到今天早晨八點BUSD的市值增加了8,500萬美金以上。

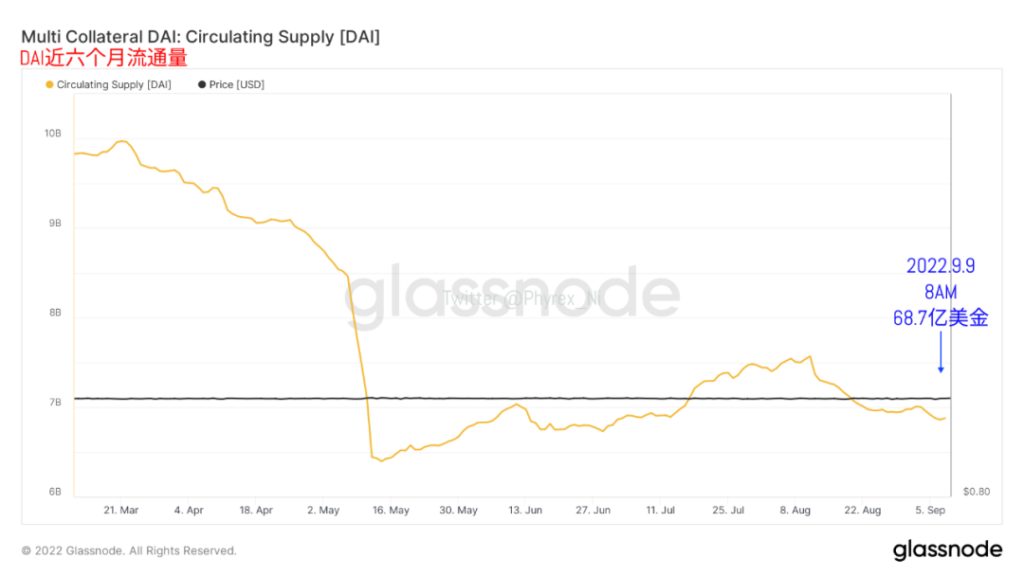

而DAI的市值變化可以看作是現貨ETH的杠桿,從最近的趨勢來看,DAI的市值走勢還是在底部震蕩,說明更多的用戶對於ETH的價格還是處於觀望的階段,並不願意過多的采用套利的方式。當然合並的臨近更多的籌碼從合約中抽離也是在正常不過的情況。所以從總體的穩定幣情況來看,幣市仍處於蟄伏階段。

視角轉換到購買力來看,截止到今天早晨八點的轉入到交易所的資金量可以發現,USDT和USDC的購買力都出現了較大的增幅,尤其是作為成交主力的USDT更是走出了近期少有的高位,雖然通過交易所的資金庫存可以發現USDT的存量提升了一個多億美金,但即便如此可能轉換成的購買力都相當可觀。

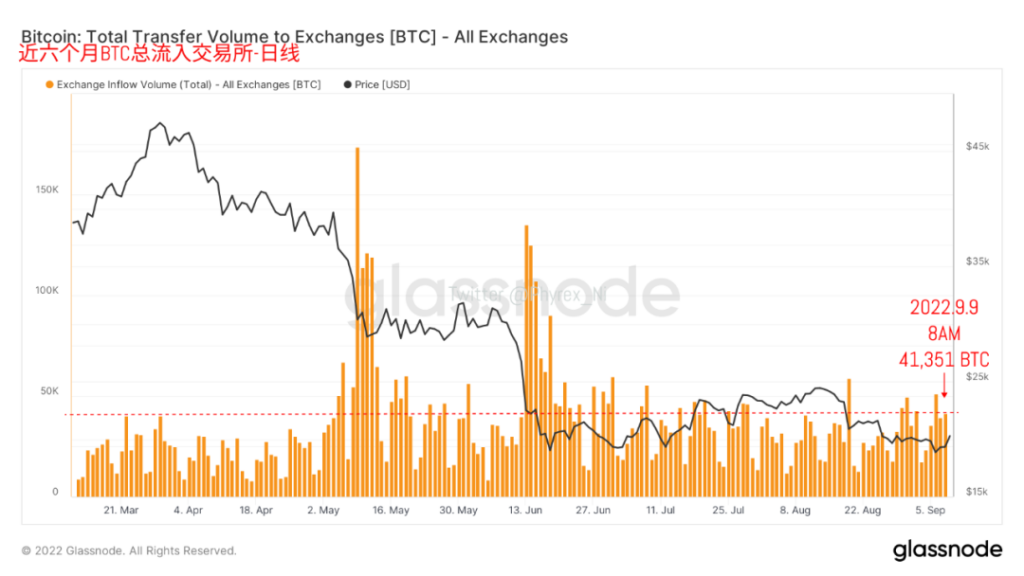

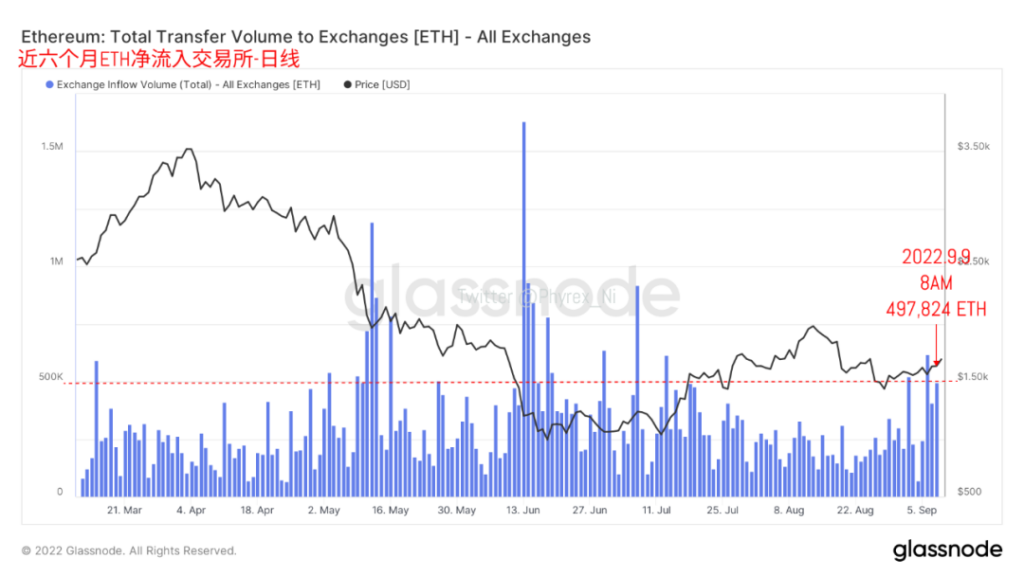

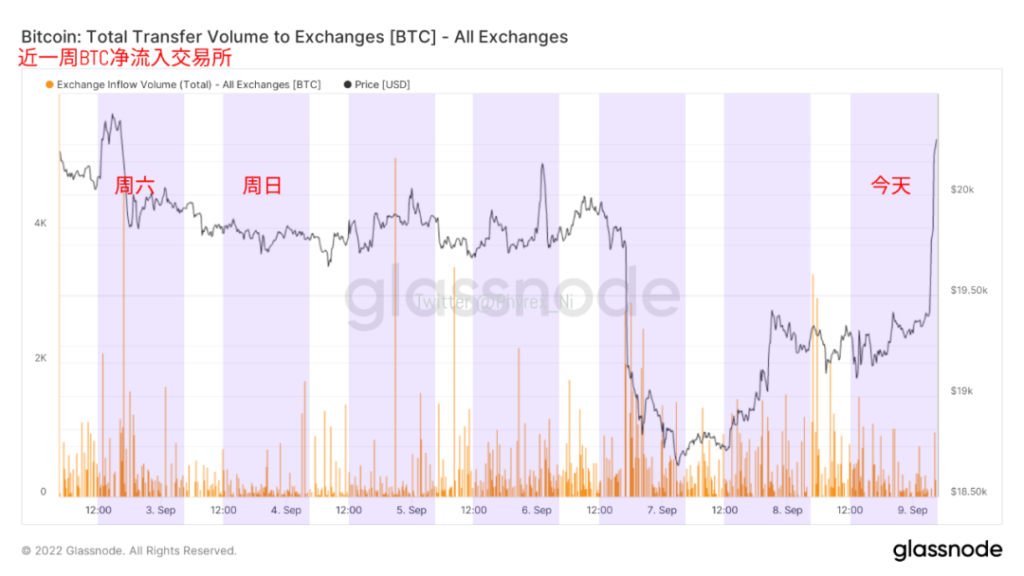

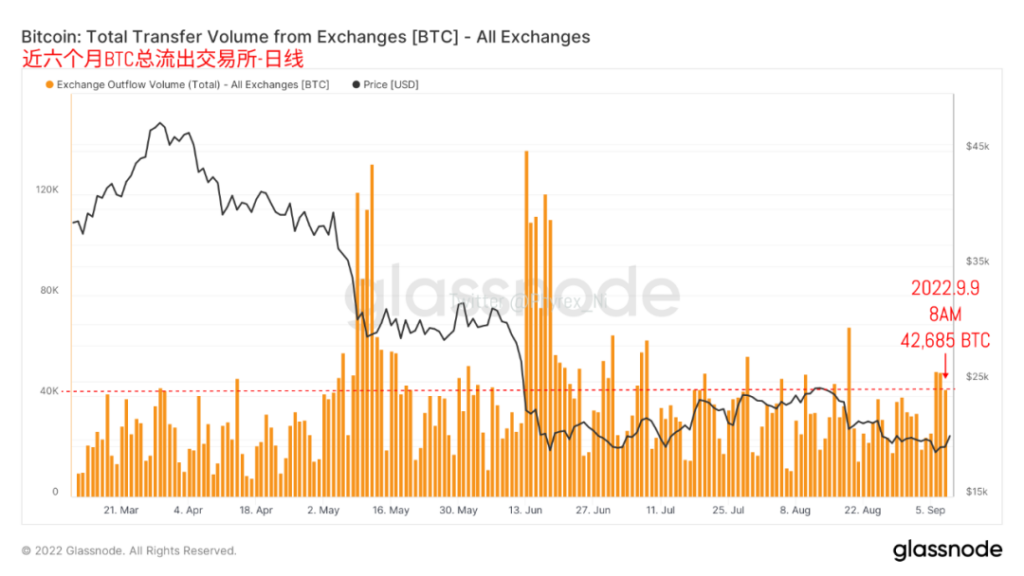

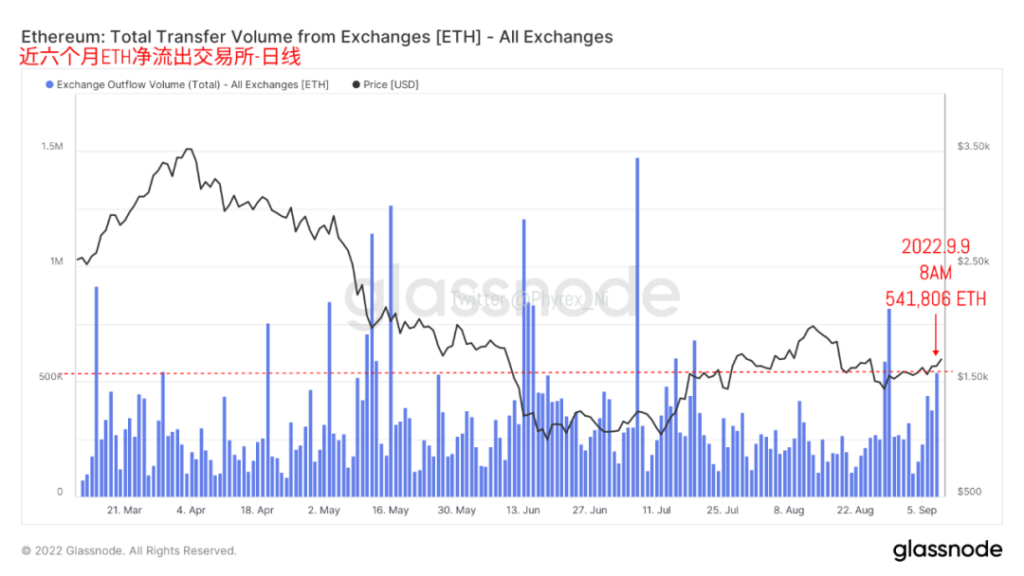

購買力不錯的情況下就要看是不是拋壓太高導致的,所以從截止到的今天早晨八點的BTC和ETH的拋壓情況來看,相對於昨天確實出現了提升的跡象,只是相對來說BTC的拋壓提升並不是很高,而ETH的拋壓提升卻不少,而經歷過昨天美聯儲官員的講話是不是很多小夥伴都認為是鷹派發言導致的拋壓增大?

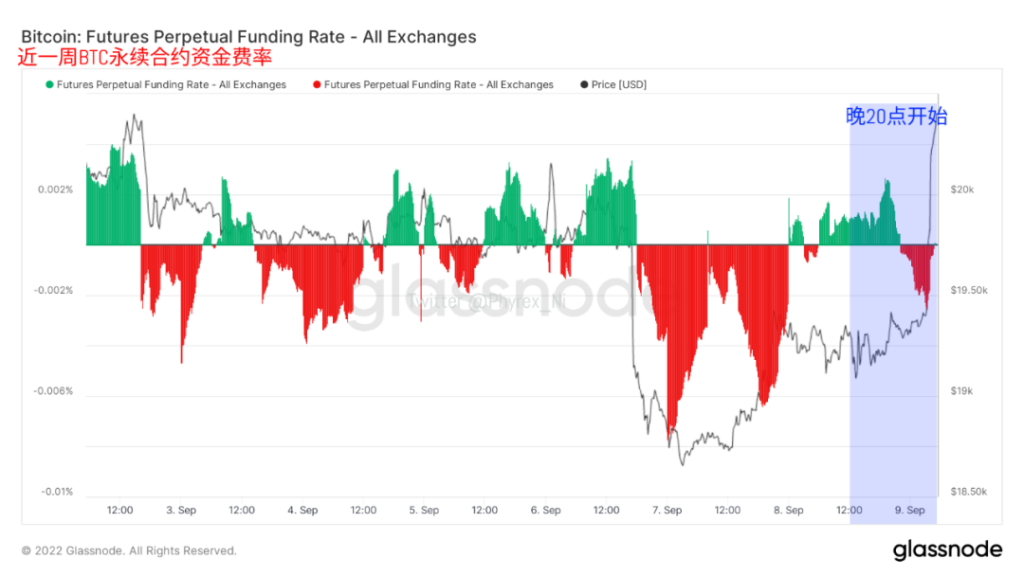

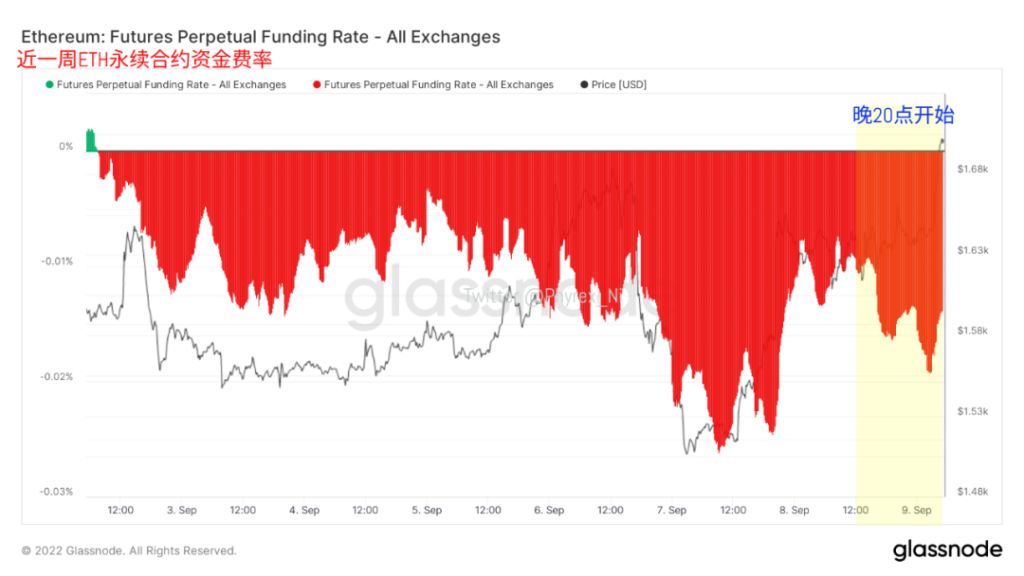

這就需要看到細節數據,而從昨天晚上20點開始的細節數據來看並沒有出現想象中的情況,即便是鮑威爾鷹派的發言也沒有引發更多的拋壓,相對來說,拋壓的高點反而是在北京時間昨天的中午左右,而且不論是BTC還是ETH都是如此。因此可以推測目前的風險市場對於九月加息75個基點基本已經預期了。

但隨著拋壓的增加,從交易所轉出提現的籌碼也出現了較大的提升,而且是BTC和ETH都完美的覆蓋了拋壓,甚至還能有更多的籌碼從交易所離場,因此可見強勢的購買力並不僅僅是因為拋壓增加的原因,更多的還是因為「是時候」購買了。當然個人建議還是要等這個月的宏觀情緒更加明朗,尤其是加息結束。

從購買力的細節數據來看BTC的主力購買依然是歐洲的交易時區,而ETH的主力購買則更多的在亞洲時區,從結果導向來看,歐洲人更喜歡BTC,而亞洲人更喜歡ETH,美國人則更喜歡賣出。

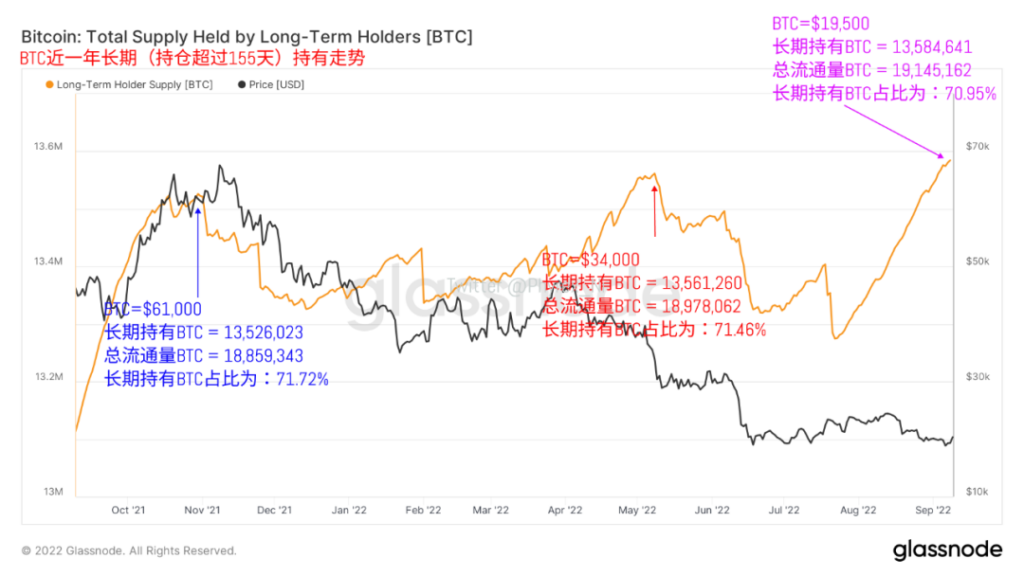

而從BTC長期持有的走勢來看,確實也沒有受到美聯儲官員講話的影響,更多的籌碼轉移到了長期持有的範疇,同時又一次的刷新了長期持有BTC的歷史記錄,因此從目前的情況來看,當前的價格確實無法吸引早期持倉者的離場,以及逐漸的讓近半年抄底的持幣者或主動或被動的開啟了躺平的生活。

從當前的情緒面來看,我其實不太想說太多了,如果每天看我推文的小夥伴仍然在全面的看空,我勉強還能理解,但如果仍然是高杠桿的全面看空,那我真的是無話可說了。這方面的提醒已經太久了,宏觀情緒沒有變化的情況下,震蕩就是最大的可能,尤其是納指期貨的走勢比較強勁的情況下,逆市而為何必呢。

目前仍然可以看到,面對強勢的上漲,已經不是全面看空的BTC應該還好過一些,但依然頭鐵的ETH如果配合高杠桿,甚至是現在還在更大幅度的看空,我也沒什麽可說的了。這是今天淩晨美股閉盤後納指期貨的走勢,這種走勢的面前去高杠桿開空,你還不如把錢給我,我還會謝謝你。玩合約一定要註意參照物。