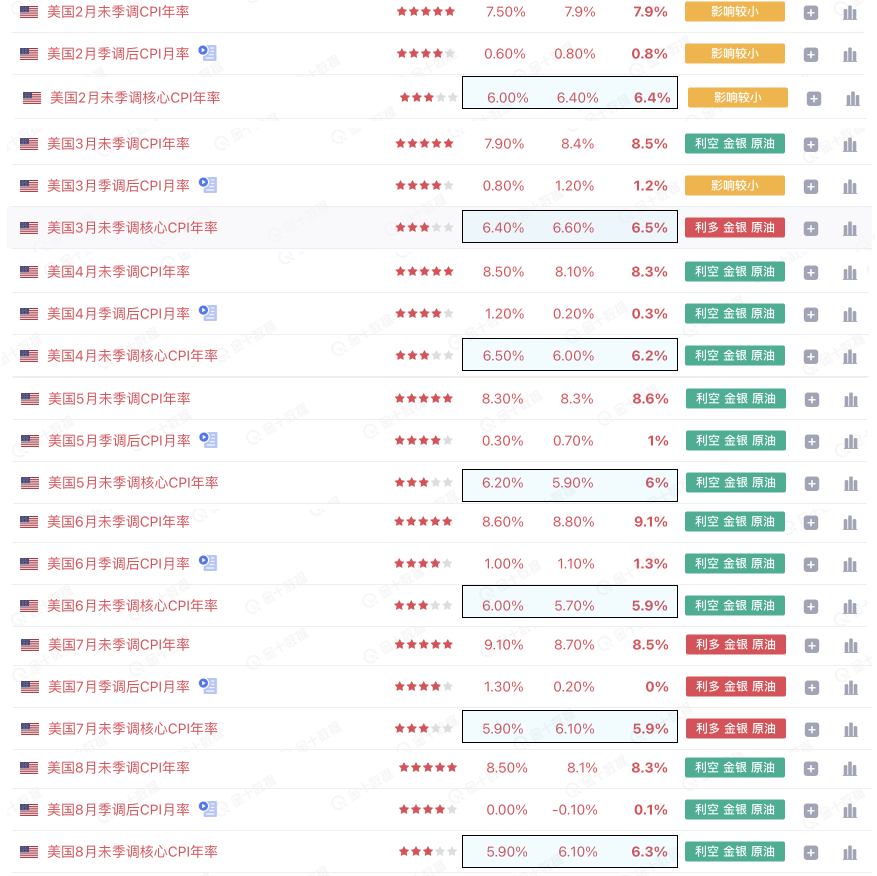

還有十個小時左右就要公布九月份的CPI了,其實關於這次CPI的內容,昨天白天的推文和昨天晚上的視頻都已經講的蠻詳細了,考慮到可能有部分小夥伴沒有看視頻,所以今天的推文就把其中的重點再過濾一下,首先就是對於CPI的預測問題,上個月的CPI是8.3%,勞工部的預測是8.1%,而第三方的預測是8.2%。

Twitter @Phyrex_Ni

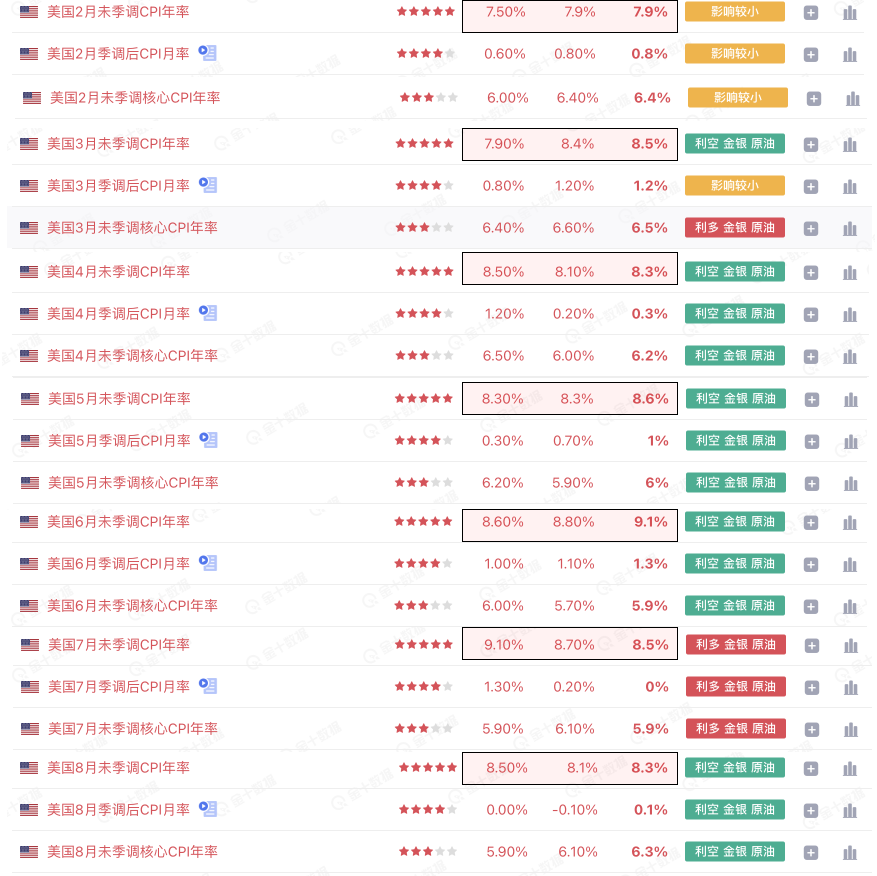

從預測數據來看基本都差不多,但我仍然把美聯儲從三月以來所有加息的預期以及結果都整理出來了,從數據中可以明顯的看到廣義CPI的預期(粉色)值除了有一次是等於公布值,還有一次是大於公布值以外,其它的五個月全部都是預期值小於最終的公布值,而整體的差值是在0.3%左右,而全部計算的話就是+-0.3%。

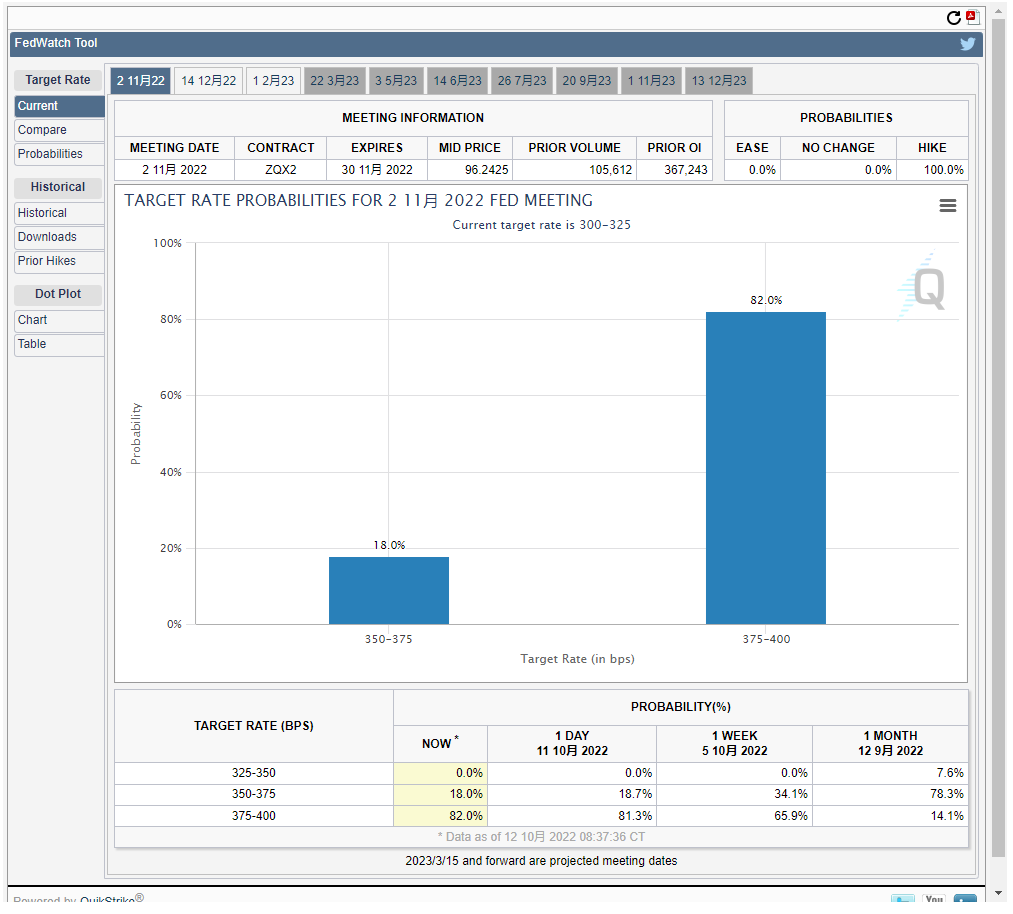

也就是說廣義CPI的勞工部預測是8.1%,如果沒有出現例外,最終公布的九月CPI數據將會是在7.8%(-0.3%)和8.4%(+0.3%)之間,而這個數據中可能會引發加息爭議的就是8.4%,因為八月份的CPI才只有8.3%,如果數據錄得是8.4%的話,市場必然會揣測美聯儲會不會選擇加大加息的力度,從75個基點上調到100個基點。

如果單純從美聯儲表現出準備和通脹死磕的情緒來看,確實是有可能的,但是考慮到外部的因素,包括美國經濟硬著陸的可能,考慮到夥伴國的匯率和國債,考慮到美國群眾的經濟狀態以及美國財政部的赤字來看,100個基點所帶來的影響並不僅僅是多增加25個基點這麽簡單,而即便加息100是否可以解決通脹還不知道。

所以加息100個基點面對僅僅8.4%的通脹來說,可能會讓美聯儲討論,甚至不排除鷹王作妖,但最終選擇100的可能性仍然會低於75,畢竟寧願兩個75也好過100+50對市場的沖擊。所以在正常情況下11月加息的最大上限仍然會是75,除非是通脹繼續上行,不但高於8.4%還需要大幅高於8.4%才有可能讓美聯儲動用100。

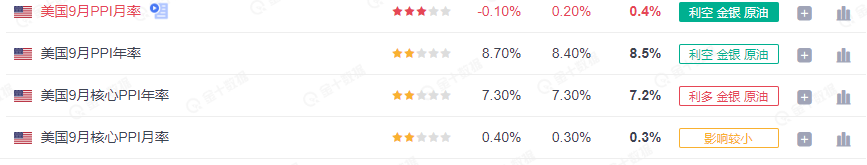

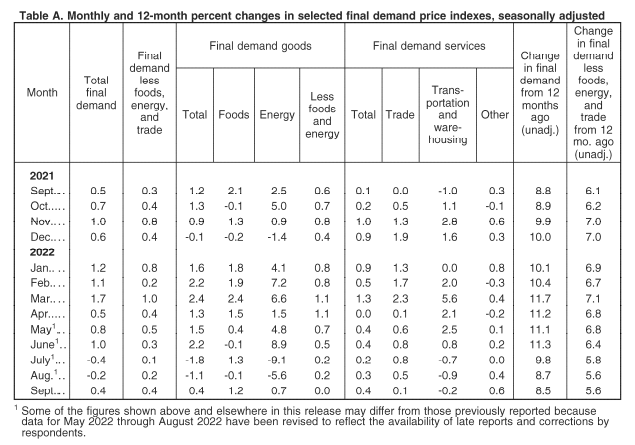

那麽接下來如果九月份公布的CPI低於7.8%,那麽美聯儲是否會選擇加息50個基點來代替75個基點呢,這個可能性也是非常的低,因為對於美聯儲來說,現在已經是十月了,九月的數據已經是過時的,而十月從目前的趨勢來看昨天晚上公布的PPI數據就已經足夠讓美聯儲警惕了,生產成本的增加必然會轉化到購買成本上。

尤其是從美國勞工部公布的數據來看,基本上對通脹影響較高的行業都出現了成本增加的趨勢,這就代表著十月的通脹情況非常的不樂觀,即便是九月的數據是延續下降的趨勢,也很難保證十月不會出現反彈,尤其是食物,能源,服務都有增加的趨勢,而住房和房租的減值又並不明顯,更麻煩的還是石油。

雖然石油已經連續三天下降,但價格仍然在九月份的均價以上,而且價格下降的原因還是因為拜登政府通過釋放戰略儲備而給市場降溫,這別說治標不治本,就連治標都不算,一邊是美聯儲的縮緊,一邊是民主黨的放水,也可以理解,畢竟選票大於一切。所以剩下半個月的時間就是看油價是否可以進一步的下跌。

所以通過種種跡象表示,十月份的通脹情況可能會更加的惡劣,而面的這種局面下,即便是美聯儲看到九月的通脹有緩和的跡象,也不敢選擇加息50個基點來刺激市場,一旦讓風險市場反轉,就業進一步提升,不但是通脹會加劇,就連民主黨放水導致了油價下跌都要漲回去,因此美聯儲不會給市場這種「錯誤的」暗示。

由此可知,不論廣義CPI的漲跌如何,只要還是在預測的+-0.3%範圍之內,美聯儲就不會改變十一月加息75個基點的決定,而黑天鵝畢竟是小概率,如果真的發生了,可以在今天晚上公布CPI前就能看到白宮的前置性發言,而如果真的發生了就再說吧。另外就是核心CPI的走勢會否影響到美聯儲加息的決定。

回到預測的數據中可以看到核心CPI(藍色)的預期值和公布值得差距要小於廣義CPI,基本上差距是在+-0.2%左右,而且相比廣義CPI來說高估和低估都有較大出現的可能。所以將差值套入到預測值中可以發現,勞工部的預測是6.5%,而八月份的核心CPI數值是6.3%,那麽我們很清楚的可以知道。

在正常情況下,今天晚上公布的核心CPI的取值範圍應該是在6.3%到6.7%之間,也就是說預測中核心CPI最好的情況也就是和八月份的數據相等,而本身預期核心CPI就會高於八月份的數據,所以即便是對美聯儲的加息會有影響,也完全可以排除50個基點的可能性,而更多的博弈在75個基點和100個基點之間。

那問題就又回到了前邊講的廣義CPI上,美聯儲會不會因為就高出了0.2%而選擇加息100個基點,這個可能性仍然是非常的低。所以通過「刻舟求劍」我們能夠得出一個大概率準確的數據,就是不論廣義CPI和核心CPI的漲跌如何,只要是在預測範圍之內,那麽對於美聯儲的加息政策就不會有任何的幹擾。

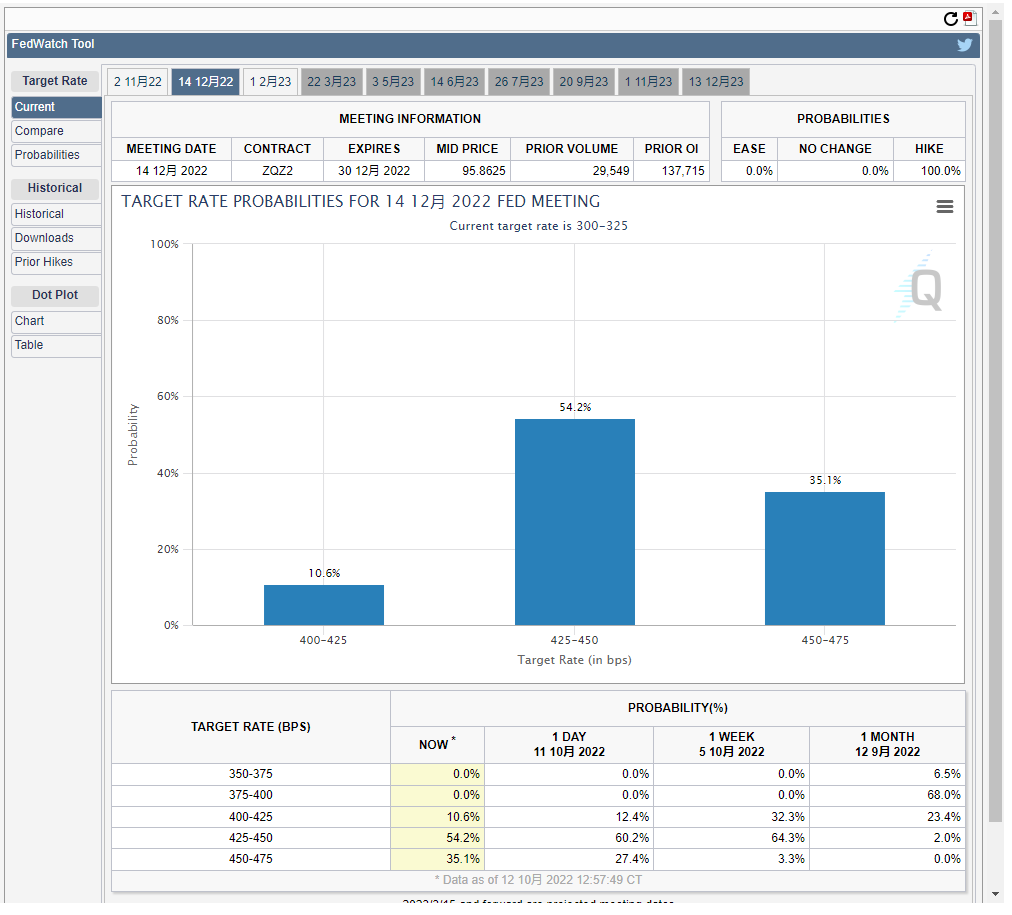

而接下來引申出的問題就是既然都知道不會改變美聯儲在11月加息75個基點的決定,那麽CPI數據公布後,風險市場是因為預期到這樣的結果而出現反彈,還是會因為CPI的走勢不佳而繼續下跌。這個問題就真的要看CPI公布的數據了,因為雖然不會影響到十一月加息的額度,但是依然會影響十二月的加息及終端利率。

從歷史走勢中可以看到,如果CPI公布的數據在預期之內甚至是好於預期,那麽風險市場必然會在當前的基礎上出現反彈,而反彈的幅度則取決於優於預期的走勢,但通過前邊的分析我們也已經知道了,大概率即便是優於預期,也不會差距很大,所以風險市場向上反彈的高度未必會太大,並且依然要受到加息的影響。

而如果低於預期,那麽風險市場必然會出現繼續下跌的狀態,畢竟十月的通脹從目前來看已經很差了,而九月份的數據如果更差則說明現在的預期可能也是錯的,還需要繼續上調,那麽十二月美聯儲原計劃加息50個基點的節奏很有可能就會被大打亂,屆時再加息一個75也並不是沒有可能,只是將終端利率提升到4.75%。

要知道最近兩天頻繁的有美聯儲的官員出來講話,除了說要和通脹死磕以外,還都在向市場傳遞美聯儲希望在2023年初將利率提升到4.6%以上,而實際加息是沒有4.6%的,那麽只有可能是4.75%。這也說明了最起碼鷹派已經做好了加息75+75的準備,而第二個75則完全超出了市場的預期,風險市場必然會應聲下跌。

所以上漲沒有必要太大的去預期,畢竟能夠上漲的幅度確實有限,那麽下跌呢,如果出現不利的情況,風險市場的相對底部在哪裏,為此我也分別為納指期貨,BTC和ETH做了一個預期,首先先看納指期貨。我做了兩個標記,分別是從2022年的6月10日到6月30日,納指期貨下跌了5.21%。

另一個標記是從2022年9月13日到10月3日,納指期貨下跌了14.19%,之所以選擇這兩個區間,相比細心的小夥伴都已經看出來了,這兩個時間分別是對應兩次公布CPI的時間,而間隔20天則是因為這次從公布CPI到美聯儲加息的11月3日正好是20天,所以看納指期貨兩個出現下跌數據的20天來推測這次可能會下跌的幅度。

通過數據的對比可以算出,如果按照今天的均價來計算,那麽納指期貨在今天公布CPI後繼續下跌,到11月3日前再跌20天,並且下跌15%左右,那麽可能會跌到9,300點左右,那麽這個數據已經是跌回2020年5月的水平了,而如果和前次一樣,只是下跌5.3%左右,那麽可能會造成的損失會更小,僅會跌到10,200點左右。

而納指期貨和BTC以及ETH的價格是高度相關的,尤其是如果將幣市的時間也調整到UTC-5(紐約時間),那麽就可以明顯的看到納指期貨的漲跌和BTC的同步性還是有很大的關聯,而這個理論是則是衡量BTC和ETH價格底部區間的一個標桿。

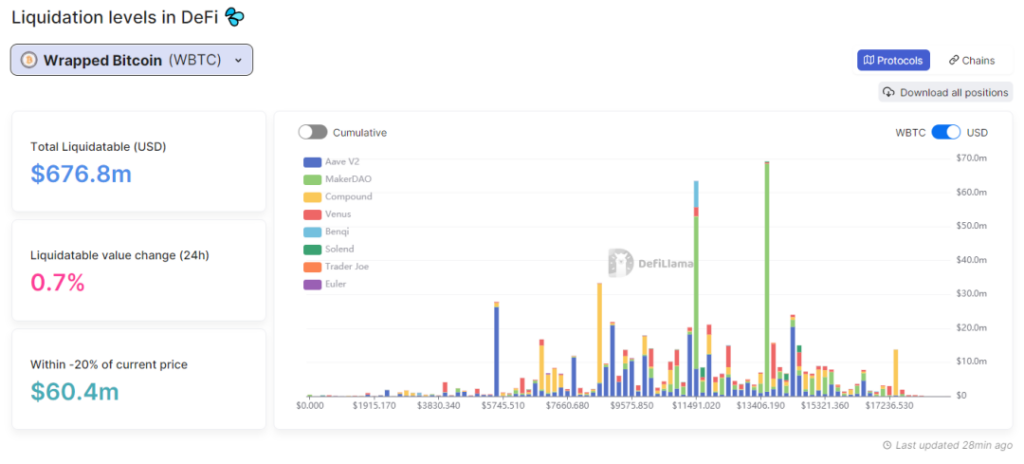

同樣給BTC也做了兩個標記,時間點和納指期貨是一樣的,尤其是從9月13日到10月3日的這20天下跌的比例可以明顯的看到納指是下跌了14.19%,而BTC的下跌是14.94%,中間的差距只有0.75%,這也證明了BTC和納指期貨的同步性並不只是說說而已。由此可以推斷出當BTC的價格隨納指期貨繼續下跌15%的話。

最終的價格可能會跌到16,200美金左右,但實際上因為跌破了BTC的新低,所以實際上會很難出現這麽大幅度的下跌。而BTC的另一個標記是在6月10日開始出現的高達33%的跌幅,但這次下跌的主要原因就是去掉大量的杠桿,已經爆掉了類似於3AC這樣的中心化高杠桿平臺,而究其原因還是因為LUNA和UST的連環事件。

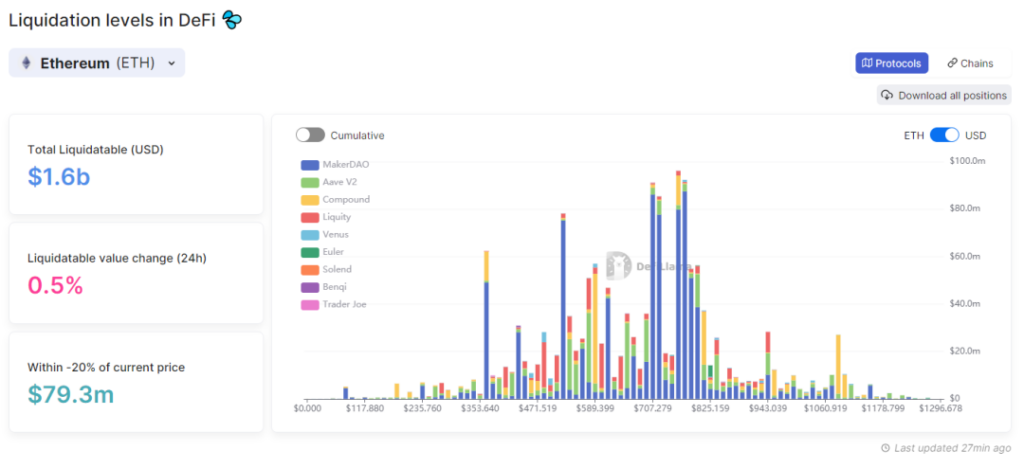

而從目前來看已經不再有這樣的可能,尤其是幣市上目前該清的杠桿已經清的差不多了,想要再清杠桿已經不是在跌一個33%可以解決的事情了,因此相對來說BTC可以下跌的幅度還是有限度的,同樣的道理對於ETH也是一樣,而且從數據來看BTC的獲利地址數仍然高於ETH,所以ETH的拋壓未必會很重。

當然還有同樣坐標下ETH的數據,唯一不同的是因為ETH在9月14日出現了合並導致了價格的變化較為激烈,因此受到的拋壓也會重於BTC所以下跌的幅度會稍微大些,達到25.6%左右,按照這個跌幅計算的話,ETH的價格大概在960美金左右,而如果按照BTC和納指15%的跌幅計算,大概是在1,100美金左右。