周末做市商缺席原因整體BTC和ETH流動性明顯下降。但從價格走勢來看並沒有延續周五下跌趨勢,說明當前情緒仍然比較穩定,也說明更多的投資者還是在保持克製並沒有大量的拋壓集中在市場上,反而是在預期接下來會有一波反彈,起到價格的保護。今天上午的推文有詳細的介紹。

Twitter @Phyrex_Ni

對於當前的BTC和ETH來說,除了宏觀因素會帶來價格的變化外,還會受到情緒和資金的影響,從今天的走勢中已經可以看到,情緒上投資者在目前還是比較鎮定,並沒有在繼續出現大量離場的跡象,但仍然要小心。這次的下跌主要就是因為核心PCE的高於預期,使得風險市場預測美聯儲會通過終端利率來壓製。

而目前情緒的穩定很有可能是因為周末原因,而一旦回到工作日,現在還不能確定是否宏觀情緒會再次發酵,而且還有周一CME補缺口的情況,所以從歷史數據來看,一般都是從周日下午開始一直到周一美股開盤前BTC和ETH的價格會更加的向美股周五閉盤前的價格靠攏,當然如果盤前納指期貨就有很大振幅的話。

那麽價格也有可能會隨著變動,資金量可以量化,但情緒很難量化。所以對於短線操作的小夥伴來說,如果周一有增減倉位的打算,可以從北京時間周一早晨七點開始看看納指期貨的變動,有條件的話也可以看看Nick推文是否有更新,以及彭博社的分析。當然更重要的還是要看鏈上數據,是不是有更多的虧損籌碼離場。

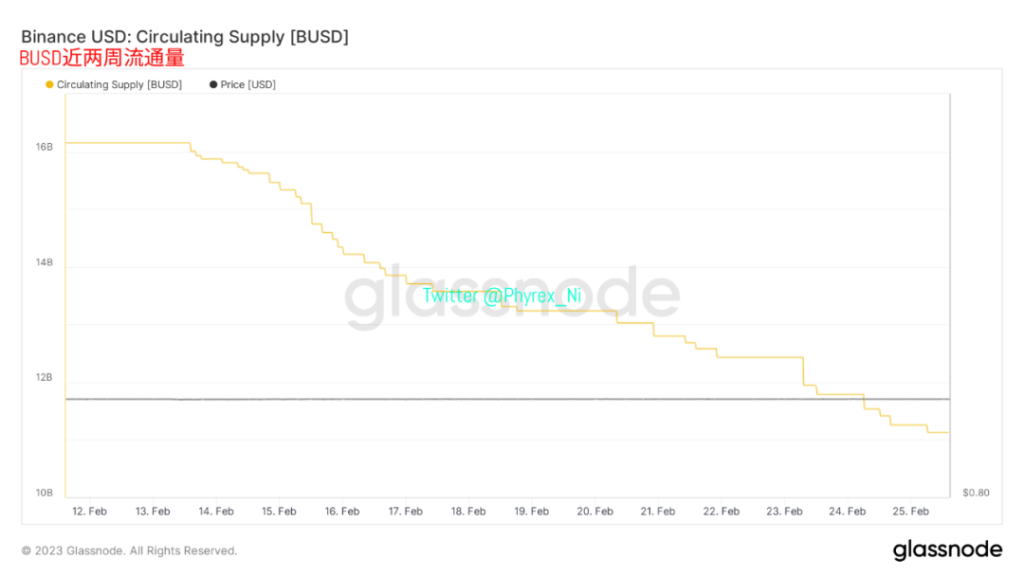

這些內容都可以體現出情緒方面的變化。而資金方面則需要通過數據來確認。截止到今天晚上23點,可以看到BUSD市值在最近24小時再次降低了將近3億美金。BUSD市值的減少已經是在預料之中了,但這些資金是透過USDT和USDC重回市場還是直接離場才是現在最關心的問題。尤其BUSD的主要使用者是美國的高凈值用戶。

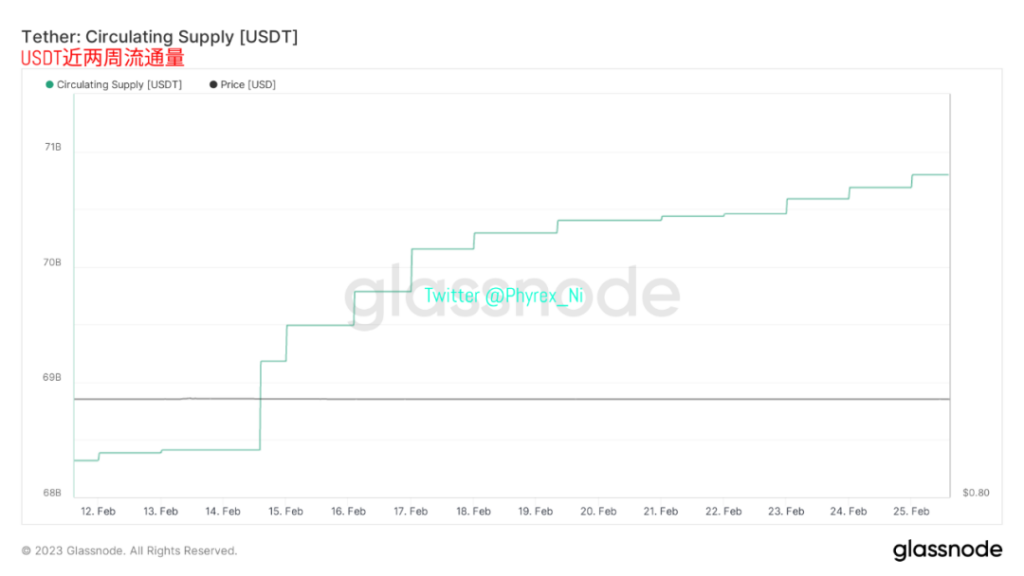

在下結論之前還是需要看USDT和USDC市值的變化,從USDT最近24小時的市值情況來看,好消息是USDT的市值在繼續增加,而且增加量再一次超過1億美金,而且這次的增加是在美國核心PCE的數據公布以後,說明歐洲的小夥伴仍然保持這旺盛的購買力,即便是美國當前的情況已經不夠理想。

而壞消息是,雖然增加了1.1億美金的市值,但更多的資金壓力還是放在了USDC上。而USDC最近24小時的市值雖然也是增加的,但僅增值了3,200萬美金。雖然說在整體美國經濟環境並不理想的現在,市值能增加已經是不錯了,但實際上這部分的增加很有可能是BUSD用戶的換倉,而不是外部用戶的入場。

而且從總的USDT和USDC的市值變化可以知道,僅增加了BUSD市值減值的一半都不到,所以也能清楚的知道,歐洲資金有可能還在抄底幣市,持續有資金入場。但美元資金就可以明顯的看到離場的跡象,尤其是當前的宏觀形式註定了會有更多資金從風險市場避險離場,而作為風險市場的一部分幣市也難以幸免。

歐洲資金的進入能幫幣市穩定住下跌的價格,甚至可以幫市場做到止跌回穩,鞏固情緒。但美元資金的減少則限製了BTC和ETH的上漲幅度。說人話就是現在的幣市能保持小幅的震蕩已經是不錯了,想要向半個月之前那樣持續上漲幾乎是沒有可能。除非是美元資金在繼續入場,而這前提就是美聯儲放棄預期管理。

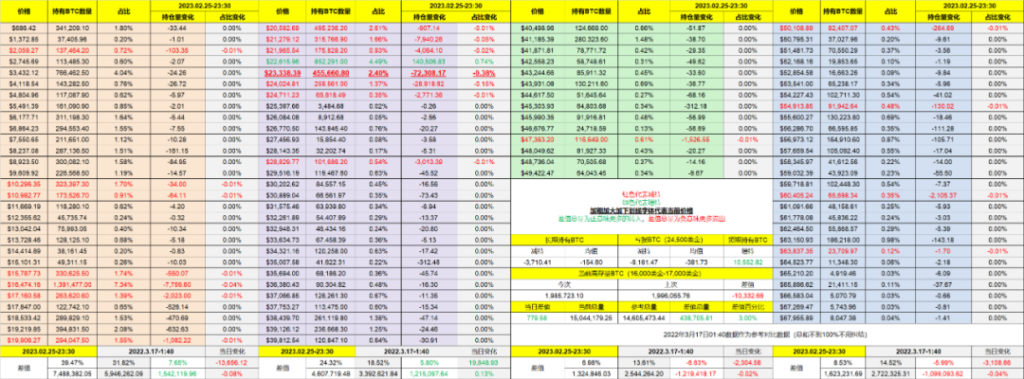

再確定了資金和情緒面後,剩下還有一個較為重要的參考數據就是流動性,尤其是BTC的流動性變化。從最近24小時BTC的持倉價格來看,整體的流動性還是保持著較高的水平,這主要還是因為從昨天晚上到今天淩晨價格發生的變化,但可以從15,000美金下方的整體獲利籌碼已經從50,000美金上方的虧損籌碼。

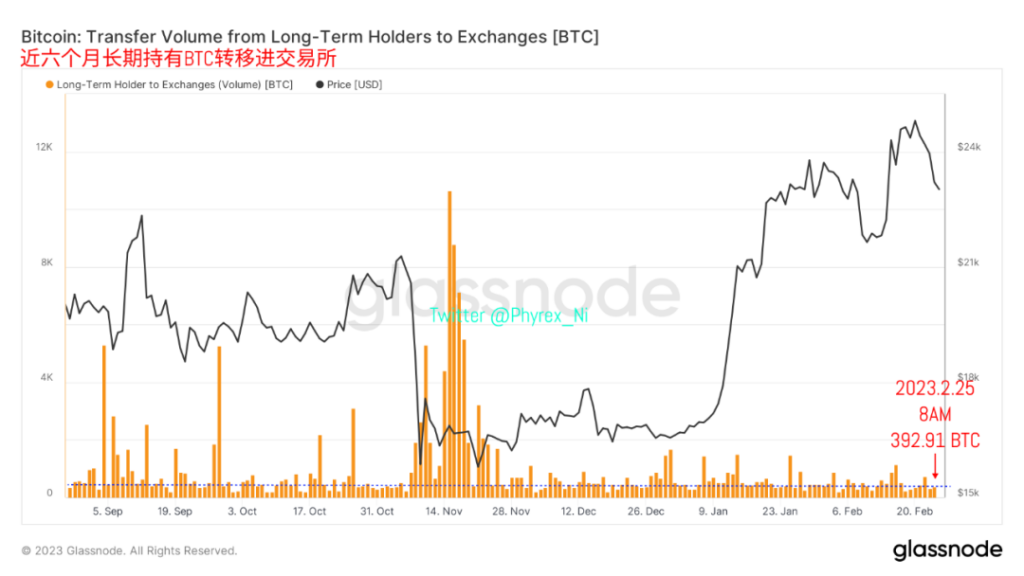

所組成的長期持有BTC來看,雖然拋壓相比周內的工作日數據提升了將近一倍,但仍然是較低的數值,每小時的減持僅不到155枚BTC,並不算主要的拋壓。而從25,000美金上方整體的虧損籌碼來看,總減持不到一萬枚BTC,平均每小時的減持沒有超過400枚。雖然也比平時多了一倍還多。但仍算不上拋壓的主力。

從長期持有的BTC轉移到交易所的數據就可以明顯的看到,即便是價格出現了近期較大的波動,但長期持有籌碼轉移到交易所的拋壓不但沒有提升,反而還是周內較低的數據,這也說明了長期持有者對於當前價格的變化以及宏觀經濟完全沒有興趣。如果更多的投資者都是這樣的心態,BTC和美股脫離也指日可待了。

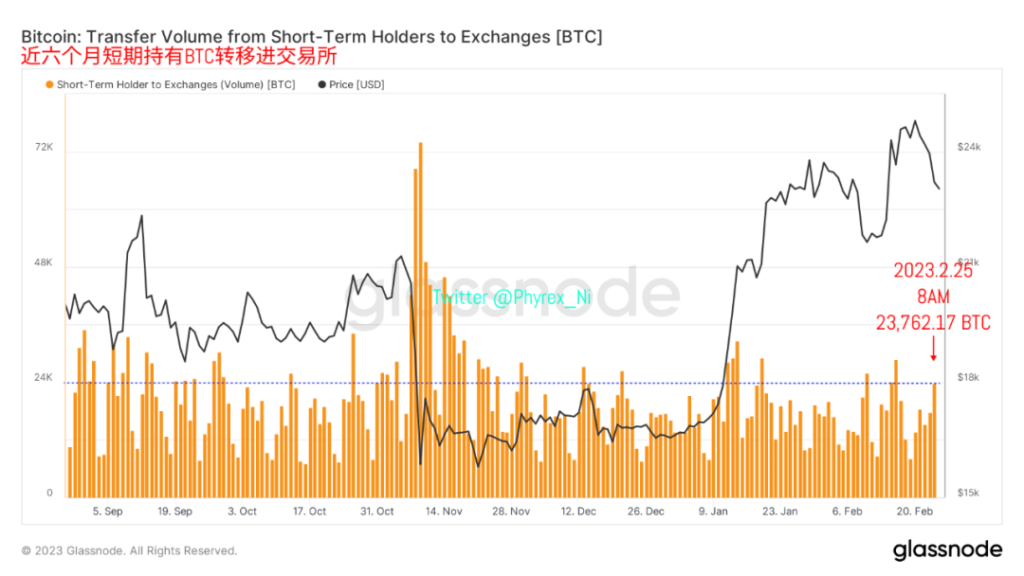

既然拋壓不是長期和中長期持有的籌碼,那必然就是短期持有的BTC是拋售的主力。從持倉價格的分布中可以看到,確實短期持有者有較大的減持。但仍然有所區分,首先是20,000美金到15,000美金之間的一個月前的獲利籌碼,雖然隨著這次的價格震蕩也有離場籌碼的提升,但總體來說提升的並不大。

甚至是20,000美金到23,000美金之間最近一個月內抄底的獲利籌碼,雖然減持量也在提升,但減持的總量也不算多,反而是23,000美金上方,也就是最近兩周因為FOMO情緒而抄底的BTC反而是當前拋壓的重點。明顯可以看到,尤其是虧損籌碼都在加大力度和快速的離場,本身因為FOMO入場就沒有打算長期持有。

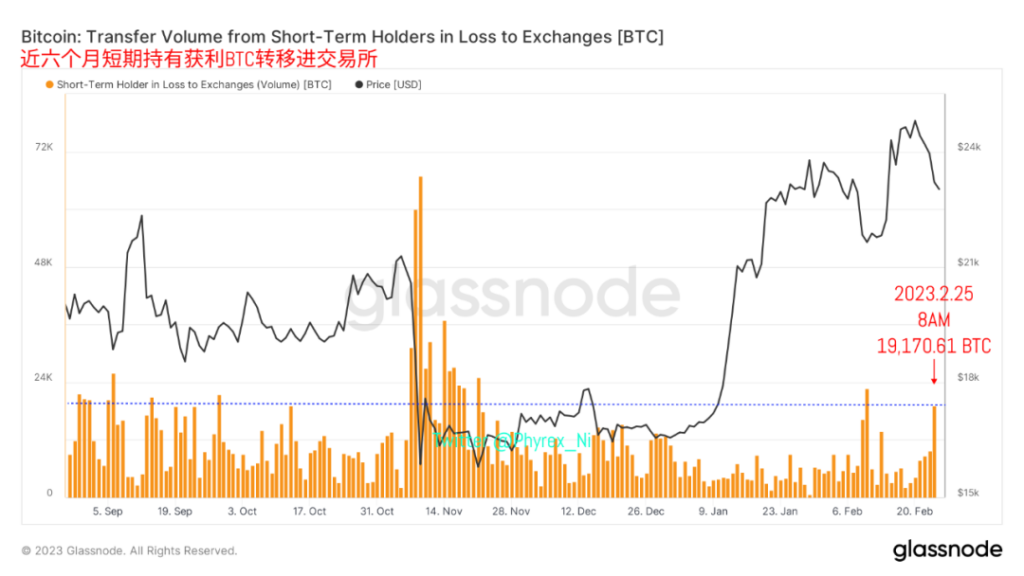

所以當價格出現下跌的時候,這部分籌碼即便是虧損也要盡快離場,避免損失擴大。所以也可以看到FOMO就是一把雙刃劍,上漲的時候固然能提高情緒,刺激資金的入場。而一旦價格的上漲停止,猶豫中的籌碼就會毫無留戀的離場,虧損如此,盈利也是如此。所以從轉移到交易所的拋壓來看,短期持有才是最大的主力。

而短期持有中的虧損籌碼又是拋壓主力中的主力。一直和大家說的就是低價籌碼換高價籌碼(獲利離場)是有助於提升購買門檻,降低短期拋壓,有助於價格上漲的。而相反的高價籌碼換低價籌碼(虧損離場)就是降低了購買的門檻,反而會提升短期拋壓,不管價格是不是反彈,拋壓都會提升,從而阻礙了價格的上漲。

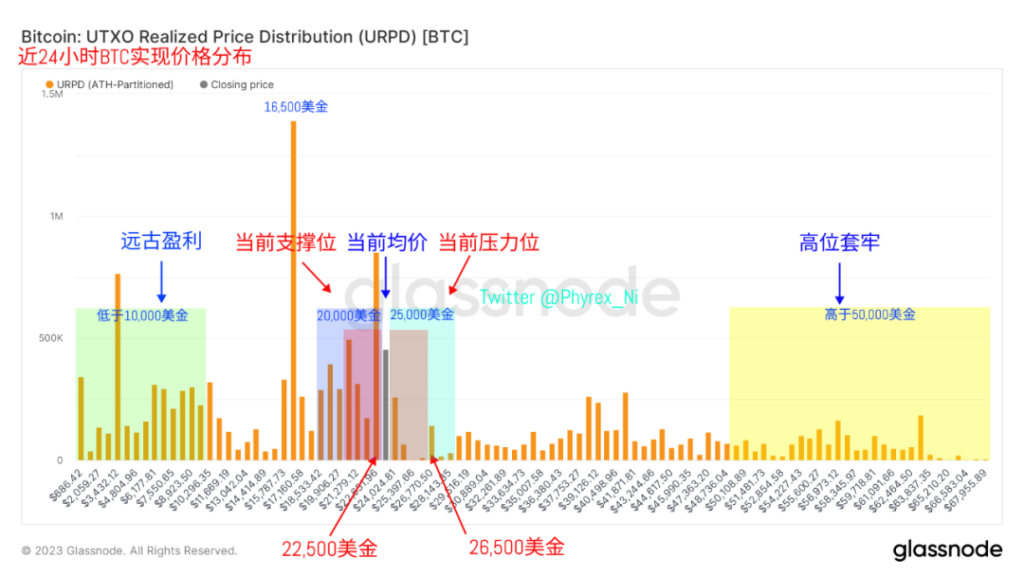

可以通過URPD的數據更加直觀的看到,當前的籌碼集中在23,500美金左右。後方是22,500美金超過85萬枚BTC的堆積,而前方到26,500美金的阻力一共都不到35萬枚BTC,而且通過數據可以知道,即便在價格大幅變動的時候22,500美金成本的BTC都沒有大量的減持,所以現在仍然可以看作是支持線。

只有價格達到或者跌破22,500美金的時候才會出現較為危險的情況,一方面是來自於情緒面的打擊,另一方面是來自於獲利籌碼的拋壓。相對來說目前仍然有上行的可能,尤其是USDT代表的歐洲資金仍然在加大投資的力度,所以在硬件條件來說,扭轉的關鍵就是虧損籌碼是不是可以在抄底資金疲勞前完成離場。

如果新抄底的資金一直都處於虧損狀態,那麽從歷史數據來看,USDT的資金進入也會陷入到低谷,屆時除非是宏觀情緒面再一次出現較大的利好,否則價格仍然難以走出較大幅度的上漲,能維持震蕩已經是不錯了。說人話就是資金面起碼目前仍然給力,但情緒面還需要讓虧損籌碼盡快離場才有拉升的機會。

而宏觀面,也是一直在強調的,在3月23日的議息會議前,美聯儲什麽都做不到,現在能做到的就是語言上的預期管理,更重要的數據並不是一月的CPI,PPI甚至是核心PCE,而是二月份的非農,失業率,工資以及CPI和PPI,這些數據都是在三月加息前就會公布。尤其是CPI的數據才會是最大博弈的開始。