昨天下午14點在美元指數再一次的突破了近20年的新高以後,歐洲的加息也再不能成為美元指數見頂的依據了,這主要的原因還是因為昨天俄羅斯掐斷了歐洲天然氣的供應,而目前歐洲天燃氣的儲存量雖然已經完成了80%基礎值,但尚未實現95%的安全存量,因此歐洲通脹日益加重的情況下,天然氣的價格再次大幅暴漲。

Twitter @Phyrex_Ni

也正是因為如此,歐元區的對於過冬的能源價格已經陷入了恐慌的局面,而在這之前已經做過了多次的數據分析,可以清楚的知道USDT的主要使用者以及BTC和ETH的主力購買都是在歐洲時區,甚至很有可能就是歐洲人。但是當歐洲普遍的陷入能源危機,不得不為過冬積攢積蓄的時候是否還能為風險市場提供資金。

目前還不能得知,但從已經過去的周一數據來看,雖然美國是處於勞動節的假期,但歐洲並不是。但USDT轉化的購買力依然沒有達到正常工作日的水平,只是相比周末要提升了一些。而如果歐洲人無法繼續成為購買的主力,或者大幅的消減購買的資金,那麽風險市場尤其是幣市的走勢只能決定於美聯儲的貨幣政策。

當然,現在也還沒有那麽悲觀。更多的還是需要看事情的進展,尤其是昨天晚上烏克蘭提出可以向歐盟提供300億立方米的天然氣儲量,甚至表明如果條件允許的情況下甚至可以代替俄羅斯的北溪1號全部的輸送量。因此美元指數開始出現了下滑的趨勢,而對應的歐元匯率也在開始上升。這對於風險市場是一大助力。

但中國有句古話,福無雙至,禍不單行。在俄羅斯宣布停止天然氣供應的同時,歐佩克+也正式宣布十月份開始的每日減產,雖然減產量並不算很大,但對於美國已經是靠油價來降低CPI的局面非常的不利,消息一出兩油的價格就出現了上漲,直到目前仍然在較高的水平震蕩,抹平了月初因為經濟衰退預期而導致的下降。

這對於美國接下來的通脹是極其不利的。

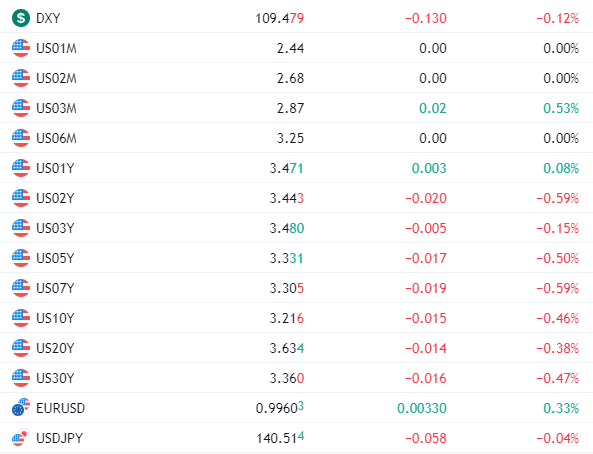

而美債方面也不能樂觀,尤其是短期美債的收益率最近兩周一直處於上升的趨勢,這也說明了大量的資金從短期美債中離場,中長期的美債雖然有入局的跡象,但是從殖利率的方面來看,仍然處於較高的位置,這也說明投資者對於美國接下來的經濟走勢並不看好,隨著美元指數的上升,現金反而成為了最好的投資工具。

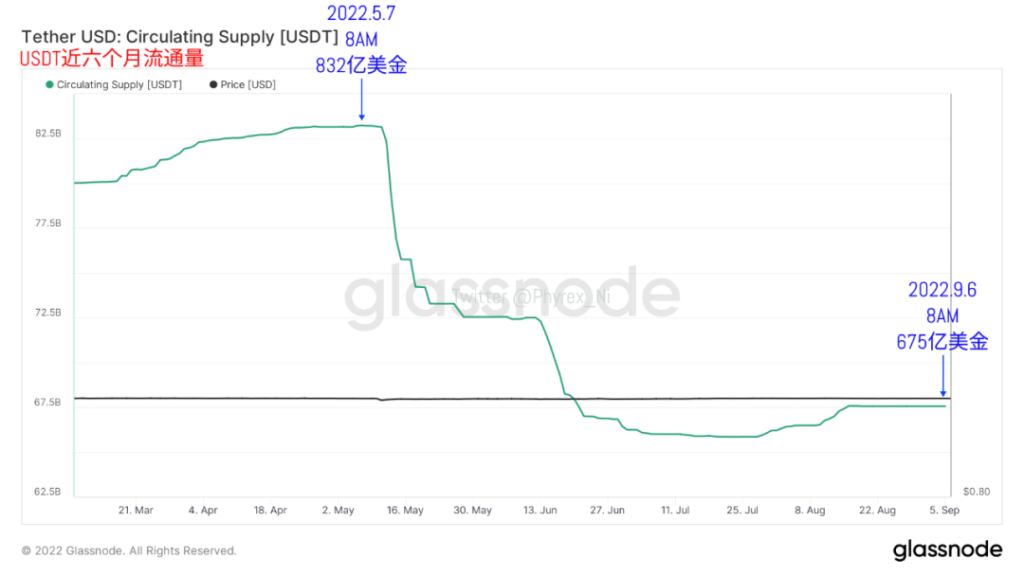

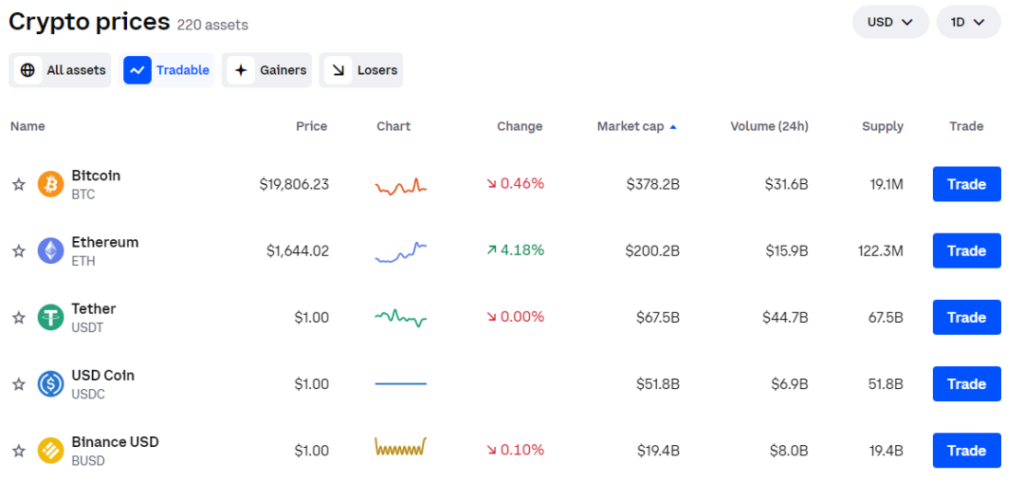

而穩定幣的市場就更加的殘酷一些,雖然美金穩定幣都可以隨時換回美金,但是畢竟不如直接持有美元現金來的容易,尤其是現在風險市場受到美聯儲的製約過大,而幣市又不得不去看納指的臉色。因此已經有一段時間沒有看到場外資金的入駐了,而成交主力的USDT也已經連續20天市值沒有變化了。

眾所周知的USDT的持倉主力是亞洲和歐洲的投資者,USDT的市值沒有變化就說明了歐亞地區,尤其是歐洲的場外資金目前還是處於觀望的態度,這裏需要註意的是隨著歐洲通貨膨脹的加重,歐元區大幅加息的可能都會促使歐洲風險市場的下滑,甚至是歐元區的各個國家的國債償還能力都不能同日而語。

因此並不能排除會有來自於歐洲的資金進入「美元」體系的風險市場,畢竟從歷史上已經看到,歐洲人相對歐股更加喜歡美股。

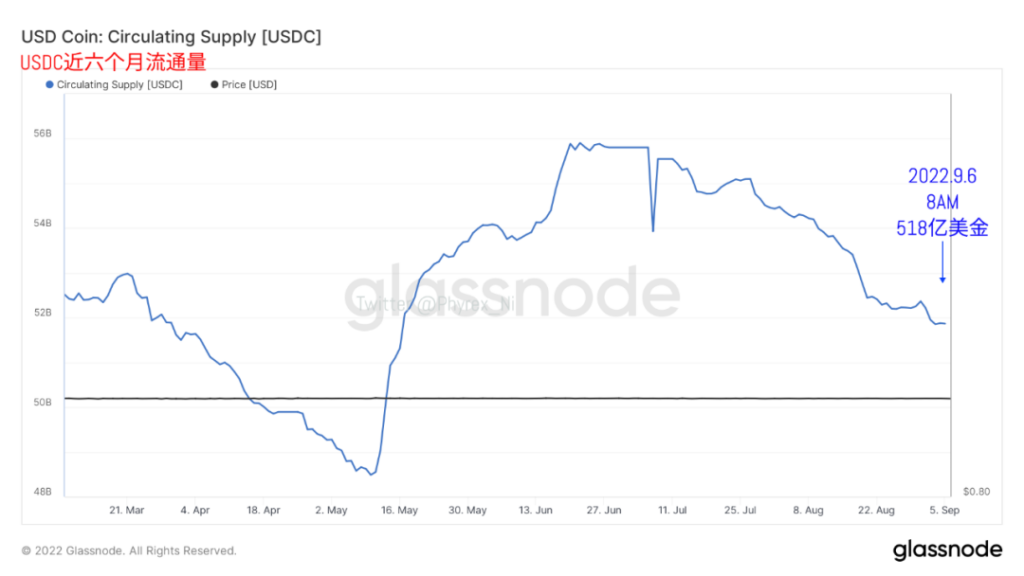

而由美國機構和主力主導的USDC在TornDao事件後就開始一蹶不振,一直到現在雖然看上去度過了市值大幅貶值的階段,但綜合美國的經濟情況和投資信心,依然難以阻止存量資金的流失,截止到今天早晨八點,USDC的市值小幅降低了1,000萬美金左右。

但近期贏家BUSD的市值並沒有因為USDC的減持而獲得增加。甚至沒有因為Binance的「一體化」穩定幣方案而獲得更多的註入,從截止到今天早晨八點的數據來看,BUSD的市值反而是降低了5,000萬美金左右,市值也是連續三天減持。

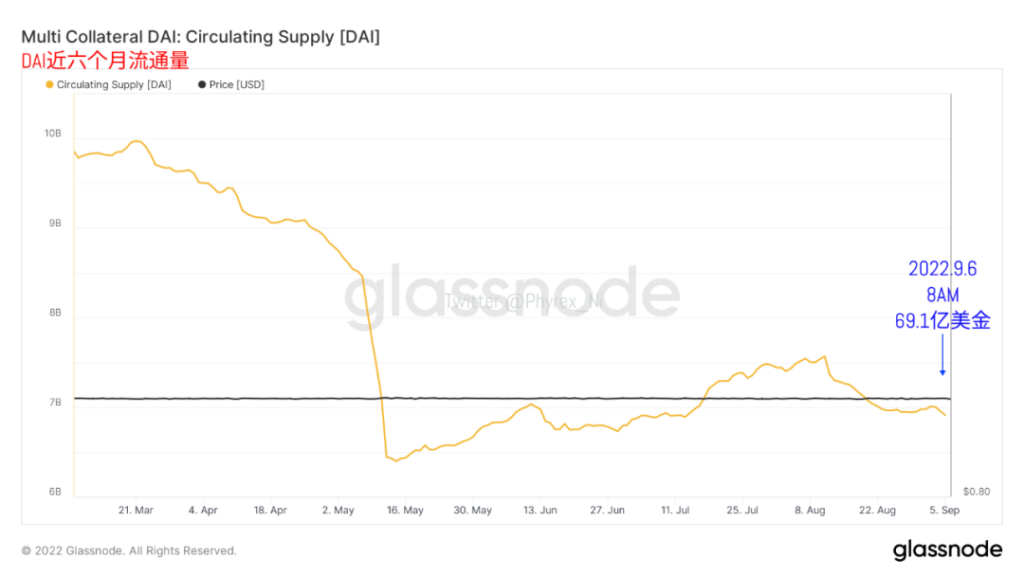

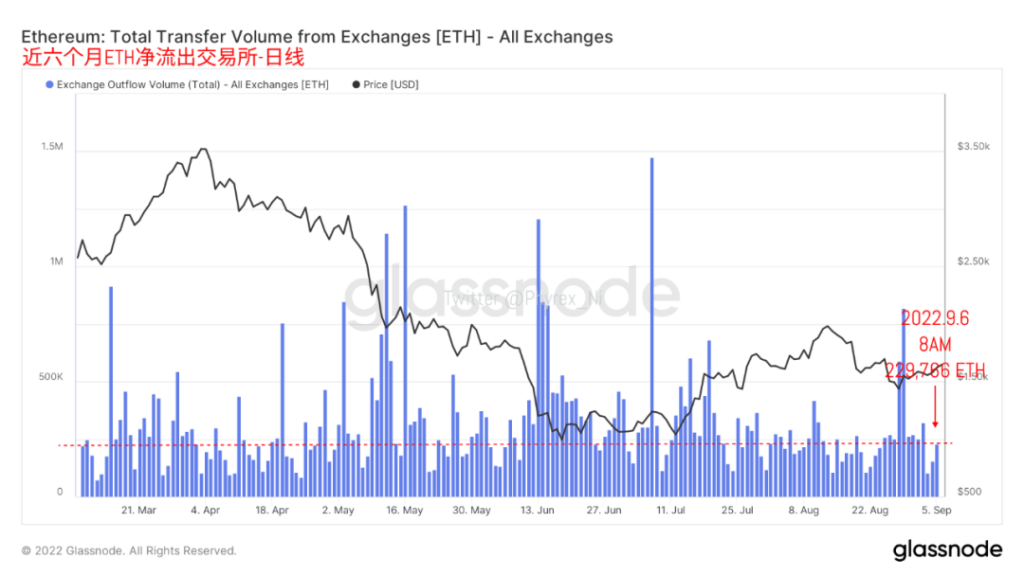

而從DAI的市值來看,4,500萬美金的市值減少說明了抵押中的ETH是處於持續減持的階段,目前DAI的降低已經不僅僅是ETH現貨杠桿的問題,也不是ETH價格的問題,而是因為距離合並的臨近,更多的籌碼開始有意識的將分散在智能合約中的籌碼提現到自己的錢包裏,這樣可以更好的獲得分叉的紅利。

因此很有可能一直到ETH的合並前,不但是鏈上合約中的資產會轉移到用戶的錢包中,就連交易所中用戶暫存的ETH都會出現陸續轉出的跡象,雖然存放在交易所比較方便,也能獲得部分空投的獎勵,但畢竟不會拿齊所有的分叉。但對於不習慣鏈上交互的小夥伴來說,還是放在交易所中更加的安全,避免很多麻煩。

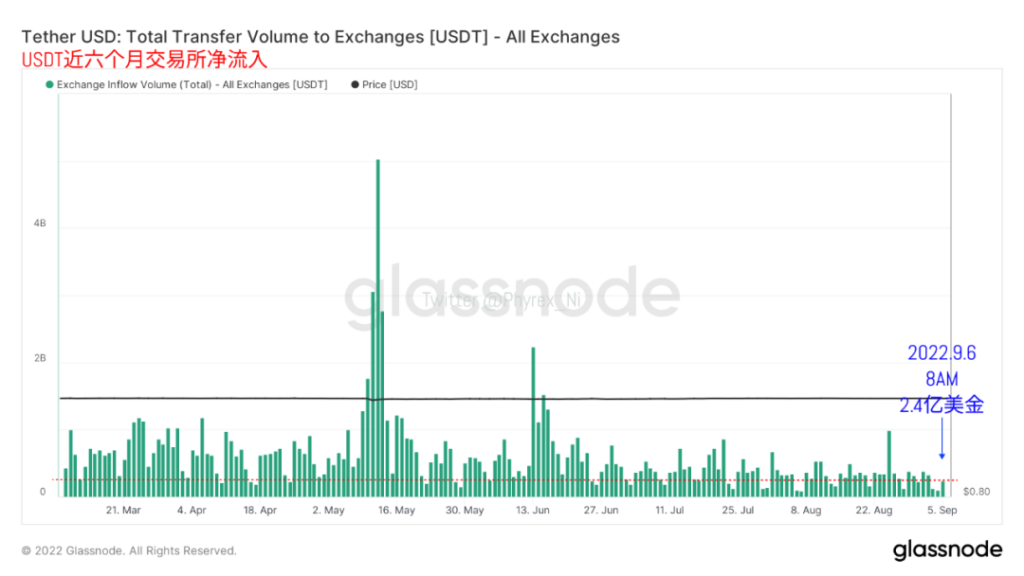

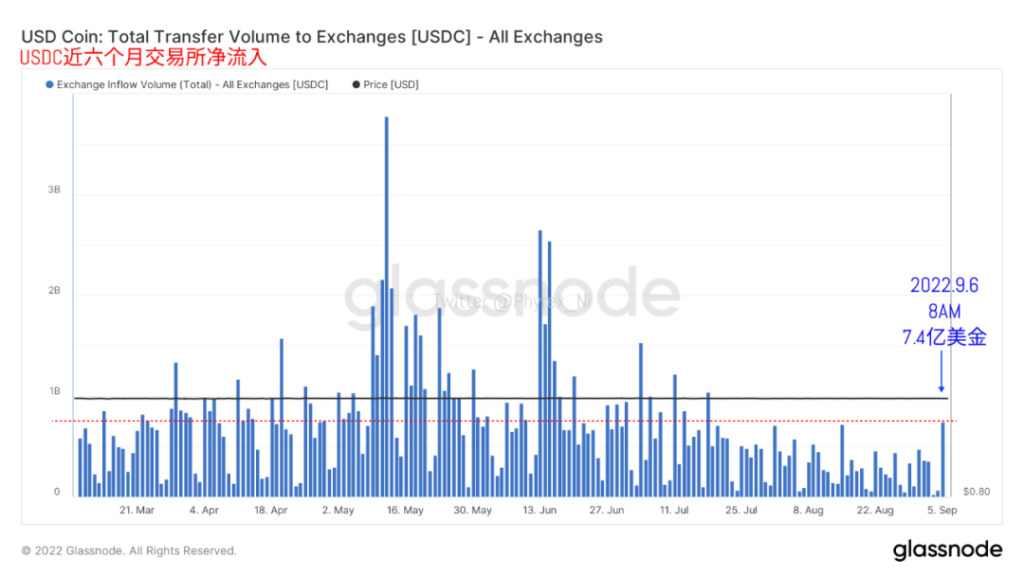

另外從穩定幣的購買力方面,可以看到截止到今天早晨八點的數據中,USDT雖然轉入交易所的資金體量相對周末有較大的提升,但相對工作日來說還是較低,不過考慮到美國的休假也會帶來一定的降低,所以目前的購買力也算中規中矩。而USDC則出現了大規模的轉入提升,總量有7.4億美金的轉入。

其中有6.5億美金是轉入到了Coinbase中,而且對比了Coinbase和Binance的BTC與ETH的成交量可以發現,雖然Binance的ETHBUSD的交易對沒有手續費,但看上去Coinbase的近24小時成交量會更高(Coinbase 和Coinmarketcap的統計差了將近40倍,但確實更多的USDC轉入了Coinbase)。

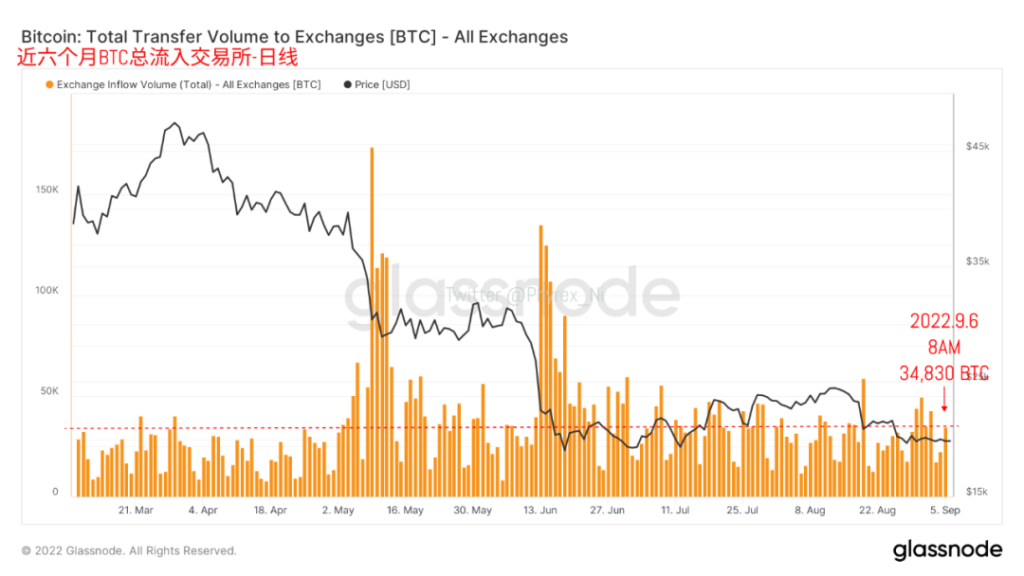

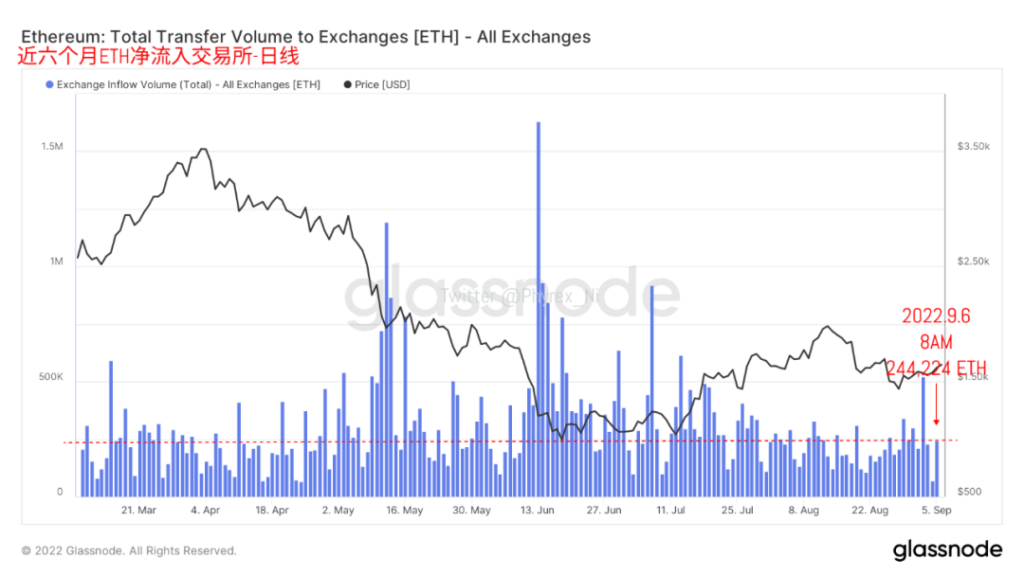

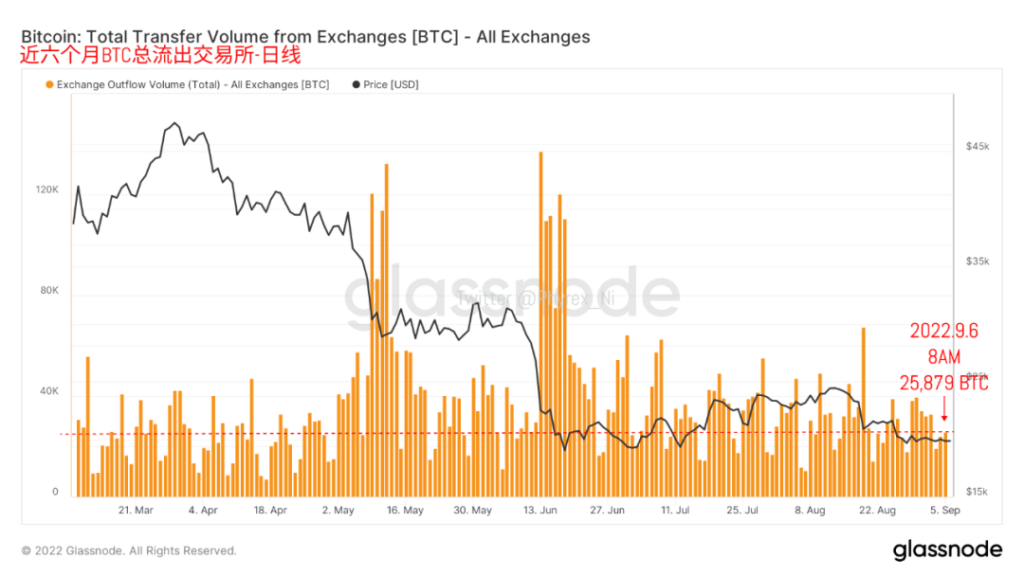

從BTC和ETH轉入到交易所的拋壓來看,幾乎看不出周一是處於假期的狀態,或者是說實際上美國主力交易時區所占據的份額已經過少了。不論是BTC還是ETH的拋壓都是處於近期較高的水平,尤其是從上周就已經逐漸加大了拋壓的力度,而購買力並沒有明顯的提升,但是對價格的沖擊卻並不明顯。

因此可以判斷更多的籌碼是主動的滯留在交易所,尤其是BTC更加的明顯,其目的應該是為了行情的突變,而錯過了最佳的離場時機。而從轉出交易所的提現量來看,確實也是如此。ETH的轉出量雖然不能全部覆蓋拋壓,但是相差無幾,但BTC的轉出量相對就差距較大了,這也和最近BTC的價格比較無力有很大關系。

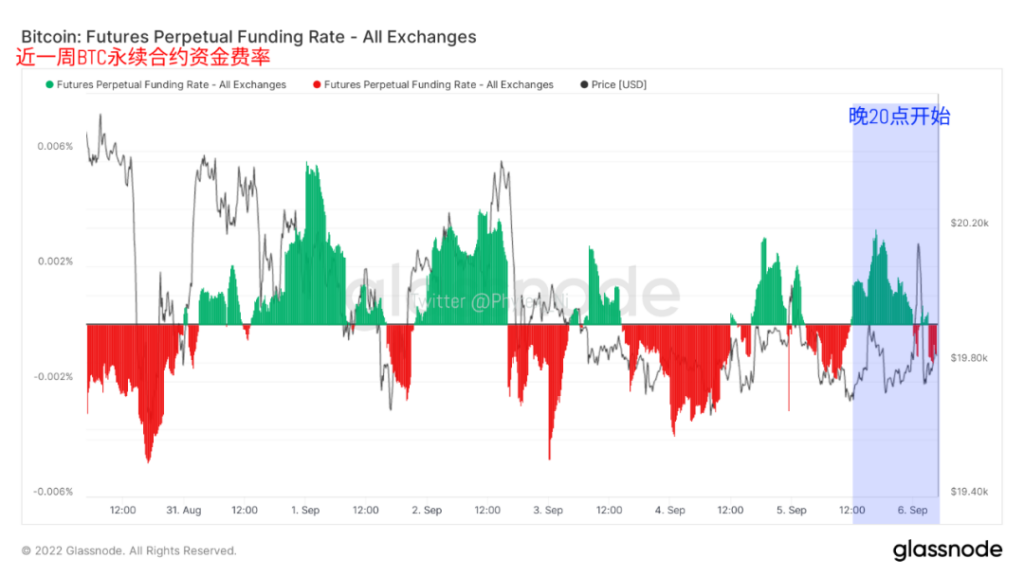

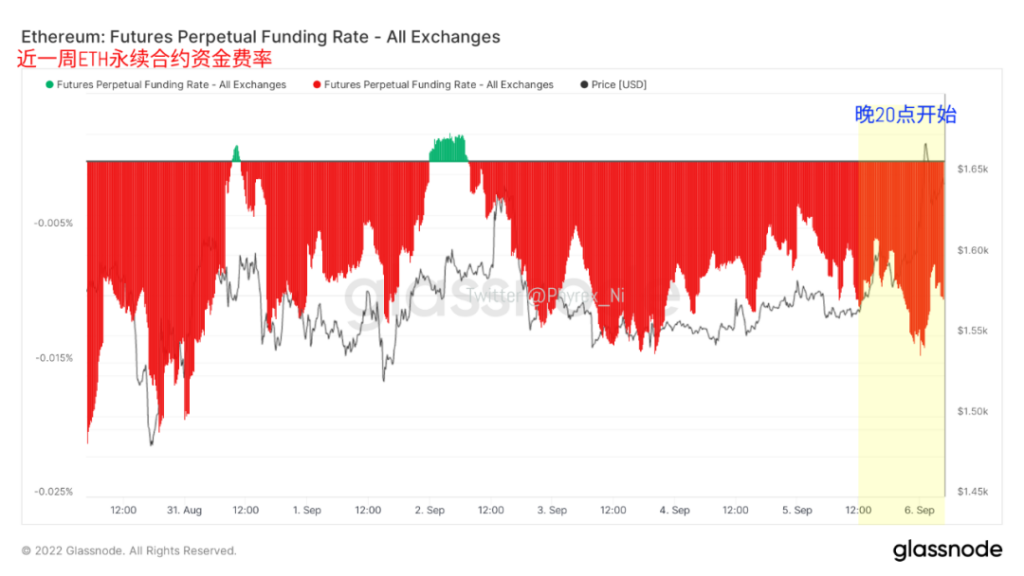

而從情緒面來看,已經提醒過很長時間了。相對於比較「識時務」的BTC來說,一直在大面積高強度看空的ETH再加上高預期杠桿率,風險已經大幅上升了,雖然確實有不少的用戶看衰ETH的合並,但不可否認合並依然是2022年唯一可見的幣市史詩級事件,這種事件的正面反應起碼在落地前會大於負面反應。

因此在合並的前ETH的價格已經不受宏觀情緒的影響,更多受到的還是共識層面的FOMO,所以價格的變動必然會隨著合並的臨近而發生變化。看空沒有問題,但仍然要註意控製杠桿,並且選擇最佳的介入價格,並且做好充分的止損,一味的無腦看多只會讓自己手中的資金陷入危險的地步,你都不在乎了,誰會在乎?

所以從目前的整體情況來看,雖然宏觀上還沒有明顯的改變,幣市目前大的方向仍然以震蕩為主,但從現在納指期貨的盤前狀態來看,今天晚上美股開盤後,高開的可能性會較大,尤其是受到了ETH上漲利好的影響,如果在盤中納指期貨依然可以保持上行的趨勢,那麽幣市的價格走勢必然不會太差。