有時候沒有新聞就是最好的新聞,這並不是故弄玄虛。尤其是在昨天淩晨Nick發表推文後,就在沒有新的動態,甚至是這篇推文發布後,Nick都沒有做出任何的回復。這已經非常明顯的表明了美聯儲對於目前的風險市場走勢已經比較滿意了,尤其是在今天美國開盤後納指期貨繼續保持大幅下跌。

Twitter @Phyrex_Ni

截止到收盤時的數據來看,納指期貨已經跌破了上周鮑威爾講話以後的增漲幅度。整體風險市場的情緒又開始動蕩起來。尤其是隨著美聯儲上調終端利率預期的增加,對於美國經濟可能會進入衰退期,甚至有評論員認為2023年將會進入近三十年來全球經濟最糟糕的一年,而美聯儲要付有很大的責任。

雖然從宏觀形勢來看確實直至下周二公布CPI前並沒有任何可以大幅度提升情緒的數據出現,最多就是一個失業金申請的數據,但事實證明這份數據只是因為到節假日前夕更多的人無法估計體面而已,即便是該數據繼續增加,也與實際的就業率和失業率並沒有太大的管理,因此重點的博弈還是在下周三的通脹數據中。

而再此之前風險市場確實只能面對較為悲觀的情緒,而這也是美聯儲想要看到的,最起碼在通脹數據出現前抑製風險市場,尤其是股市的過度反彈,也對於妄圖和美聯儲博弈的投資者給予直接的打擊。即便是當前的幣市已經逐步的走出了FTX的影響,擺脫了毫無根據的FUD,但面對美聯儲的PUA,仍然會受到情緒的抑製。

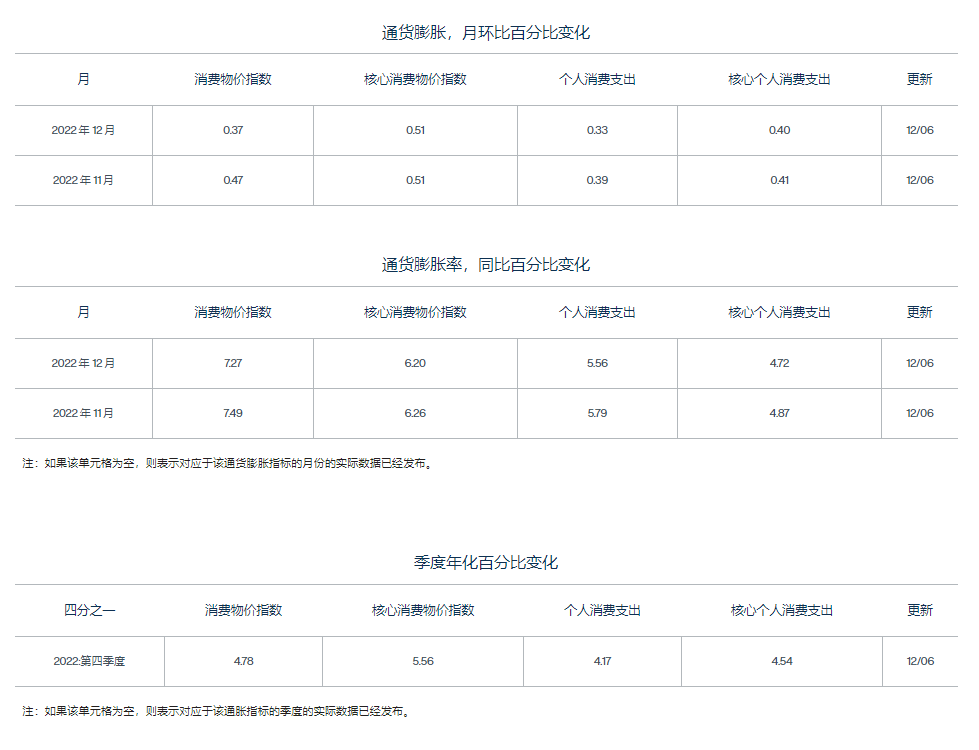

既然短期的博弈放在了通脹數據上,那麽就意味著通脹是否能等於或低於預期就是風險市場能博一個短期反彈的良藥。從目前的數據來看,勞工部給出的預期是廣義CPI從7.7%下跌到7.3%,而核心CPI從6.3%下跌到6.1%。而這份預測和克利夫蘭聯邦儲備銀行的預測不論是廣義CPI還是核心CPI都是有較大的區別。

而從歷時數據來看,克利夫蘭聯邦儲備銀行的預測會更準確一些。這也就意味著當前的博弈已經不在通脹是否會出現下跌了,畢竟從兩份數據的比較來看,只要不出現黑天鵝的情況,通脹下跌是必然的,但是跌多少,是否在預期之內才是更加重要的。畢竟小夥伴們都已經知道了,預期,對於風險市場的指引作用。

而對於那家的數據會更加準確一些,我想確實難以推斷,兩邊都有頂級的分析師,但只是從結果來看,勞工部的預期確實較為樂觀了,最終結果下降超過0.4%的只有在7月(下降0.6%)和10月(下降0.5%)發生過兩次。當然這並不是說這次的預測就不可能實現,其實從油價走勢中,11月的平均油價已經逼近了9月。

圖片

圖片

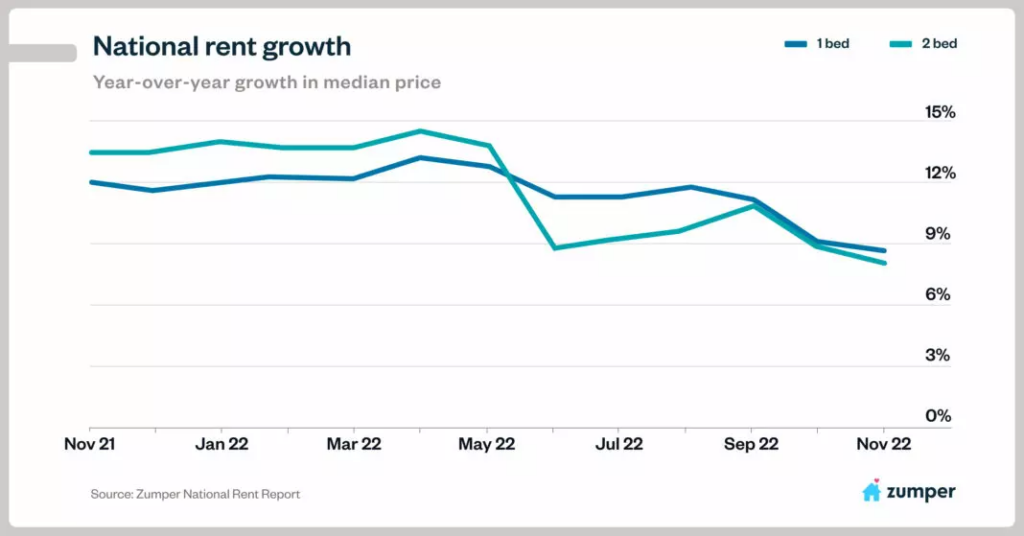

按照大概每降低十美金的油價可以縮減0.4%的通脹來看,如果其它內容都不變的話,單純是油價的下跌就會貢獻出大概0.5%左右的CPI降幅。所以並不是沒有實現預期的可能。尤其是對於住房(租房)價格的統計,明顯的可以從包括RealPage,Zumper,Existing Home Sales,Freddie mac和Fannie Mae等網站發現端倪。

雖然在10月的通脹數據中看到住房和租房數據是處於上升的趨勢,這大概率是因為勞工部選取的數據滯後性導致,但從目前來看,九月份之後不論是住房還是租房的價格都出現了明顯的下跌。所以這次的數據中除非是勞工部再此選用了滯後超過兩個月的數據,否則住房的通脹必然也會出現下調,疊加油價的話大有可為。

剩下幾乎可以確定的就是通脹的另一個主力食品,和石油以及住房不同,從目前得到的進出口數據以及勞動就業的數據來看,食品的進口成本出現了增加,用工出現了增加,和美國國內的收成受到自然災害的影響可能不會太好,所以食品很有可能會拉高通脹的分數,而且能拉高多少還確實難以計算。

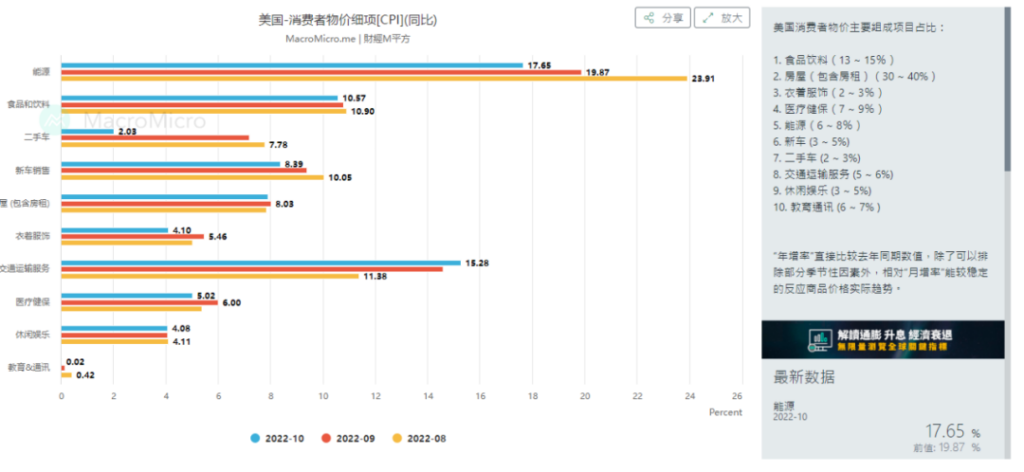

而從其它的項目來看,另一個占比較高的醫療保健在上個月調整後應該也不會太差,畢竟民主黨的「劫富濟貧法」主要就是加強了對醫療費用的降低。上月做出最大的貢獻的二手車,目前來看其最大的經銷售之一的Carvana股票年內大幅貶值超過97%,這也說明了二手車的利潤出現大幅下降,應該還可以繼續減少通脹。

另外就是在十月份的通脹中上漲最多的交通運輸服務,從就業和工資的走勢來看依然是處於上升的趨勢,對於通脹還是有著加強的作用。衣著服飾等依賴的製造業和進口數據喜憂參半,應該不會有太大幅度的變化。而剩下的其它內容基本都很難做到量化,當想來也不會有太大的差距。

由此來看,通脹降低0.4%的可能性還是挺大的,如果實現了勞工部的預期,風險市場必然會出現短期的上漲,而且又處於美聯儲的噤聲期,並且在36個小時以後就會公布加息等數據,所以美聯儲未必會有更強烈的鷹派發言,這個時間應該是短線被套者較好的離場階段,而再去博弈美聯儲的貨幣政策未必能有好的收獲。

即便是12月敲定了加息50個基點,也只能保證維持上漲的趨勢多半個小時,而半小時後鮑威爾的發言難以確定是繼續偏向鴿派,還是恢復鷹派的本質。想來如果股市的上漲幅度太大,後者的可能性會更高一些,屆時即便是選擇將終端利率定價在5%,估計也有很大的可能說出「這只是投著玩並不作數的」言論。

當然即便是短期利好,對於目前的幣市來說也是情緒提振的機會,尤其是也不能排除鮑威爾會像上周講話那樣有比較鴿派的發言,如果真的發生了,並且點陣圖顯示的終端利率是在5.25%以內,那確實是一個短期可以建倉的機會,但5%和5.25%的終端利率仍然需要對應不同的建倉策略,前者可以略微多些。

而後者被套的機率也不會小。而如果超過5.25%或者是鮑威爾有更加鷹派的發言,那仍然不是最好的建倉時機,畢竟隨著2022年的結束,一月並沒有議息會議,下次的加息要到二月了,而且隨著聖誕節的到來,資金層面可能會出現加速抽離的局面,而做市商度假的時候BTC和ETH乃至整體幣市的價格也會陷入無序。

隨著2023年的到來,以及美聯儲對於貨幣政策的強勢(假設終端利率超過5%),美國進入經濟衰退的機率幾乎是100%。而如果通脹仍然不能控製到3%以內,那麽美聯儲會不會放水救市,我想大家都心知肚明,所以進一步的博弈就要看通脹和衰退的平衡了。另外需要註意的是,美聯儲最後一次加息大概率在6月至7月。

當然對於幣市來說絕對不是非常的悲觀,完全沒有機會,前邊的假設都是建立在美聯儲會更加鷹派的表現情況下,並不能排除隨著進入2023年通脹進一步下調,從而促使美聯儲提前轉向,或者是暫定縮緊。這些都是對於風險市場有提振作用的,而已經走出FUD陰影後的幣市也必然會隨著主流風險市場走強。

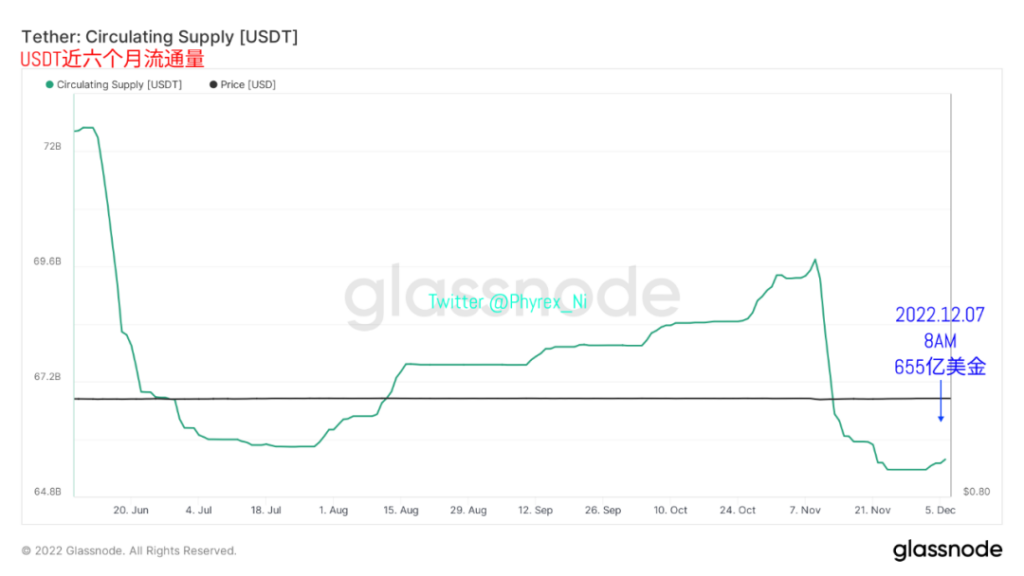

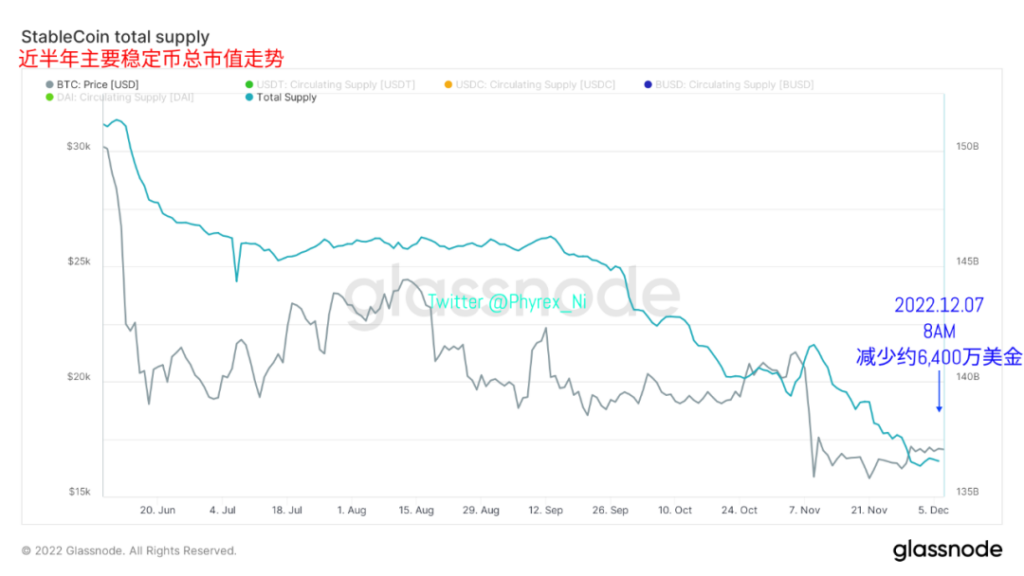

想來大家也知道我下邊想要說什麽了,對,就是穩定幣的市值,已經不需要我在多講述該數據的重要性了,只需要持續的關註穩定幣的市值是否能超過一周走出較強的上漲趨勢就可以推測出是否會有強力的反彈或者反轉的可能出現。從截止到今天早晨八點的數據來看,作為成交主力的USDT市值確實再次出現上漲。

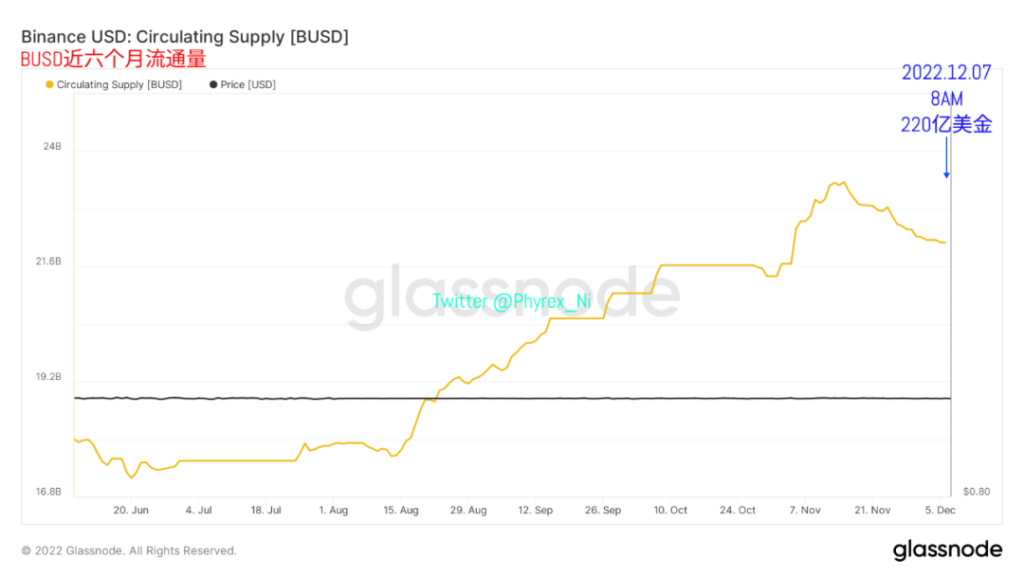

這對於最近比較低迷的歐洲購買力來說也是一劑強心針,畢竟從昨天已經公布的歷史數據來看,從來沒有出現過USDT市值降低的情況下BTC和ETH能走出大幅上漲可能的,即便是現在也不可能。而作為成交次主力的BUSD來看,市值仍然是保持著持續下滑的趨勢。而且還未見到止跌的跡象。

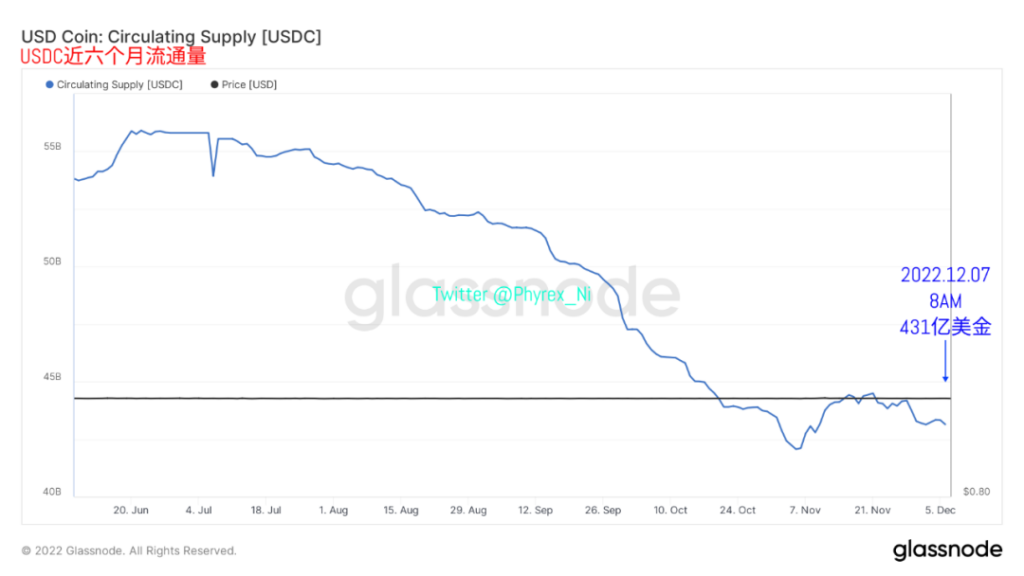

尤其是BUSD代表的還是Binance的最大成交上限,而成交量的降低也無法做出對價格的有效提升。所以BUSD的數據還需要繼續觀測,是否可以做到持續上漲。接下來就是代表美國主力資金和機構的USDC,雖然近期有稍許的起落,但從最近六個月的走勢來看,USDC有走出底部,開始增加市值的趨勢。

這很有可能是代表了較低的價格下開始吸引了更多來自於「美國的賭徒」,但需要註意的是作為USDC發行方的Circle已經叫停了這次的SPAC上市計劃,這也說明Circle對於USDC的市值以及對於Crypto的市場有短期更加悲觀的預期。當然Circle仍然有繼續上升的計劃,但大概率是要等到下一個牛市開啟以後了。

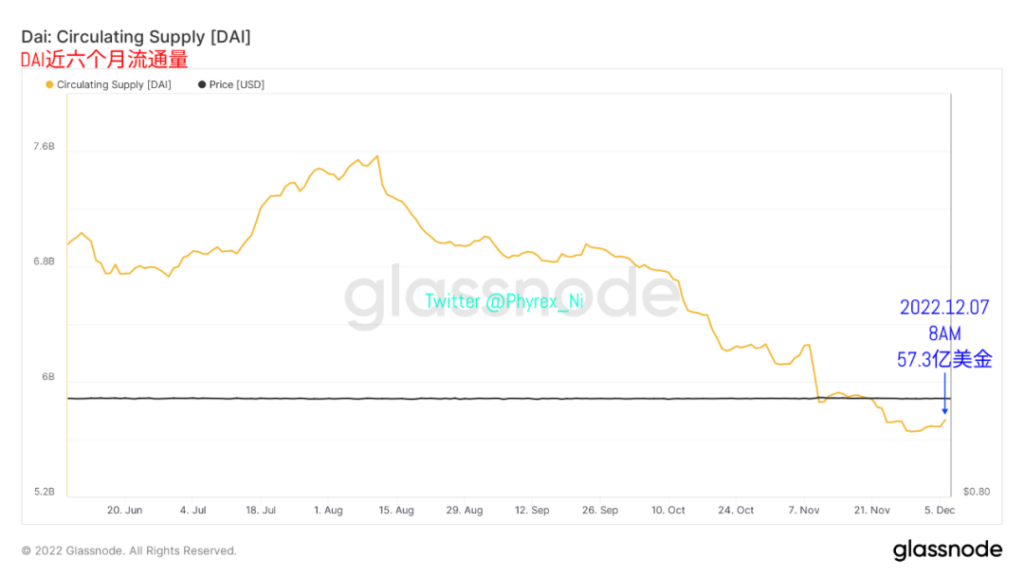

最後就是DAI的市值,仍然是受到ETH的價格波動而影響,目前並沒有本質的變化,也代表了ETH的持倉者之間也出現對抗的情緒,但更多的持倉者仍然不看好後期的走勢。所以從整體的四個主力穩定幣趨勢來看,市值雖然出現了增漲的勢頭,但仍然不足以改變當前的情緒面,而且增漲比例也並不明顯,需要繼續觀察。

總結:在沒有數據出現日子裏,整體的風險市場讓然受到美聯儲PUA的影響,這種時期保守估計最少要堅持到下周二公布11月的通脹數據以後了,而從各方面的匯總數據來看,如果通脹能實現勞工部的預期,那麽0.4%的下降很有可能會促使美聯儲減少鷹派的發言,當然仍然需要風險市場的不要過度升溫。

最後就是DAI的市值,仍然是受到ETH的價格波動而影響,目前並沒有本質的變化,也代表了ETH的持倉者之間也出現對抗的情緒,但更多的持倉者仍然不看好後期的走勢。所以從整體的四個主力穩定幣趨勢來看,雖然USDT的市值出現了增漲勢頭,但仍然不足以改變整體當前的情緒面,也無法阻止主力穩定幣市值降低。