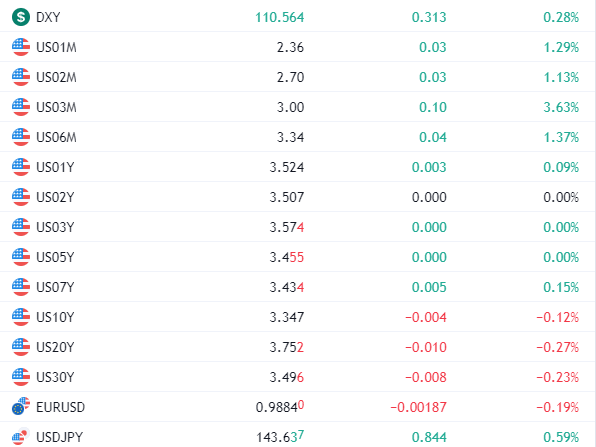

這美元指數每天都突破一次新高才是對風險市場情緒上最大的打擊,這連續三天三次突破了DXY的新高,都是意味著讓投資者更加的遠離風險市場,目前美元指數上漲的主要原因還是因為預期歐洲的通脹加重以及能源的問題,而更重要的是在歐元區這次加息之前不知道美元指數是否還會繼續突破新高,突破幾次新高?

Twitter @Phyrex_Ni

但就目前的概率來看,不會太低。而美元指數的新高最直觀的就是投資者原本應該是更願意持有美元或者是美元的等價資產,比如美債,但是從目前美債的情況來看,除了一個月的短期美債有明顯的買入以外,其它期限的美債都是處於資金逃離的趨勢,這就代表了目前投資者對於美國經濟的看衰已經在大幅增加。

更多的投資者甚至是機構只願意持有美金現金,甚至連短期美債都不願意考慮,當然這也代表著兩種不同的可能,首先就是現金是最容易切入各種市場的,包括美債,風險市場,有色金屬等,同時如果出現極端的經濟情況,現金也足以應對日常的開銷,因此持有美金也可以看作是對風險市場的觀望。

另外和幾位老師溝通了一下美債的情況,發現確實大家也都是比較迷茫,別說同樣的匯率,就是更低的匯率在上六月七月的時候都會被瘋搶,而到了九月只會持續推高,即便是準備做空美債的投資者都陷入了極為被動的情況,而美債的大量被出售也是會導致美債二級市場流動性逐漸衰弱的可能。

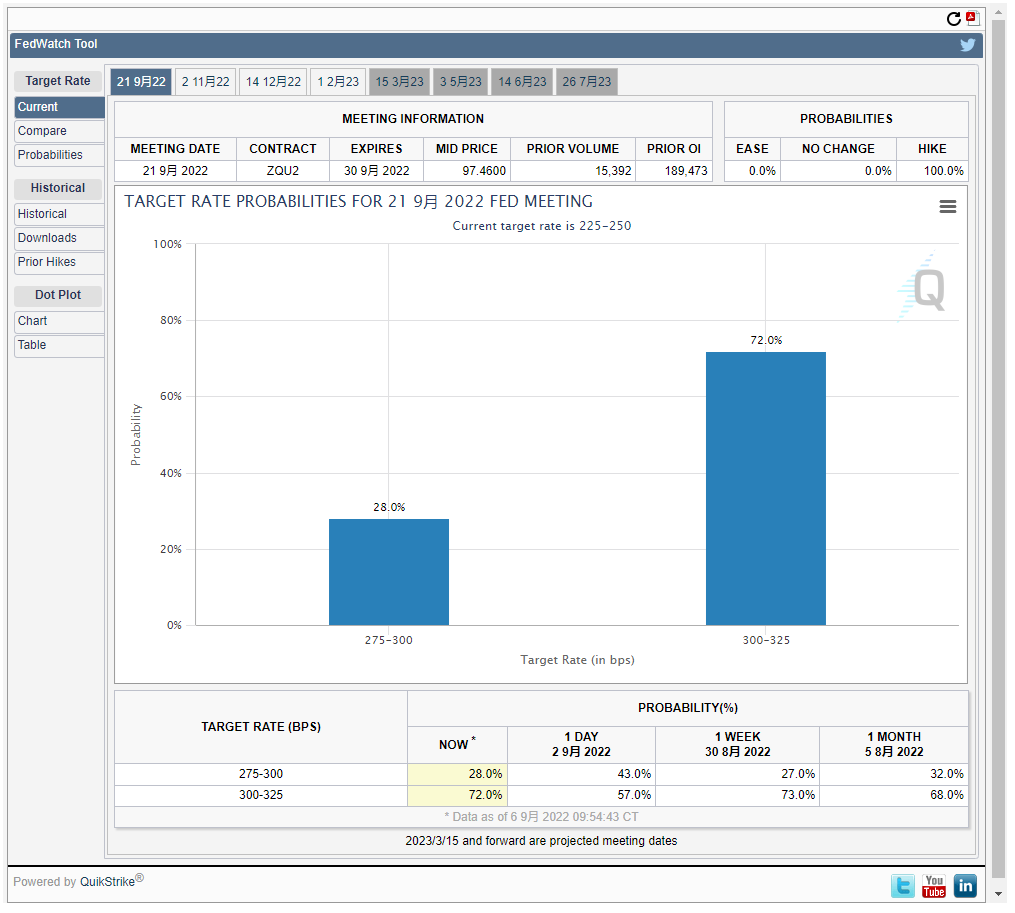

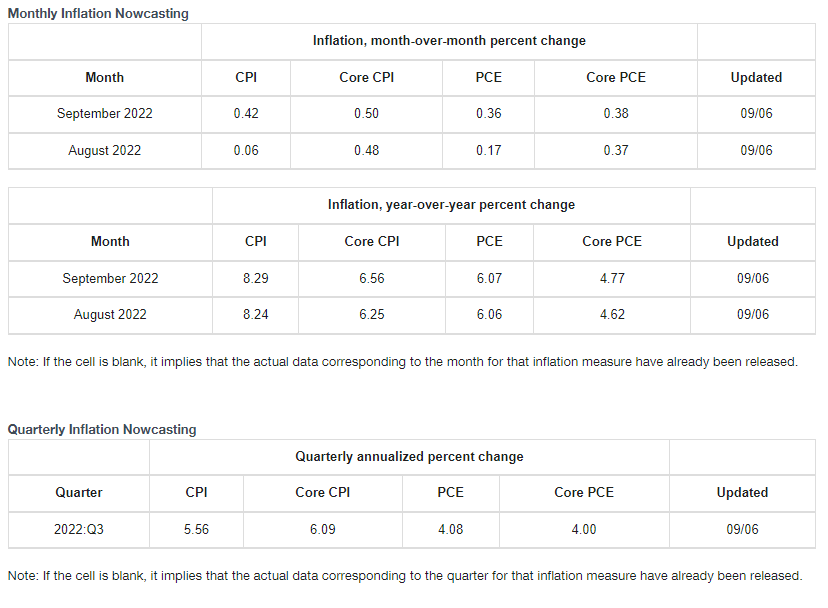

這裏的短期重點就是集中在九月的美聯儲加息上,雖然目前預測中美聯儲加息75個基點的概率達到了72%,但最終讓美聯儲選擇的原因還是要看CPI的數據,當然除了八月份的CPI以外,不得不做出對九月份CPI的預估,尤其是美國和歐洲都遇到了能源上的危機,油價和天然氣的價格都是讓通脹無法喘息的原因。

尤其是從目前來看,九月的油價對比八月不但沒有下跌,反而第一周還是處於上漲的階段,這就意味著如果九月的CPI想要繼續下降,從油價來說就要有更大幅度的跌幅,否則即便是八月的CPI降下來了,但是在九月CPI反而會反彈的情況下,美聯儲依然會做出加息75個基點的可能,這才是最大的麻煩。

稍微好些的情況是,從今天的數據來看,兩油的價格都在經濟衰退的預期下再一次開始了下跌的趨勢,尤其是WTI目前已經跌到了2022年以來的最低值,而布倫特油也達到了近半年的最低價格,如果按照這個趨勢繼續的話抹平首周的漲幅並不是沒有可能,畢竟從現在的趨勢來看,油價才是現階段抗通脹的主力之一。

但畢竟這些都是預期,在9月13日公布八月CPI的數據前,整個的宏觀情緒還是不會太大的變化,即便是出現了今天淩晨零點納指的下跌,帶動了BTC和ETH的雙雙走低,但從整體的波動率來看,未必算是行情的轉換,畢竟並沒有出現改變宏觀層面的趨勢,甚至是對歐美致命的能源危機中天然氣的期貨價格都在下跌。

我也很清楚小夥伴們會更加的關註BTC和ETH的漲跌,尤其是這次的下跌對情緒上的打擊很重,已經很久沒有出現在亞洲時間跟跌的情況今天也出現了,這也說明了恐慌的情緒已經開始滋生,很多投資者已經開始懷疑是否是目前宏觀情緒上發生了較大的利空事件,但說實話雖然有利空,但博弈的重點依然在加息上。

尤其是現在BTC和ETH的走勢更多的時候還是受到納指的影響,而納指期貨最近也是因為不斷能源危機和預期經濟的下跌而出現下行的狀況。而且如果把時間拉長並且切換到小時的數據,可以清楚的看到,從8月26日開始確實出現過多次納指期貨在淩晨一點開始領跌的情況,有興趣可以自己在tradingview對比一下。

另外很多小夥伴也認為這次BTC和ETH的下跌是莊家的砸盤或者是ETH的受益者跑路砸盤,各種說法都有。但實際上如果我們重合了納指期貨和BTC及ETH的小時級別的走勢來看,可以明顯的發現,納指是帶動BTC和ETH下跌的主要原因,而BTC和納指期貨在下跌時的走勢是高度重合的(黃色的線條)。

因此,在宏觀層面雖然不能排除這是一場有預謀的拋盤行為,但是可以看出這是帶有聯動性的,也就是說確實有可能是某多棲(多布局)的投資者(機構)忍耐不住持續震蕩下行的壓力而選擇砸盤離場,而並不能判斷是單一的幣市主力進行所謂的誘多收割或者誘空爆多等行為。而且對於納指和幣市的損失並不是很大。

更多的只是因為在幣市情緒上的發酵,畢竟在當前的價格震蕩的時間太久了,積累在19,000美金至20,000美金的BTC已經太多了,當出現情緒恐慌的時候確實是會放大情緒的效應。但是從整體的宏觀情況來看,博弈並沒有完成,九月份的結果還沒有出現,所以整體的宏觀情緒並未發生本質上的變化。

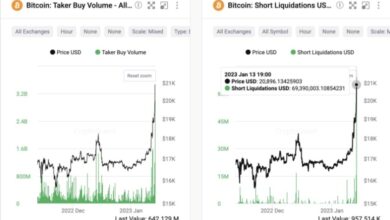

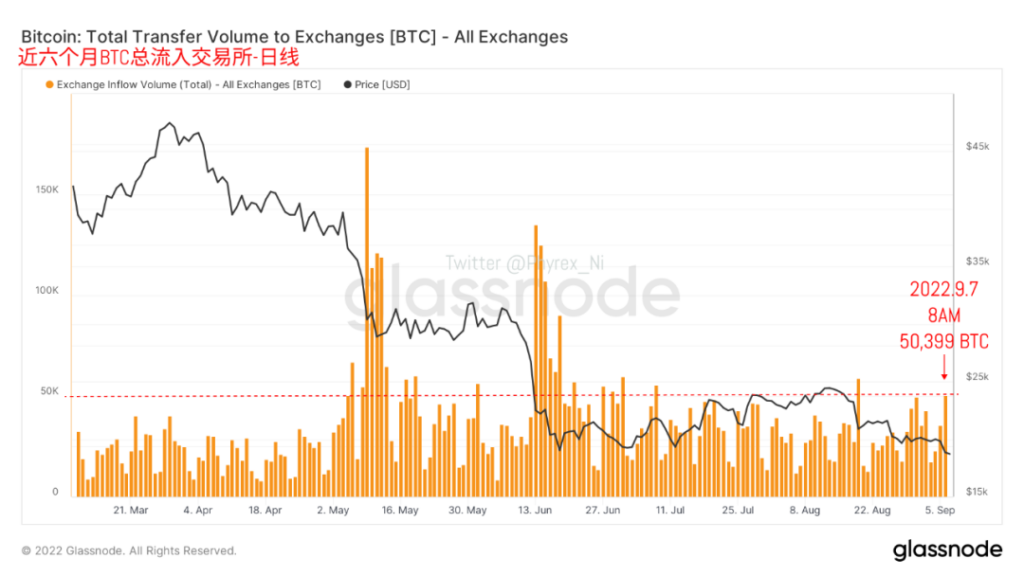

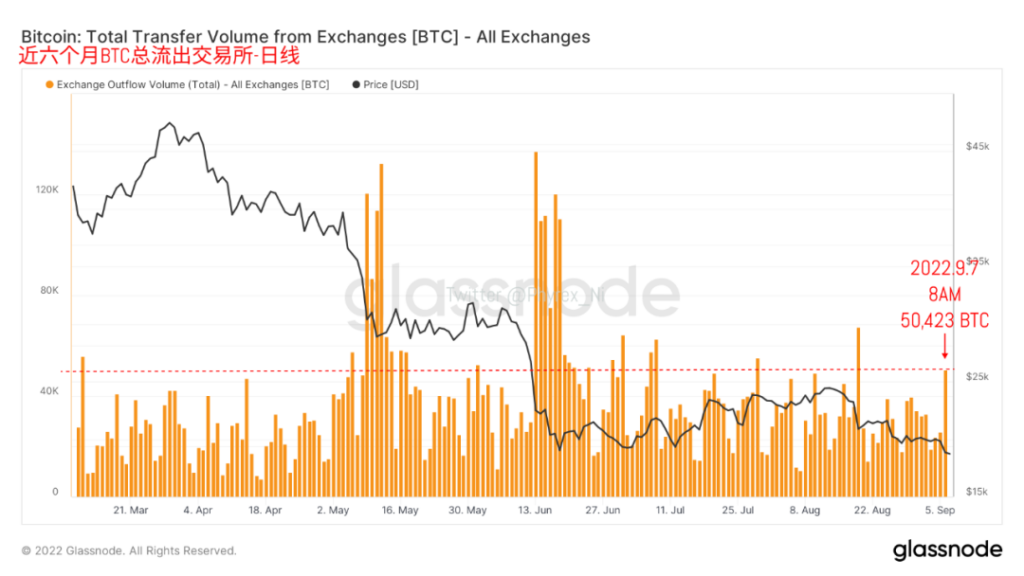

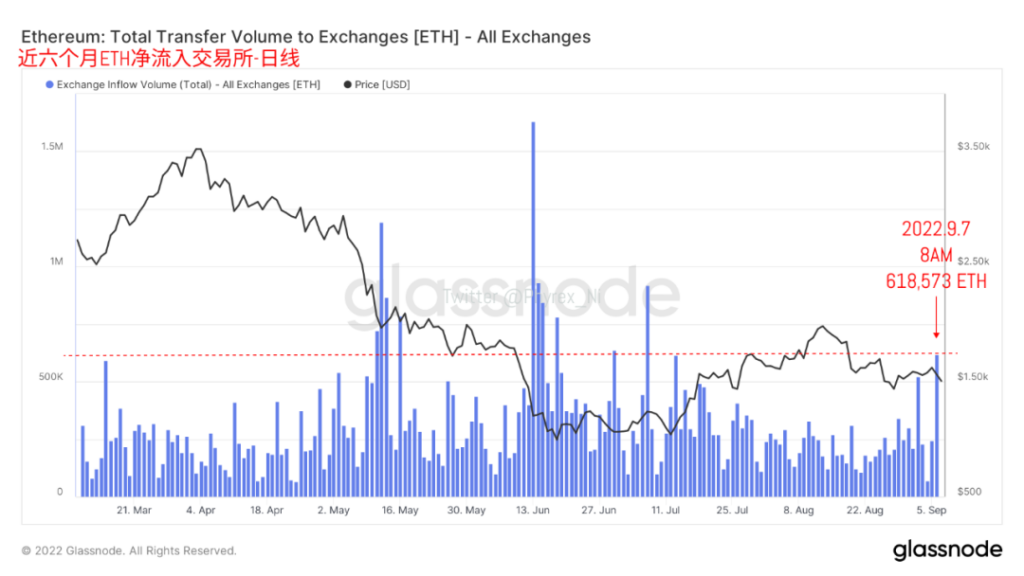

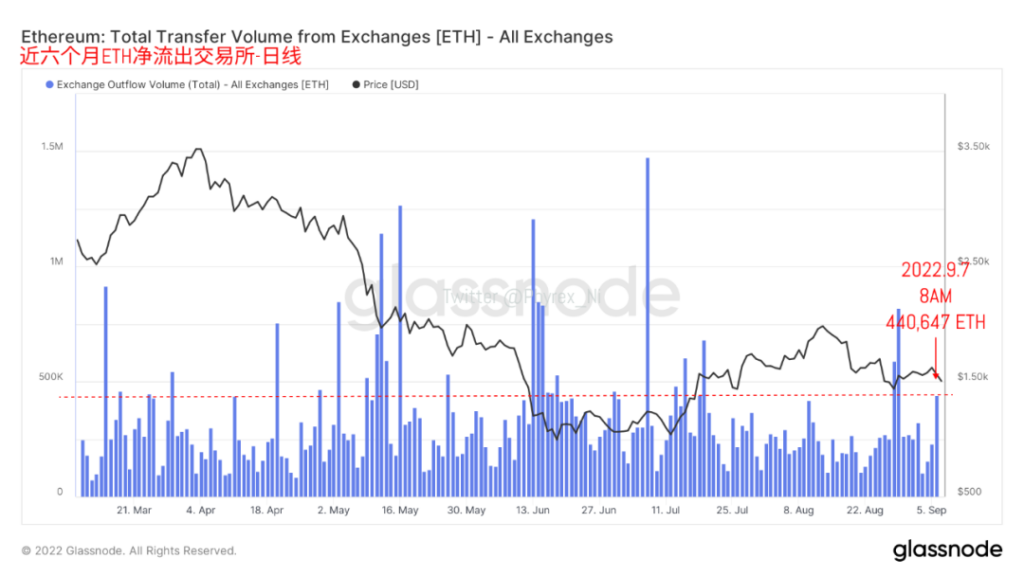

而從目前BTC和ETH的轉移到交易所的拋壓以及從交易所轉出提現的數據來看,雖然雙雙都出現了拋壓大增的情況,但是購買情緒卻完全不同,BTC在價格擊穿了19,000美金後,購買力大增。已經覆蓋了完整的拋壓,交易所的存量也在降低。而ETH因價格依然在1,500美金上方所以購買的情緒不高,交易所存量大增。

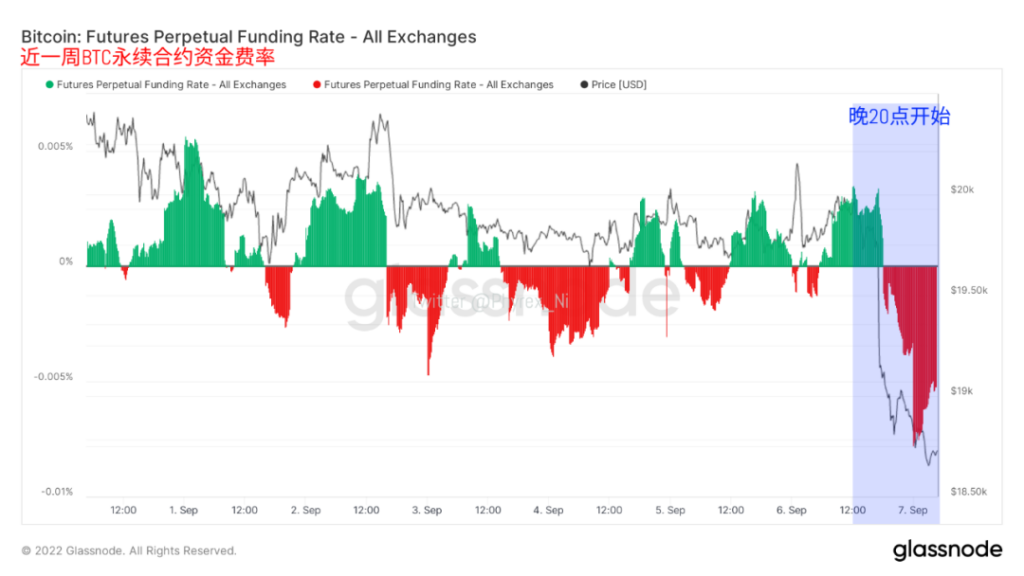

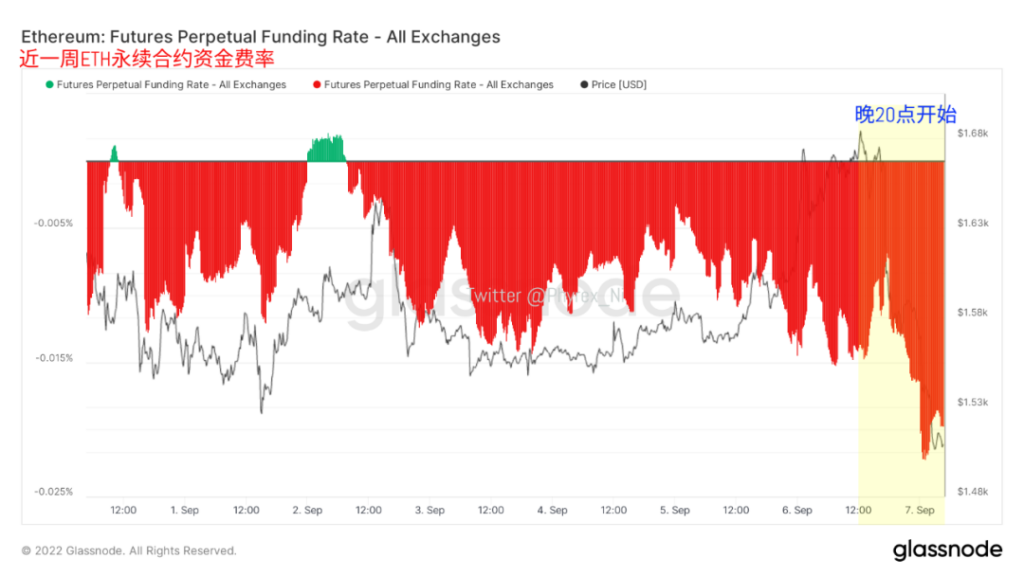

在情緒面上雖然納指期貨在盤前已經出現了止跌盤整的可能,但是BTC和ETH的投資者仍然處於大面積的看空情緒,尤其是ETH目前已經是周內最強烈最大面積的看空趨勢了,而BTC雖然在淩晨也是出現了周末最高級別的看空,但隨著價格的平穩反而出現了減緩全方位看空的趨勢。

我之前對九月十月和十一月的美聯儲加息和風險市場的走勢在Space有過分析。今天正好借這個機會,把分析落實在文字上。以下僅是對美聯儲可能做出反應的分析,並不能作為投資的引導,切記。

首先,我們將美國的中期大選作為分界線,將時間劃分為中期大選前,也就是九月和十月,以及中期大選後,也就是十一月以後,這兩個時間段。然後將美聯儲在八月以後可能會做出的反應分成三種可能,對應風險市場(包含幣市)的利空(下跌),震蕩(持平)和利好(上漲)這三個方向的走勢。

第一種,如果按照目前預測,CPI處於緩慢下跌情況,而美聯儲選擇了在九月加息75個基點,同時為了對抗高額的通脹將2022年的終端利率調整到4%(3.75%),這就意味著九月和十月將會面臨較大的下行壓力,經濟派的「通脹見頂,美聯儲轉向」的言論宣告失敗,風險市場將會迎來新的一波低谷,甚至有可能會突破前低。

而十一月和十二月也會分別加息50個基點和25個基點,在配合美國的中期大選,只要美聯儲放出風聲通脹已經得到抑製,考慮開始減緩加息的風聲,那麽十一月的風險市場雖然也是處於較高的加息預期,但面對即將到來的轉向,依然會做出抄底的舉動,這樣在中期大選前美股很有可能會出現觸底反彈的趨勢。

第二種,如果美聯儲選擇在九月加息50個基點,並且出於對抗通脹的原因選擇將終端利率提升到4%(3.75%),那麽市場會因為加息的縮減而認為是經濟派的勝利,但十一月很有可能會面對再一次加息50個基點,雖然對於九月和十月來說,即便不是最好的情況,但也確實是刺激了美股的上漲可能。

但對於疲軟的十一月,再一次加息50個基點,經濟派只能通過炒作接下來的加息縮減而獲得股市的反饋,但這對於中期大選來說,緩慢增漲甚至是有可能微幅下跌(震蕩)的美股,未必是民主黨想要看到的,畢竟從歷史來看,每屆中期大選的時候美股都是上漲的,如果這次變成下跌,那民主黨就真不好過了。

而第二種還有一種可能的變化,就是美聯儲雖然在九月份選擇加息75個基點,但並沒有對終端利率提出調整,雖然也是利空,但是在經濟派的解讀下不難認為是美聯儲最後一次大幅度的加息,並且在這之後會選擇轉向。這就類似於六月的CPI雖然是近40年最高,但是在拜登的解讀下反而出現美股上漲的情況。

第三種,如果美聯儲選擇在九月份加息50個基點,並且並不去調整終端利率,維持在3.5%的預期。那麽對於經濟派來說,基本上就鎖定了勝局,九月份開始縮減加息,而十一月則會開啟第二輪的加息縮減,而即便十一月加息最後的50個基點,也可以炒作十二月開始停止加息,都是刺激美股的方式。

而且第三種對於美國的中期大選來說,雖然股市上漲的力度不會非常的強大,但是出於對經濟復蘇的預期,以及開始炒作2023年停止加息的可能,都會對美國的中期大選營造出市場欣欣向榮的局面。而且從九月份就開始出現的市場回暖也有利於民主黨的顏面,畢竟「劫富濟貧法」就是民主黨從八月就開始的布局。

而至於這三種以外的可能,並不能說沒有,只是當前的局面來看,除非是通脹真的不受控製的大幅上漲,否則美聯儲的選擇大體都會在這個框架之內。因此我們也可以清楚的從宏觀層面看到九月份美聯儲的選擇對於2022年剩下的最後一個季度以及美國的中期大選有多麽的重要,而幣市只是這場博弈中的附屬品。