投資者就是這麽任性,可能前一秒還在罵美聯儲是個只會加息的混蛋,後一秒就會為只會加息的美聯儲而歡呼。昨天可能是整個風險市場自去年年底以來的第一個轉折點,而且看納指期貨的帶動下BTC和ETH價格的上升就能明顯的感覺到,前一秒鐘還是幾乎要跌破低點,後一秒鐘就出現直線拉升。

首先是因為收購推特所可能導致的裁員以及Snap的財報下跌導致了納指期貨盤前的大幅下降,而且最近兩天市場中也充斥著美聯儲官員連番的鷹派發言,甚至是鷹王布拉德都希望將2023年的加息都提前到2022年,市場都被籠罩在美聯儲可能會突破125基點的預期中,整體的終端利率預期也達到了最高的5%。

Twitter @Phyrex_Ni

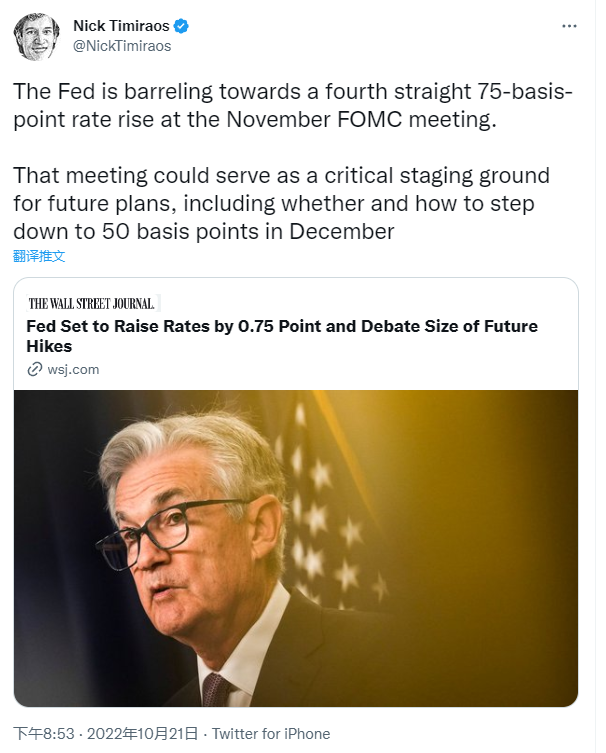

而就在昨天淩晨還在放言美聯儲不會對風險市場負責和妥協的時候,在昨天美股開盤前作為美聯儲喉舌的Nick發布了包含四篇內容在內的推文,重點的意思就是美聯儲對於當前美國的經濟情況已經有所耳聞,市場的走衰並不是美聯儲願意看到的,而且確實在美聯儲內部有爭執的情況,並且預期給市場帶來了極大的痛苦。

所以美聯儲已經有了第一個最終的定調,就是11月只會加息75個基點。雖然在今年七月的時候鮑威爾也發出過類似的言論,說美聯儲絕對不會考慮加息75,而是會延續加息50個基點,但是當六月份的CPI出現的時候,鮑威爾而美聯儲還是選擇了加息75,並且延續到現在。不過從這次來看,距離11月加息還有10天的時間。

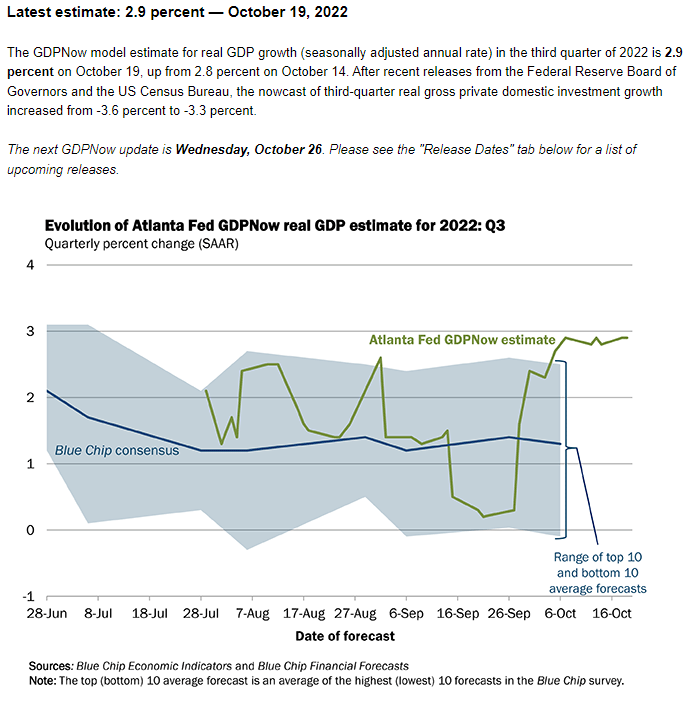

這10天中只會出現PCE和第三季度的GDP這兩個最為重要的數據,雖然PCE上漲的可能性很高,但並不會高到足以改變美聯儲對於11月加息決策的程度,而GDP預期已經到了2.9%,雖然對於市場來說GDP的好數據就是壞數據,但是考慮到美國前兩個季度的跌幅,第三季度的2.9%基本也就是抹平,算不上經濟大幅增漲。

因此也不會對於美聯儲的加息抉擇而產生動搖。更加重要的10月非農數據和10月CPI數據都是在11月3日的加息以後了,更加不會有任何的影響。所以Nick的這段發言是符合市場預期的,這句話也並不會對市場造成利好的情緒。而接下來的一句話才是改變風險市場走勢的重點,就是美聯儲考慮在下一次議息會議中的變化。

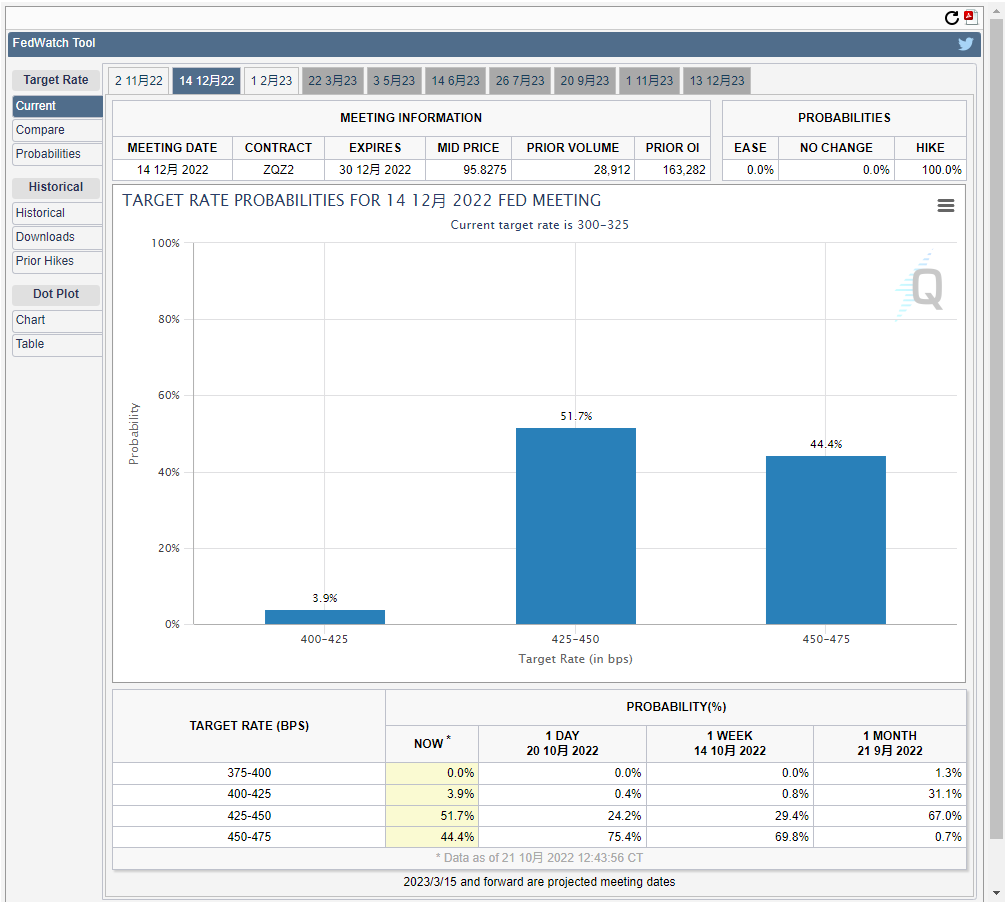

經過最近一段時間美聯儲的鷹派發言,以及對於十月份通脹繼續上升的預期,評論員普遍都在認為美聯儲12月份的加息更大可能會是選擇75個基點,甚至不排除一次加息100個基點,也正是因為這樣的預期,所以對風險市場最近的情緒有很大的打擊,甚至使得美元指數長期徘徊在113的上方。加息75的概率一度超過70%。

而在Nick今天的推文中則顯示出,美聯儲會在接下來11月的議息會議中套牢12月加息的範圍,並且很有可能「減少加息」到50個基點,也就是說確實在這之前美聯儲內部有較大的聲音是在12月繼續加息在75個基點,這也是美聯儲官員一直在表態2023年初的終端利率可能會達到4.75%(75+75)的原因。

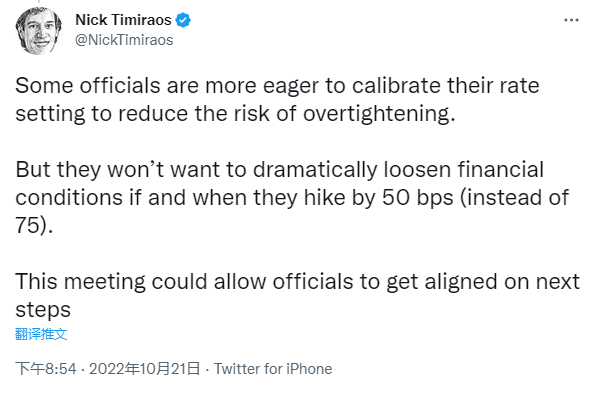

但這次已經代表了美聯儲會考慮是不是12月繼續第五次加息75個基點會太多了,而發生這種考慮的因素很多,可以包括國際央行的壓力,美國夥伴國的壓力,美國財務部的壓力,美國經濟衰退的壓力,美國失業上升的壓力,美債的壓力,美國風險市場的壓力,甚至是美國中期大選的壓力,但唯獨沒有考慮通脹的壓力。

並且在Nick的第二段推文中表達了確實有一些美聯儲的官員因為擔心過度的緊縮可能會對美國的經濟造成太大的影響,並且認為在12月加息50個基點而不是75個基點,一方面並不會過多的減弱加息對通脹的影響,另一方面中位數的加息並不會讓市場重新變換寬松的金融環境,但這並沒有得到最的確定,依然是討論狀態。

甚至是第四段推文都在為可以加息50個基點而辯解,甚至還引用了哈弗大學教授Jason Furman的言論,來證明加息50個基點並不會破環美聯儲對通脹的預判。而更重要的是Nick發出的第三段推文,並且引用了牛津經濟學院美國金融市場首席經濟學家Kathy Bostjancic所說的,「股市需要美聯儲的支持」。

按照鮑威爾自己在傑克遜霍爾央行年會上說的,當前美聯儲所需要做的唯一的一件事情就是抵抗住壓力而通過加息來緩解未必見頂的通脹,所以這次的「減息」雖然給風險市場帶來了喘息的機會,甚至如果12月加息50個基點的話,目前的風險市場就是階段性的底部,隨著2022年加息的結束,2023年的加息屈指可數。

很有可能最終的聯邦基金利率會設定在4.75%至5%左右,也就意味著2023年最多再加息兩個25基點,因此這條推文的發布後隨著風險市場上漲的同時,CME對於美聯儲12月加息的預測已經是50個基點占據上風,甚至出現了只加息25個基點的預期,而且加息75個基點的預期已經降低到低於45%。

但實際上是相當於美聯儲又一次的做出了打臉的行為,從目前的數據中可以輕易的得知,10月還有9天就會過去,而當前的油價不但沒有低於九月的均值,反而在大概八月的均值左右,之前我們也說過油價每下跌10美元,大概能對CPI貢獻0.4%的減值,而八月的油價均值要高於九月大概7至8美金左右。

而九月的CPI僅低於八月0.1%,所以在能源上很大的可能不但不能為十月的CPI提供減值,甚至會出現增值的可能。而且因為房價依然高於疫情之前,而且下跌的價格並沒有傳導到房租上,租金同比繼續有3%的提升,因此房屋項對於CPI的貢獻即便低於9月份,也差距不會很大。接下來就是食品的價格,幾乎就沒有降低。

因為地緣沖突導致烏克蘭的糧食依然不能大量供應,以及美國本土遭遇到的自然災害,都提高了糧食的成本,問問美國當地的小夥伴就知道,食品的價格依然處於高位,因此對CPI減持的貢獻也非常有限。剩下的服務業就更是重災區,從數據來看,崗位缺失仍然很嚴重,而且工資也是處於上升的狀態。

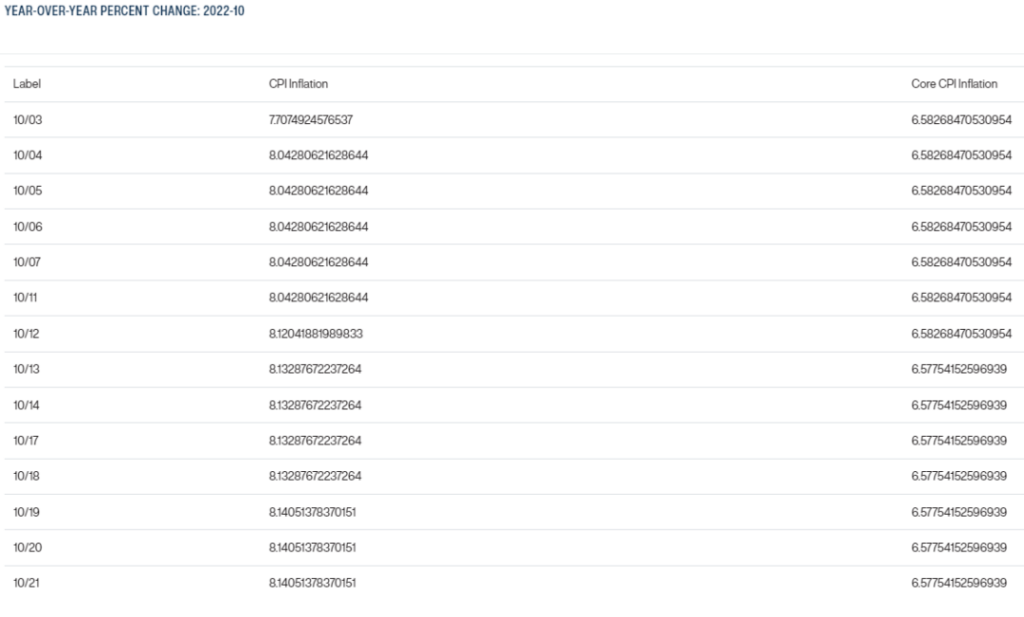

導致了成本繼續高居不下。所以從種種跡象來看,十月的CPI數據不論是廣義CPI還是核心CPI都有超過九月的可能,甚至不排除超過六月最高9.1%的可能。也正因為如此,所以美聯儲並沒有明確12月份就一定會加息50個基點,而是會將加息50個基點納入考慮之中,而且11月3日的時候基本也可以推測出10月的CPI數據了。

而且我們也知道,一般美聯儲的預測和最終值得差距廣義CPI不會超過+-0.3%,而核心CPI的差距更是在+-0.2%,已經算是很接近了。所以確實可以在議息會議中給出初步的點陣圖,來決定12月的加息幅度,但就像是七月一樣,這並不是最終的結果,中間還間隔了10月的非農和失業數據(11月4日)。

10月的CPI數據(11月10日),10月的PCE數據(12月1日),11月的非農和失業率的數據(12月2日)以及11月的CPI數據(12月13日)後才輪到12月的議息會議(12月15日),從時間中可以發現在12月加息前會有兩輪的CPI和失業數據供美聯儲參考,而相對來說,11月的數據更加的重要一些。

在昨天的視頻中我也說過了,在11月的議息會議中10月份因為CPI的因為還沒有出現,所以更多的還是預測值,如果預測CPI可能會繼續升高,甚至高於9.1%,那麽美聯儲大概率還是會維持12月加息75個基點的決定,而如果預測CPI確實又再降低,哪怕只降低了0.1%都會有可能會更加的偏向於加息50個基點。

但不論公布的「預期」12月加息範圍是多少,美聯儲大概率都不會咬死這個數值,畢竟接下來還有兩次選擇的機會,尤其是11月的CPI數據會比10份的更加重要,即便是10月通脹處於反升的狀態,但只要11月能降下來,美聯儲依然會選擇加息50個基點。另外一種可能就是美聯儲僅僅是對於民主黨中期大選的妥協。

在11月的議息會議後點陣圖中宣布12月可能會選擇加息50個基點,那麽對於馬上就要中期大選的民主黨來說肯定是利好的舉措,畢竟風險市場必然會出現上揚的狀態,再怎麽說也是美聯儲再2022年的最後一次加息,也是第一次減弱加息,情緒疊加下雖然未必會出現反轉,但博一個反彈的情緒問題還是不大的。

在釋放儲備石油而降低油價,並且風險市場好轉的加持下,民主黨很有可能會逆轉目前的劣勢。但這並不是沒有代價的,如果美聯儲只是為了迎合民主黨的大選,那麽12月真正的加息未必只會是50個基點,因為經濟的向好必然會繼續促進就業,繼續增加生產成本,民眾手中的股票升值了,也會進一步的刺激購買力。

而結果就是通脹在2023年可能會更加的頑固,而美聯儲在擺脫了民主黨的牽製下只會繼續回復大力加息。而剛剛有起色的風險市場只會遇到更大的打擊。當然這種情況發生的可能性並不大,但並不代表沒有這種可能,權當是當作陰謀論來聽就可以了。具體還是要看10月和11月的CPI數據來判斷。

一晃又到推文最大的上限,就不說BTC和ETH的鏈上數據了,畢竟現在的幣市還是跟隨著納指期貨的波動。但總的來說,目前在Nick的推文後風險市場必然會迎來小幅度的反彈,尤其是下周開始就是美聯儲的靜默期了,而截至到美股的閉盤納指期貨也實現了高開高走。所以幣市周末雖然缺乏流動性,但仍不會太差。