有句俗話說的是福無雙至,禍不單行。本想過一個輕松寫意的周末但沒想到一直在周末休息的美國人,尤其是美聯儲的喉舌Nick在周末的兩天還在工作,周六晚上就已經連發了三篇推文來闡述ECI和核心PCE可能會對美聯儲12月加息的影響,話裏話外的內容都圍繞著一個,目前美國人的工資已經進入了「死亡螺旋」的狀態。

Twitter @Phyrex_Ni

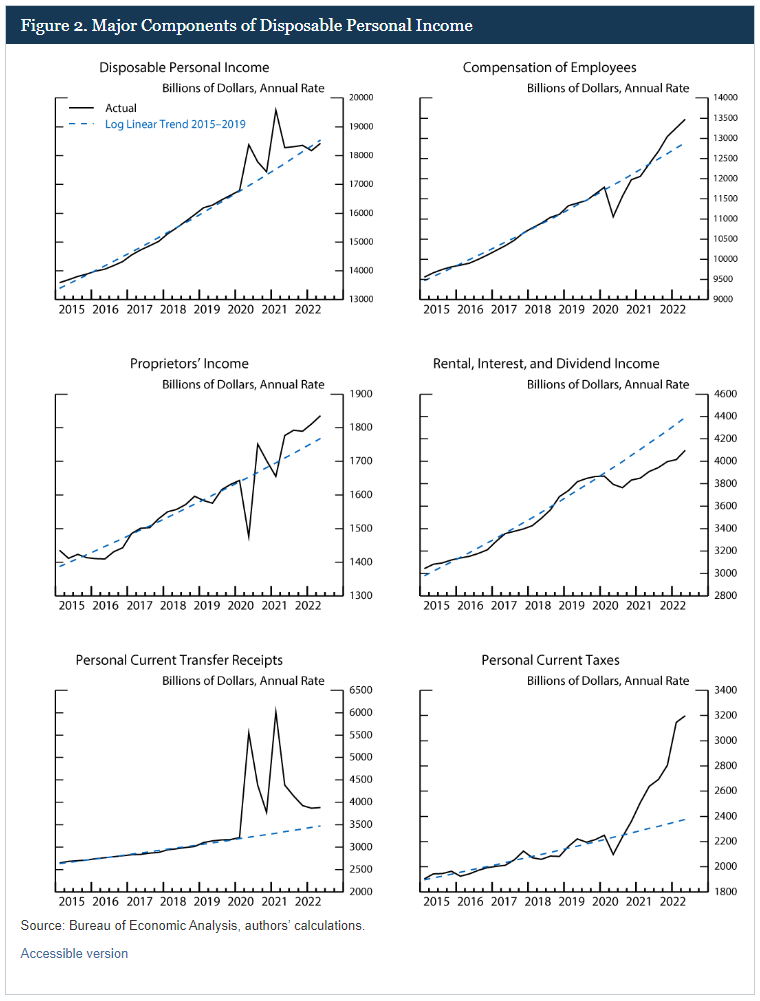

這意思很簡單,都知道目前美國的通脹當前還是挺好的,自從2022年2月達到7.9%的通脹率以來,經過了七個月五次加息總計300個基點後,廣義CPI來到了8.2%,而核心CPI更是創造了美國近40年的新高。主要的原因也不贅述了,周日的推文已經闡述的很詳細了。而目前對於美聯儲來說能夠降低通脹的只能靠購買力減弱。

而減弱購買力就是要提高貸款利率(已經實現),提升民眾的失業率(尚未實現),抑製經濟的發展(正在實現),促使民眾手中的資產貶值(已經實現)以及減少資金獲得的渠道和數量(尚未實現),通過這五個方面最終來降低美國人的消費欲望。套用這五點就可以發現為什麽美聯儲這麽著急。

雖然通過加息確實已經提高的了貸款利率,使得很多企業的融資難度大幅上升,尤其是拜登政府新的抗通脹法案更是加重了對高凈值的企業和個人征收收稅,可以看到企業的業績確實不好,就連Meta和Microsoft這種大型的科技股龍頭企業都在裁員了,這本應該是整個抗通脹環節裏最重要的一環。

大企業都裁員了小企業肯定也活不下去,接下去就應該是大量的中小型企業的破產或者減產,不得不進一步裁員,來減少企業的成本,而本裁撤的員工短時間只能去做兼職或者降薪維持生計,因為市場的萎縮必然會造成股市的震蕩,業績出現下滑,大量的股票開始下跌,造成大量的美國白領手中的資產大幅貶值。

一方面工資沒有著落不得不降薪或者去打零工,另一個方面投資的資產又在縮水,必然會影響美國人的購買力,尤其是現在食品,能源和房租價格的高漲,都說保暖才能思淫欲,掙紮在溫飽階段的美國人必然會出現消費降級的情況,這樣也會使廉價的商品受到追捧,高收益的企業進一步虧損。必須尋找降低成本的方案。

這樣就可以從需求端去倒逼生產廠商再去倒逼供應端進行成本和原材料的下降,而通脹自然也就會下降了。可惜的是事與願違,雖然企業的裁員確實開始了,但因為仍有大量勞動崗位的缺失,以及人力成本的費用高居不下,所以雖然辛苦一些,但仍然能維持一定的生活水準,而且購買力並沒有明顯的下降。

導致確實有不少的企業營收雖然沒有提升,但是凈利潤卻不低,所以不但沒有降價的需求反而為了留住員工還依然采用加薪的刺激方案。而員工手中的可支配收入增加了,所以消費也並沒有出現收緊,甚至還有余力去投資風險市場,這也導致了美元指數雖然上升,但美債的收益率卻不不斷提升,帶動了流動性的匱乏。

所以就出現了工資增漲和通脹上升的死亡螺旋,一個方面工資繼續上漲,拿上漲的工資支付升高的物價,一方面因為物價的上升導致利潤增加後發給用工的工資也越高,形成了螺旋上升的局面,這也就是讓美聯儲最為頭疼的地方。所以分析後可以直觀的發現,根源還是在在於就業的旺盛,也就是非農數據的正向發展。

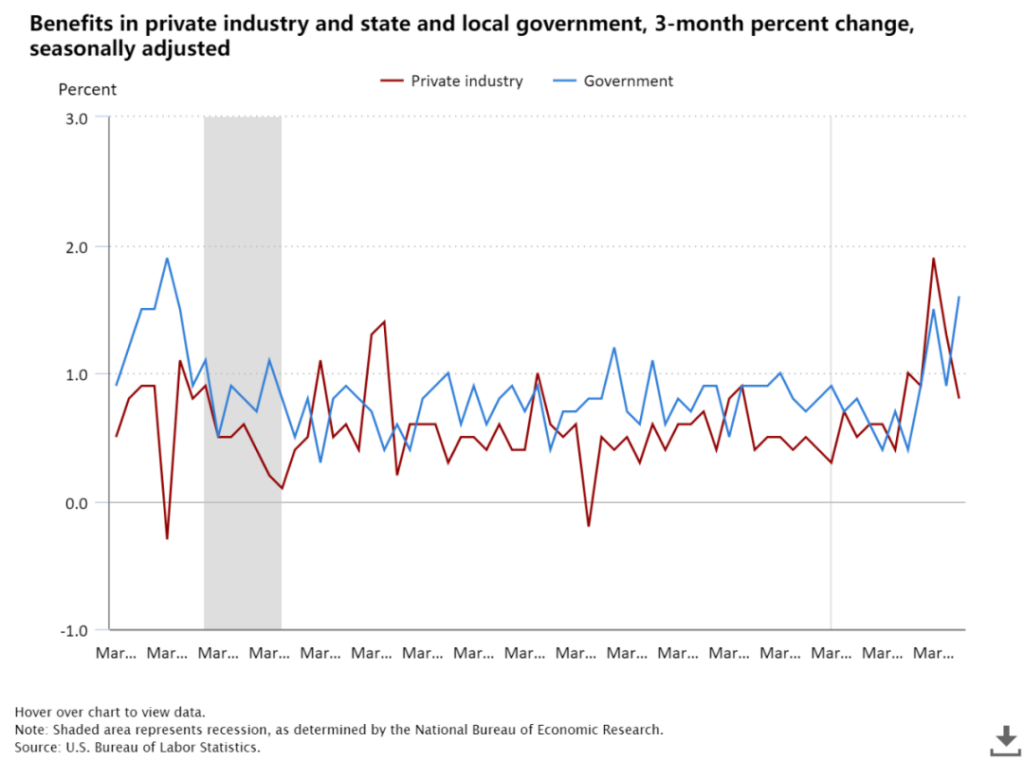

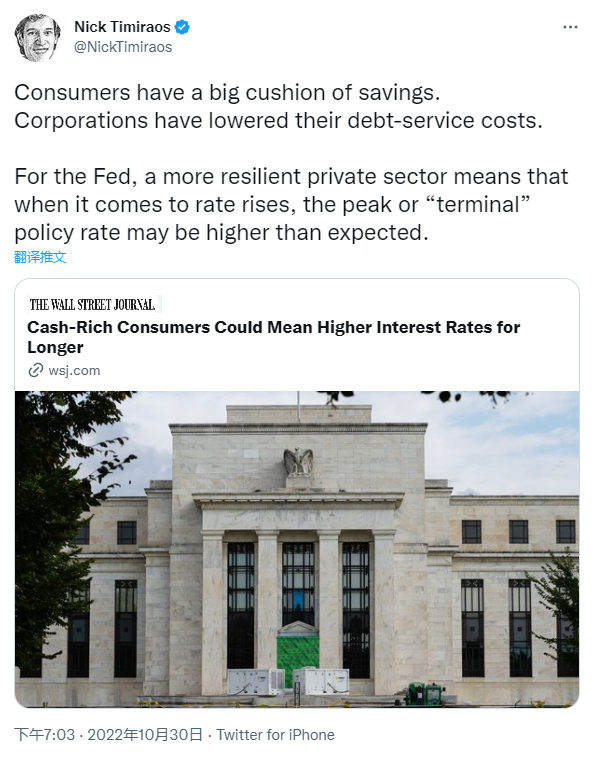

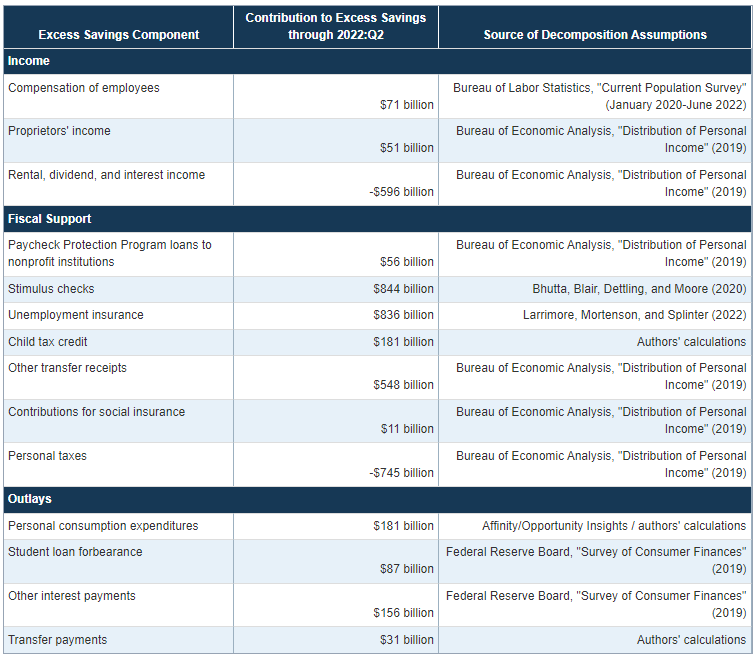

導致的結果就是用工成本增加。前邊介紹完用工死亡螺旋後就可以回歸今天主線看看周日Nick的發言。首先第一條推文引用的並不是最新的數據,內容說的是消費者有較強的存款儲蓄,而且企業降低了償還債務的成本。所以美聯儲可以更少的去顧及加息可能會帶來的負面影響,而選擇提升終端利率或者單次加息的額度。

說人話就是「你們既然都有存糧,那我讓經濟再差點也沒事」,這句話一出,即本上就是否定了21號Nick推文中說美聯儲開始考慮減弱加息額度的說法,而有點打臉的是,Nick引用的這篇新聞的出處就是美聯儲在21號發布的「新冠病毒期間的超額儲蓄」,也就是說在發布的當天Nick並沒有對這篇文章做出任何的解釋。

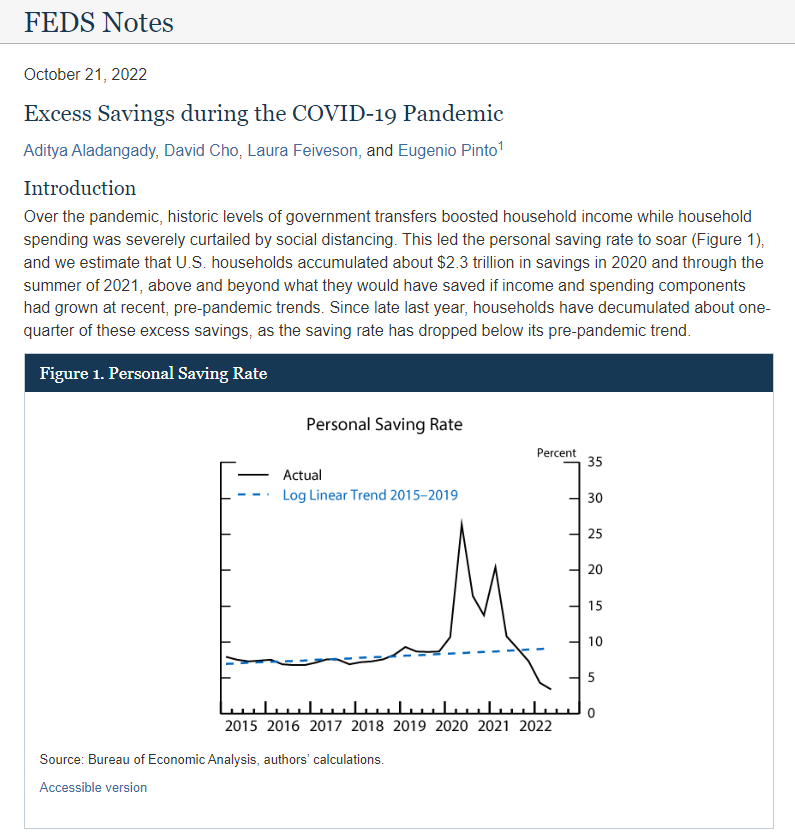

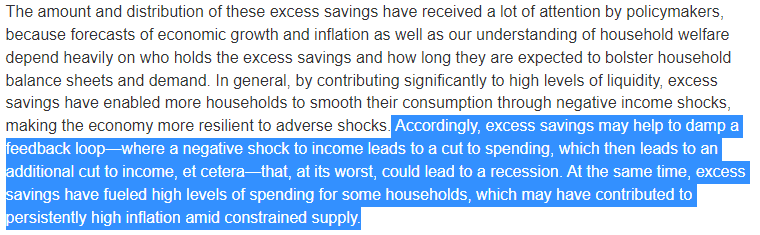

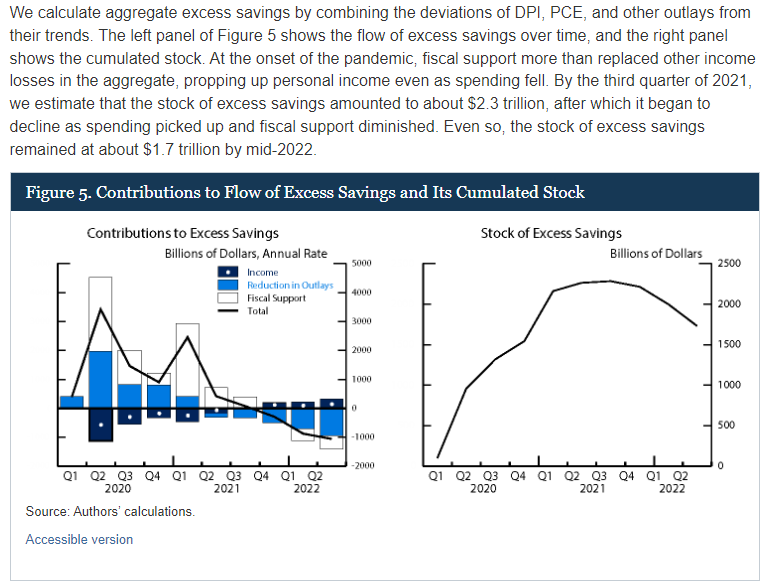

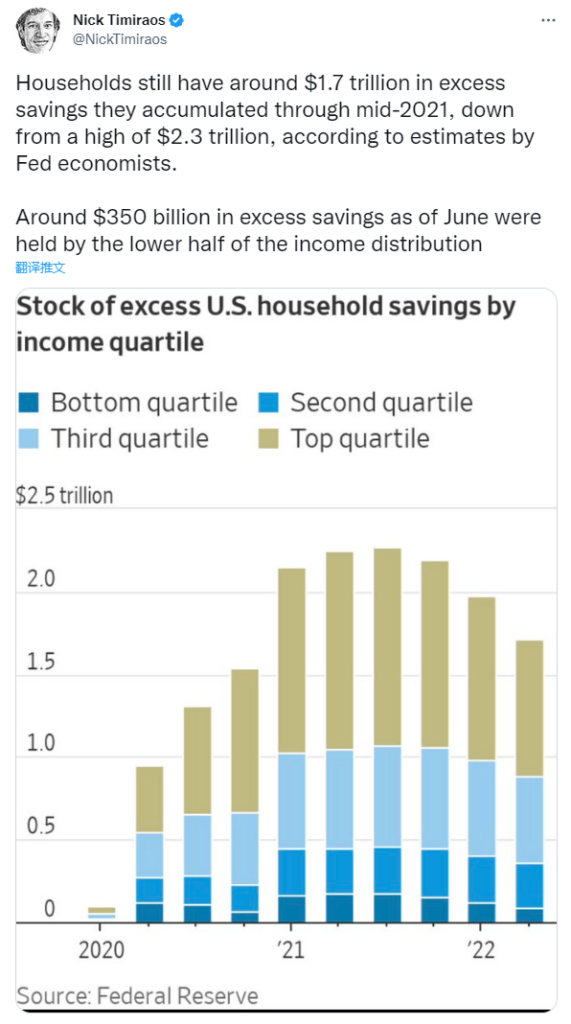

這篇文章的主要內容講的是,在新冠疫情的期間因為政府的放水,以及人們減少外出和交互使得家庭支出出現了嚴重的縮減,從而導致了個人儲蓄率的上升,經過計算大概可以得出從2020年到2021年的夏天已經累計了2.3萬億美金的儲蓄,這比疫情之前增加了25%的超額儲蓄,而這些超額儲蓄就是幫助人們在物價上漲下。

依然能支付賬單的主要原因,換句話來說,就是過度的儲蓄會讓美聯儲希望降低物質需求的工作受到阻礙,從而增加通貨膨脹的可能,進一步有可能引發經濟衰退。說人話就是,「你們存的錢太多了,不符合我們的預期,就是因為你們太多的存款才導致你們依然能買買買,推高了物價。從而帶來經濟衰退」。

但有趣的是,這樣一篇新聞並沒有受到廣泛的關註,甚至美聯儲自己都沒有大肆地渲染,Nick也在21日和22日都沒有轉發這篇新聞,想來是一方面21號正處於風險市場大幅下跌的情況,而且美聯儲也受到了加倍的來自於政治方面的壓力,所以根本不願意去過度的釋放這條可能會讓市場更加惡化的新聞。

反而在21日和22日連續兩天都傳達出美聯儲要考慮在12月降低加息的言論。你要說Nick沒有關註這篇文章或者說美聯儲並不知道這篇文章的內容是完全不可能的,畢竟這篇文章就出自於美聯儲之手,而美聯儲發布這篇文章的主要用以也是想告訴市場,「你們別哭窮,我知道你們都有錢」。

畢竟全篇閱讀後就能明顯的感覺到,隨著DPI(個人可支配收入)和PCE(個人消費)的同步上漲,必然是進入到了用工成本螺旋上升的階段,那麽美聯儲與之對應的只有更加強勢的進行加息,從而迫使用戶更快或更慢的消耗超額存款,從而降低個人消費。那麽別說減緩加息了,就是終端利率繼續增加都是正常的。

那麽就會有小夥伴問,是不是因為數據已經過期了,這畢竟是截止到2021年夏天的數據,那麽會不會是因為2022年的數據已經有所好轉,所以美聯儲更多的想要把它作為一項功績來表現。其實這麽說也沒錯,確實截止到2022年年中,用戶的超額存款已經從2.3萬億美金減少到了1.7萬億美金左右,但這點減少量杯水車薪。

甚至是低收入家庭仍然保持著3,500億美金的超額儲蓄。這也是Nick的第二篇推文,從這篇推文中就可以看到火藥的氣味加重了,就是說目前連美國的窮人都有大量的存款來抵禦目前的通脹,並且可以繼續在高通脹的情況下保持較為正常的消費,也就是說美聯儲限製了7個月後,沒有成效的原因之一就是窮人的存款太多。

這不是明擺著再打民主黨的臉,畢竟目前民主黨現在走的路線就是拉攏中低收入的選票,而支持美聯儲的原因也是為了給中低收入的美國人減少負擔,但結果,這些中低收入者反而會成為美聯儲打擊的對象之一,這就已經不在是失業率會否提升的問題了,而是赤裸裸的打算從美國民眾的底層開始抑製。

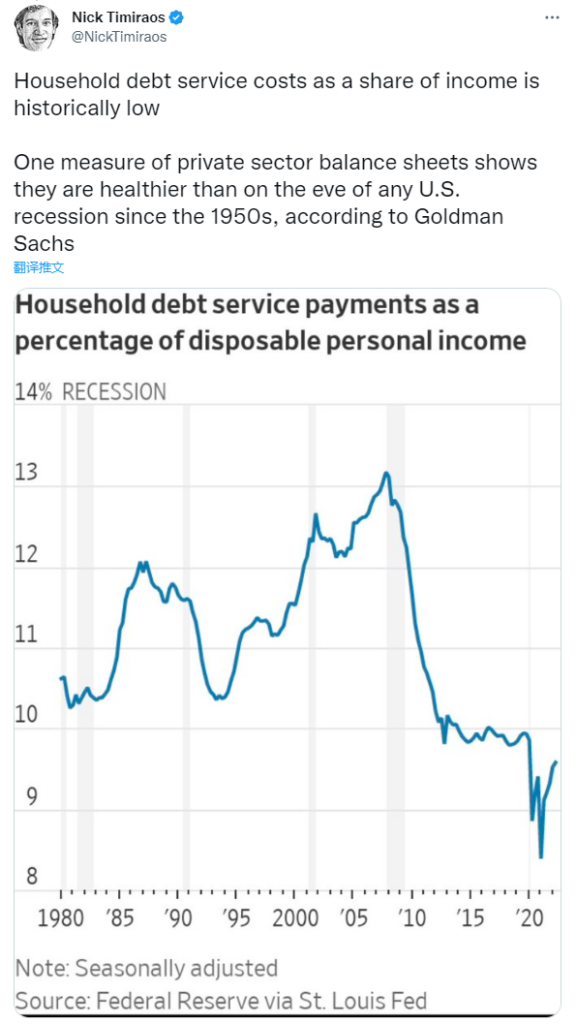

而Nick的第三篇推文則引用了高盛的分析,目前是自1950年以來家庭債務是處於歷史最低的時刻,其意思就是表明了,現在的債務太低,收入並沒有減少,甚至還有大量的存款。而正是因為如此,所以美聯儲的加息計劃並不能有效的傳導到市場中,那麽接下來可以做的還有什麽?我想大家都已經呼之欲出了。

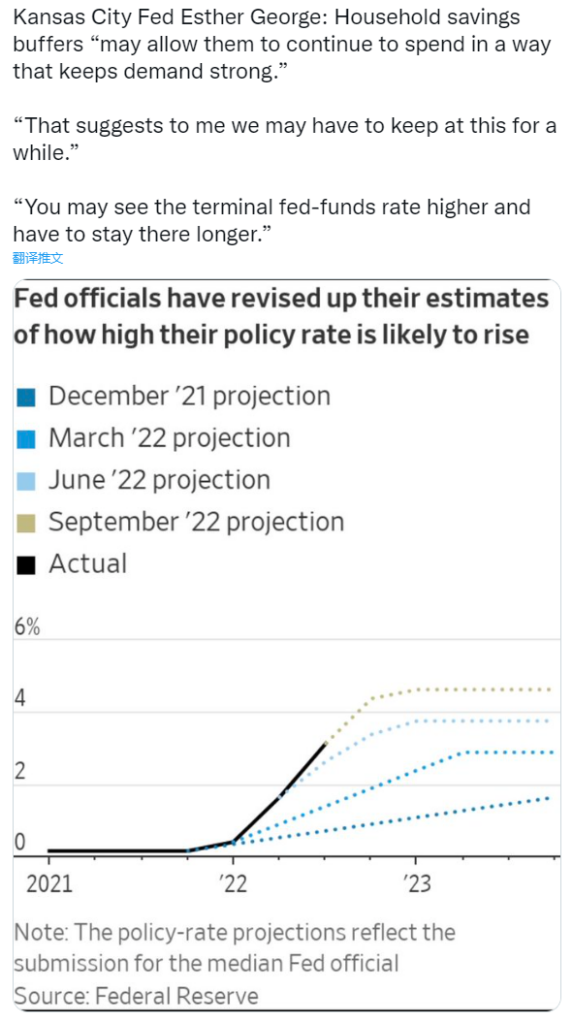

這也是Nick的第四篇推文,也是最後一篇正式發表的推文。引用美聯儲官員Esther George的說法,「這對我來說意味著我們可能不得不多堅持一段時間。你可能會看到終端聯邦基金利率更高,並且必須在那裏停留更長時間。」這已經充分的代表了美聯儲或者說是鮑威爾想要表達的意思。

美聯儲可以做出一定的讓步,12月加息50個基點並不是不可以,但作為減弱加息的代價,就是要增加終端利率的上限,也就是今天高盛說的在2023年3月前終端利率可能會提升到5%,這裏有兩層含義,第一層是美聯儲在截止到2023年3月前的加息路徑很有可能是75(11月)+50(12月)+50(2月)。

而第二層的含義則是2023年的2月未必是最後一次加息,很有可能在2023年的2月後,也就是3月甚至是5月還有加息的可能,而且最終的終端利率可能會提升到5.5%。要知道在周末之前,市場對美聯儲的預判是到2022年底聯邦基金利率加到4.5%(75+50),而到了2023年全年加息50,2023年的剩余時間終端利率保持在5%。

最後Nick在回答推友問題的時候幾乎是給出了明確答案。2022年加息75和50應該不是問題,但50之後必然還有最少一次較大幅度的加息,並且會持續高利率到通脹降低到目標為止。而這應該就是鮑威爾在11月3日議息會議後將要表達的內容。而對於風險市場來說,既不會有過分的利空刺激,也不會產生較大的利好影響。

不得不承認美聯儲確實是情緒和預期管理大師,一句話沒說就通過Nick的推特反而讓市場去自己克製自己,而對於BTC和ETH來說,這並不是一個投資者想要看到的局面,但你說情況可能會更壞,這也未必,畢竟確實實現了減弱加息的舉措,這點是會稍微的刺激市場的上浮,但依然存在達摩克裏斯之劍來抑製爆發。