我感覺自己的形容詞已經快枯竭了,每天都想用「魔幻」這個詞來開頭,但目前的市場確實也是充滿了小範圍的不確定性。在上周美聯儲透風說要在12月考慮縮減加息後,整個風險市場的情緒都是在積極向上的,但是在昨天上午納指期貨開盤後,因為一些亞洲局面的變化,導致整個風險市場都處於下跌的環境。

主要還是因為香港股市的下跌以及對於亞洲宏觀情緒的看空導致了傳遞到美股中亞洲概念股盤前的走弱,一直到北京時間17點左右才在歐洲市場較強的購買力下逐漸上升,但沒想到英國開局的第一篇重要新聞就是印度裔的蘇納克成為英國新的首相,這裏並沒有任何種族上的意見,但蘇納克上臺還是引發了市場的不確定。

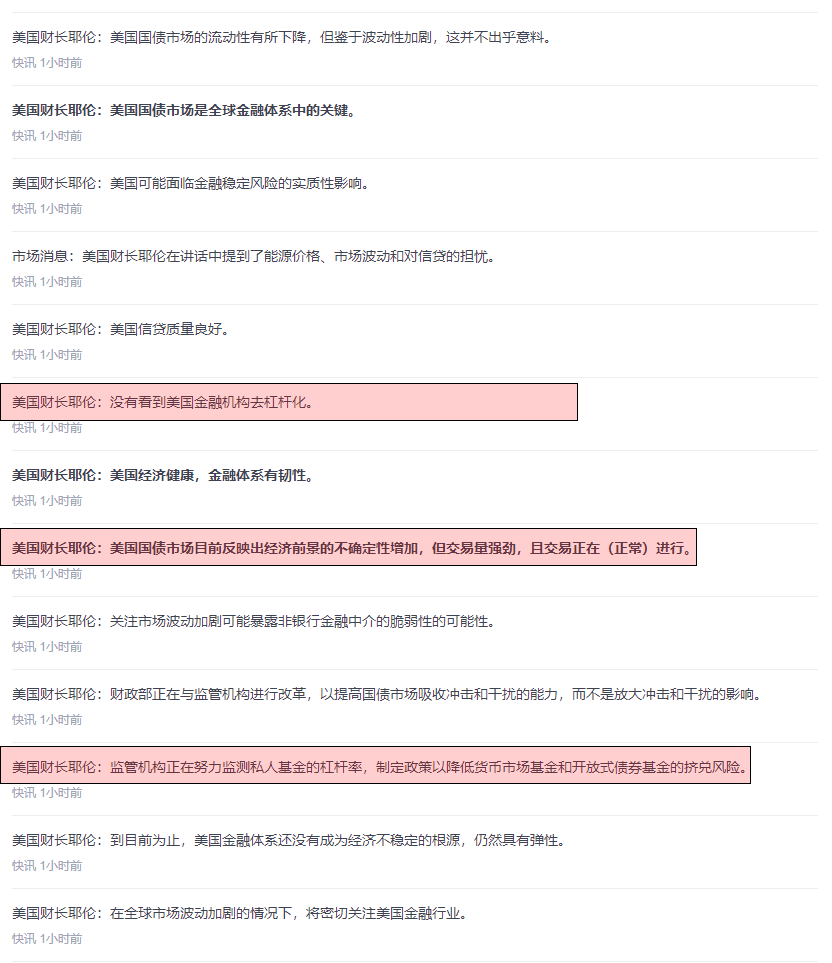

但隨著時間的推移英國國債市場的收益率開始逐漸下降,說明了市場對於這位新首相還是有較好的預期,尤其是從北京時間22點開始,美國財長耶倫發表的講話更加加重了風險市場的走穩,其中有兩個重點值得註意,首先是耶倫闡述了目前美國金融機構的杠桿率還是比較安全的,並沒有看到去杠桿化的問題。

Twitter @Phyrex_Ni

這也對很多投資者擔心美國再遇到類似雷曼兄弟暴雷的事件而做出的安撫,而且對於私人資金的杠桿使用也會指定一系列的措施避免出現擠兌的風險,從這些層面來看,確實可以其實美聯儲對於12月加息的減弱很有可能就是對於美國經濟硬著陸可能性大幅提升下做出的讓步,甚至是連耶倫都出來安撫市場。

另一個方面是在昨天晚上公布的十月製造業和服務業的PMI數據上,可以看到雙雙跌破了50,尤其是製造業的PMI跌破50就是跌破了枯榮線,意味著美國的經濟已經處於了收縮的狀態,而這也是美聯儲想要看到的,同時製造業和服務業的PMI降低也預示著采購的成本出現了下降,連帶通脹都有下降的可能。

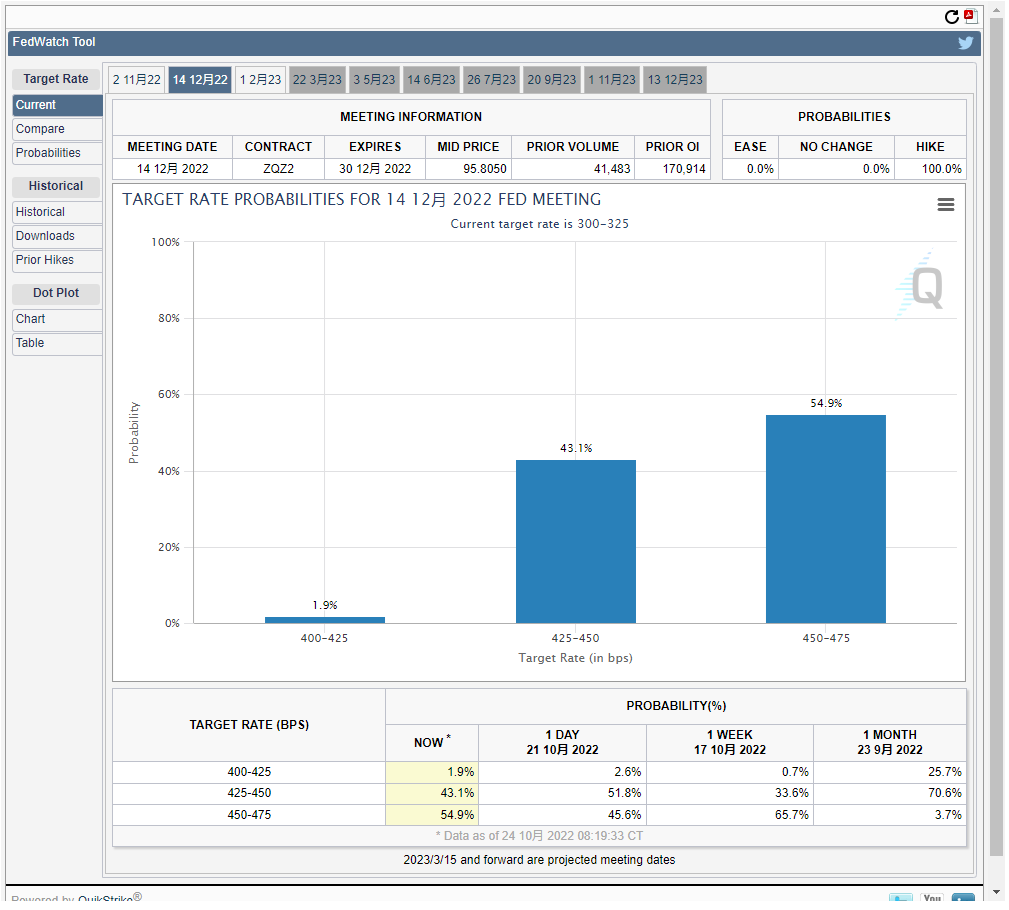

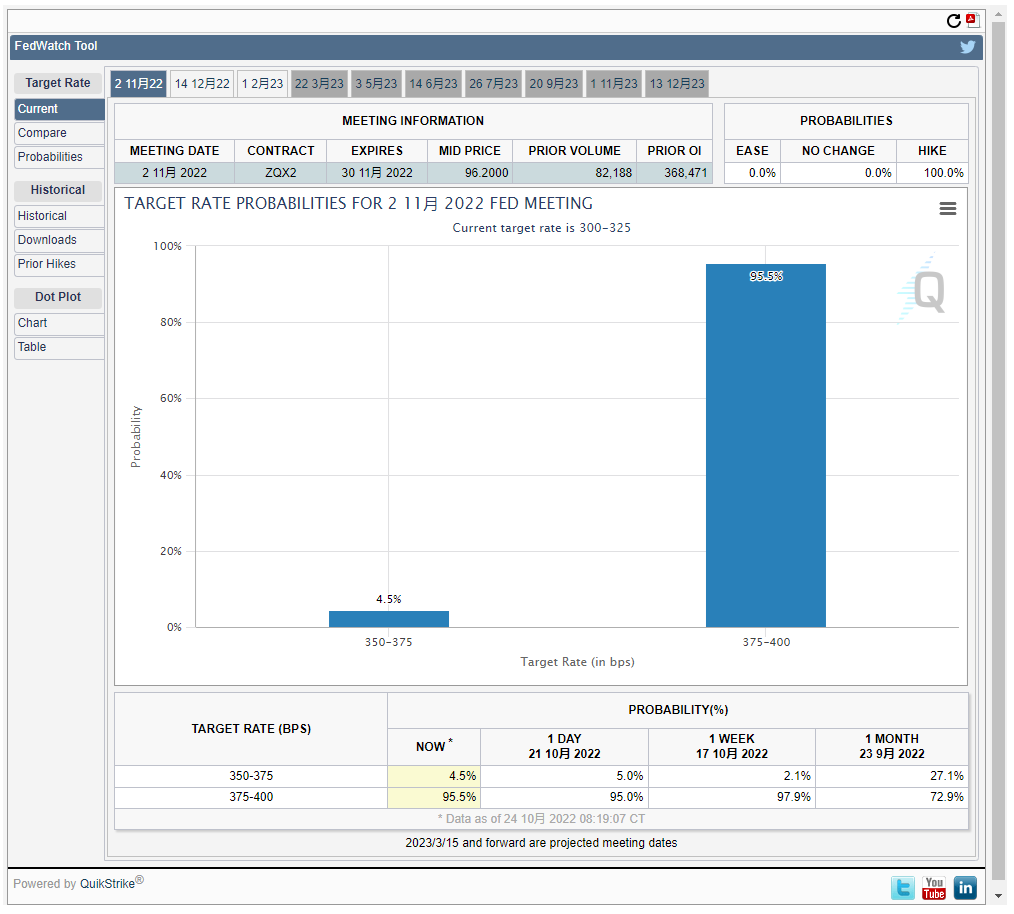

所以從目前的宏觀局勢來看,目前已經可以排除美聯儲在11月的加息動作,而且在11月的CPI出現前,相信美聯儲都不會輕易的對市場做出許諾,而三號的議息會議上,確實美聯儲會討論12月縮減加息的舉措,但具體加息多少,因為還間隔著10月和11月兩個月的CPI數據,所以相信美聯儲也不會給出100%的肯定。

雖然12月加息50個基點不論是從終端利率上還是從對金融的縮緊狀況來看產生的影響並不會很大,但是對於風險市場的情緒的振作卻有很重要的意義,只要接下來的CPI不會繼續大幅走高,甚至是超過9.1%,那麽美聯儲也會考慮到經濟的情況,但如果CPI的走勢再繼續提高,那麽就真的不好說了。

而且在通脹的問題上,現在確實沒有看到緩解的趨勢,地緣沖突已經在逐漸的升溫,所以不論是對於烏克蘭的糧食還是俄羅斯的能源都受到了鉗製的作用,而且歐佩克+並沒有估計處於中期大選中美國總統的顏面,石油的減產已經成為定論,而美國也只能靠釋放戰略儲備的石油來逼迫市場價格的下降。

但想來的大家也都知道,這種飲鳩止渴的行為最多堅持到中期大選的結束,一旦中期大選的塵埃落地如果不能從供應端解決問題,那麽油價的反撲也是預料之中的,即便是有戰略石油的支持,目前的油價也僅僅是處於八月份的均價,甚至還高於九月份的價格,因此能源方面的通脹縮減必然會被削弱。

問題就在於最近幾個月的CPI降低主要的貢獻就是石油,一旦石油的不但不能提供通脹的下跌,反而還要上升,這對於10月的CPI數據來說打擊也是不小的,更別說房租也沒有得到很好的抑製,基本還是處於3%的增幅,因此,除了10月份的CPI數據以外,11月的通脹才是至關重要的,好歹10月還可以緩沖。

所以相對來說目前的風險市場中並沒有來自於美聯儲方面的壓力,而且現在也是美聯儲的靜默期,任何美聯儲的官員都不會發表公開的講話,因此只要關註好Nick的推文就可以,剩下的就是等11月3日公布議息的時候鮑威爾的講話了,因為加息75個基點已經完全沒有懸念,更重要的就是美聯儲對於12月加息的「預期」。

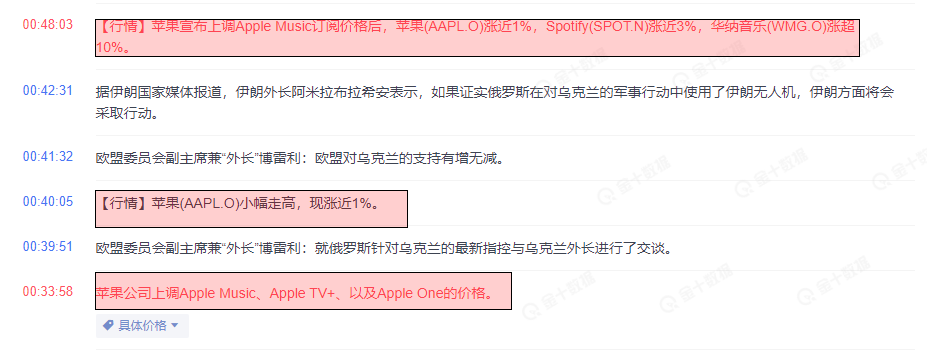

在這之前因為還是處於美國第三季度的財報季,所以風險市場出現波動也是在正常不過的,尤其是今天淩晨公布的Apple將要提高Apple Music、TV+及Apple One服務產品價格都會引起市場的震蕩,不過話說通脹都這麽高了,購買必需品都開始縮減,Apple的提價還竟然是看作對於是對股價的利好,不知道到底是誰瘋了。

但是從整體的走勢來看,也正是得益於個科技股的領漲,納指期貨在美股閉盤後還是走出了低開高走的局面,而且從美元指數來看當前也是持續在112的周邊波動,雖然沒有大幅的降低,但是上升的趨勢卻得到了抑製,尤其是日本央行的幹涉幫助降低了美元的上升,為英國和歐元區贏得了更多的時間。

尤其是27日就是歐元區公布三大利率(加息)的時候,而且加息75個基點也是市場早有預期的,也不會出現變數,而且歐元區的加息必然會提升歐元的價值,而降低美元的價值,更重要的是只時隔一周後的11月3日就是美聯儲的加息,同樣也是75個基點無懸念,因此提供了一個絕佳的短期匯率套利方案。

但是雖然美元指數出現了停止上漲的趨勢,但是黃金並沒有如願的走出上行的價格,起碼不像是納指期貨那樣對政策和美元有較為直接的反應,目前的金價依然是沒有向上突破的跡象,由此來看一方面慶幸BTC和ETH和黃金的相關度並沒有納指期貨那麽高,另一方面也預示著BTC和ETH的上漲並不容易。

而回到幣市的核心來看,雖然美聯儲的軟化給風險市場帶來情緒面的利好,不論是BTC還是ETH的價格雖然有上漲的表現,但上漲的幅度並沒有預想中的那麽高,主要還是因為政策沒有落地,以及並未出現大量資金購買的意圖,而購買的主力仍然要看幣市的穩定幣市值以及新資金的入場。

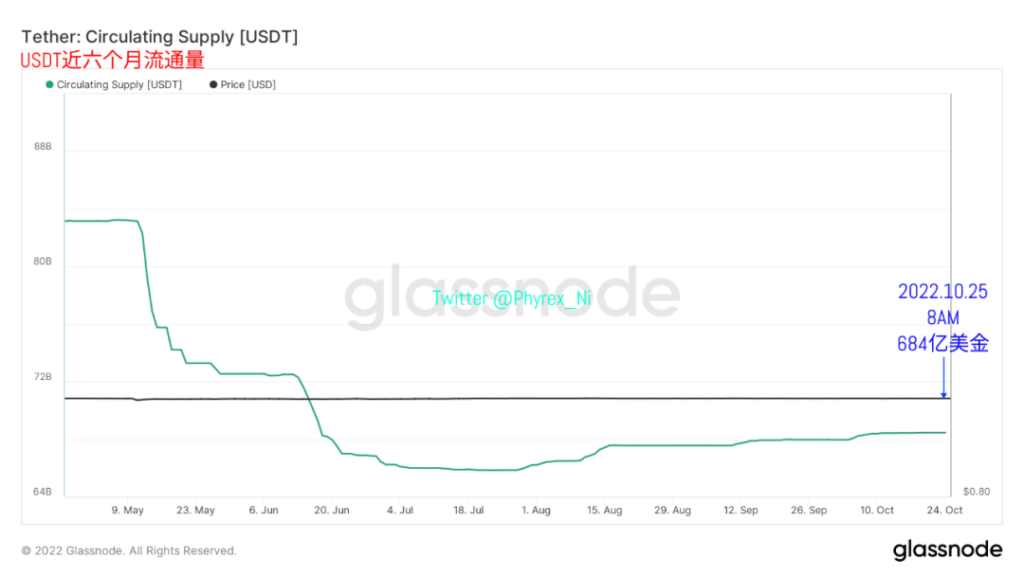

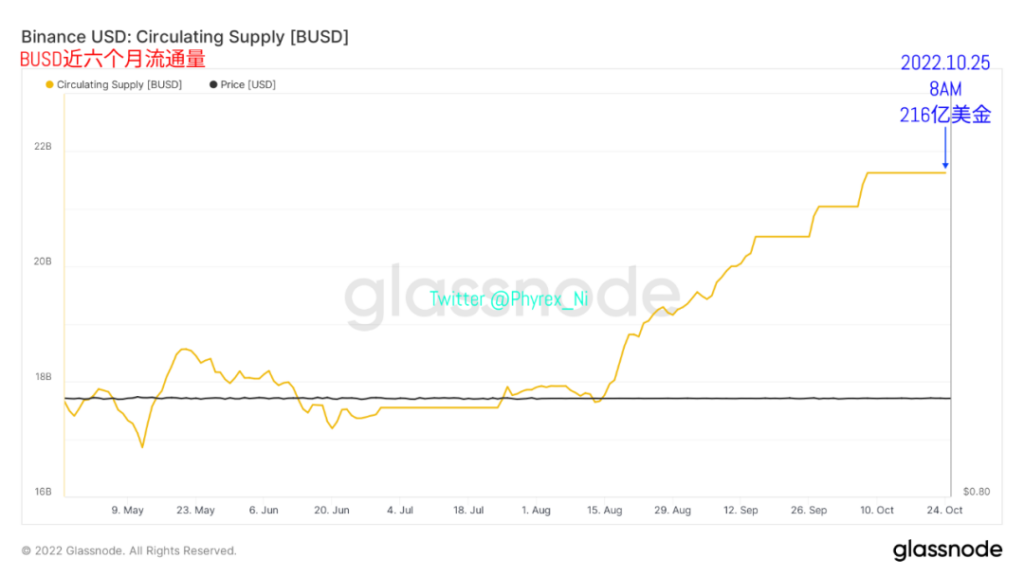

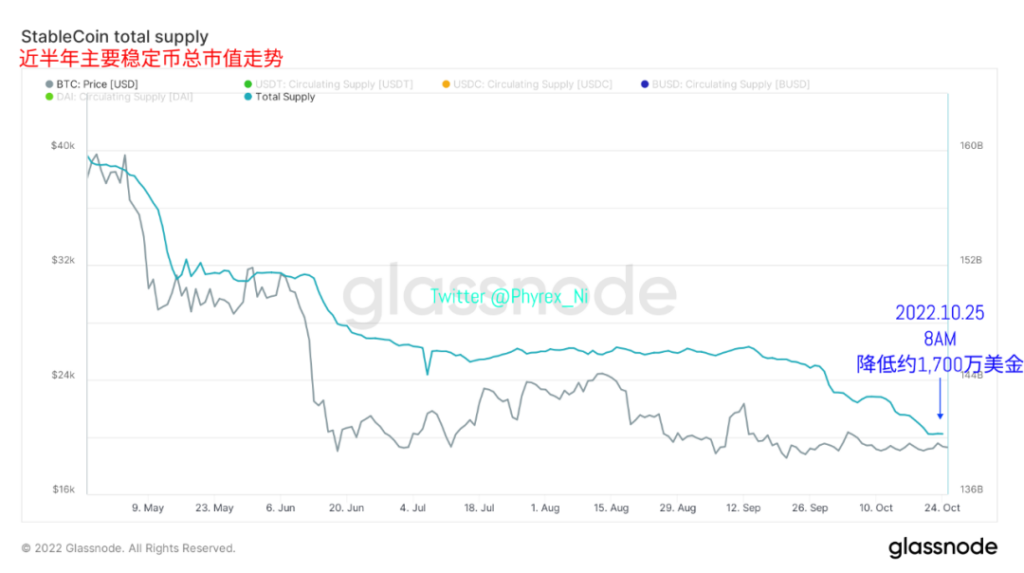

畢竟有新資金的註入才會對幣市的購買情緒起到推動的作用,而從目前購買主力的USDT市值來看,截止到今天早晨八點的數據顯示仍然沒有任何的變化,還是維持在684億美金,而作為次主力的BUSD也同樣沒有出現市值上的變化繼續保留在216億美金,因此可以看到即便是歐洲處於主要購買的位置,也沒有新資金的入場。

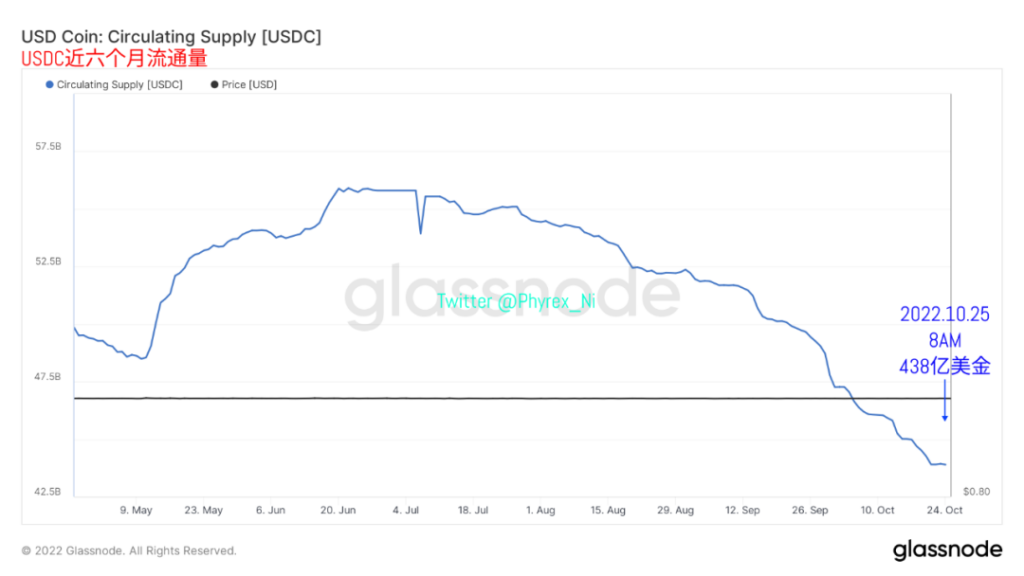

這也說明了想要開啟大規模的上漲趨勢還需要時間,雖然場內的資金足夠推動,但卻沒有推動的動力。而代表了美國主力資金的USDC經歷了周末的沈澱後,繼續實現了市值下降的走勢,截止到今天早晨八點的數據又已經降低了1億美金的市值,跌破了440億美金。這也代表了美元資金不但沒有入場反而還是在持續離場。

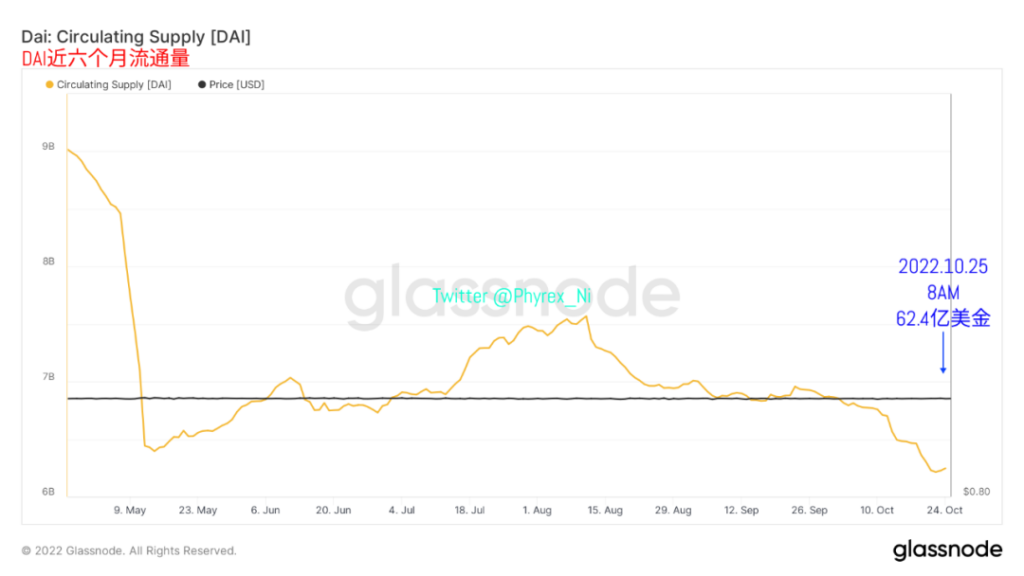

在強勢的美元都沒有增加購買力的時候,很難能想象到BTC和ETH能夠出現大規模的上漲趨勢,更別說其它的ALT了,除非是有控盤的Token,否則都只能跟在後邊拿到為數不多的溢出資金。另外就是衡量ETH現貨杠桿的DAI,其市值也是出現了小範圍提升2,000萬美金的情況,這也是得益於最近ETH價格的上漲。

但總的來說,DAI的市值是處於較大幅度降低的,這也是ETH持倉者對於ETH現貨杠桿的利用程度,也說明了更多的籌碼從MakerDao中離場,還可能是更多籌碼轉移到了ETHPOS中進行挖礦,雖然沒有明顯的數據依據,但確實鎖定在POS中的籌碼是處於持續增加的狀態,而且「挖礦」的收益雖然沒有現貨杠桿高。

卻不存在被動減持的風險。至此通過四個主力穩定幣的市值可以看到,雖然成交主力的USDT和USDC市值並沒有出現減少,但也並沒有增加的跡象,而USDC市值的持續走弱也很難讓投資者相信當前處於主力購買的趨勢。要知道穩定幣的市值是對於所有投資者來說最容易獲得的判斷牛熊轉換的依據。

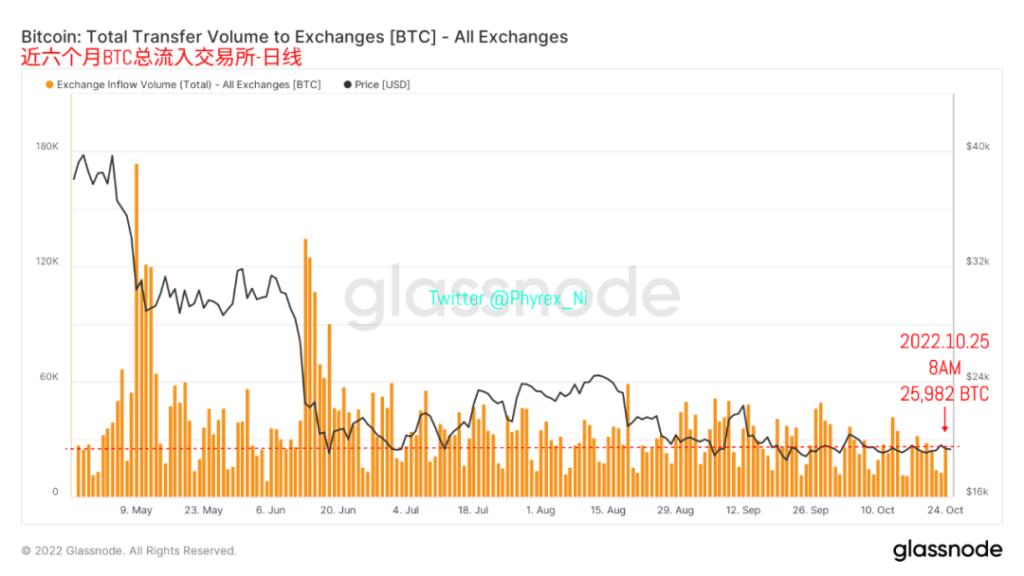

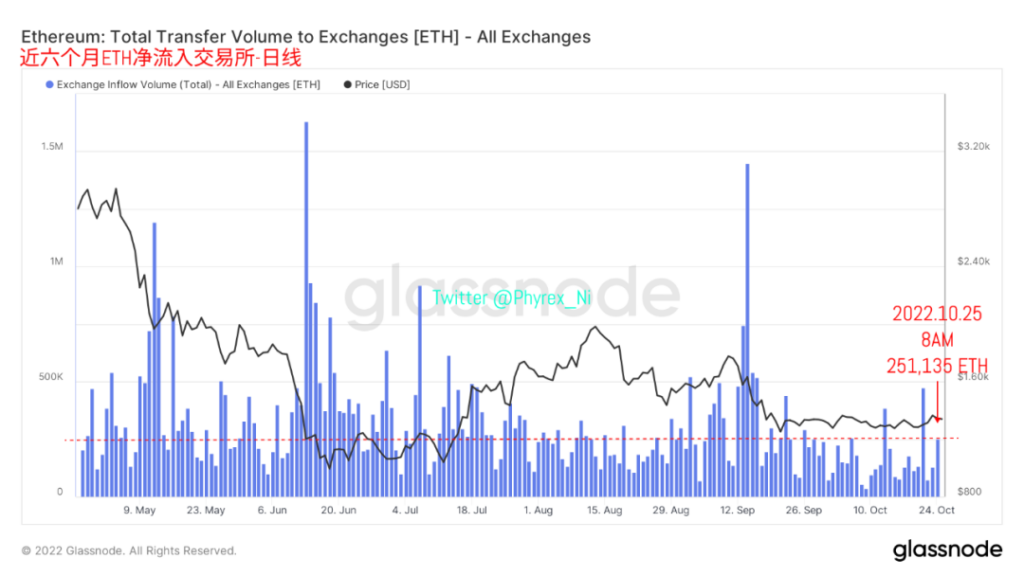

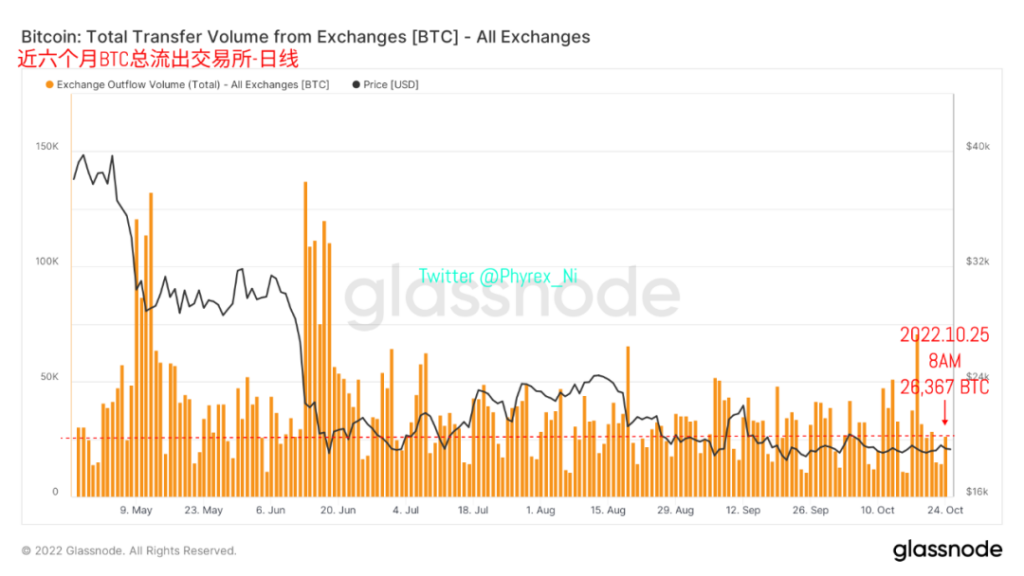

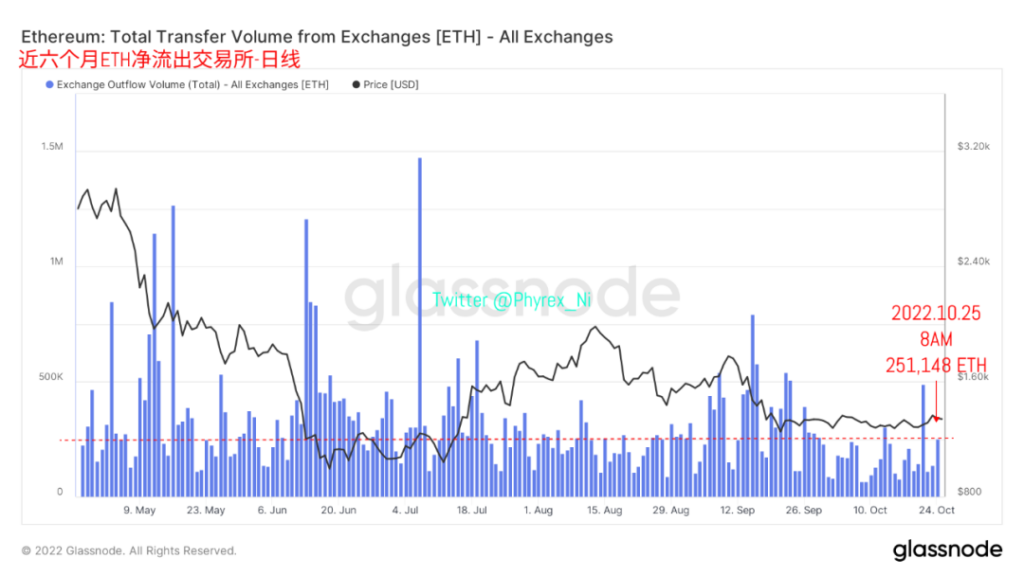

而從BTC和ETH的交易所拋壓以及提現的數據來看,截止到今天早晨八點的數據可以明顯的看到轉移到交易所的拋壓相對上周都有較大的提升,不論是BTC還是ETH都已經到了上周的均值,而轉出提現的數據雖然能覆蓋拋壓,但是也並沒有超過很多。說明現在的整體情緒還是偏向於緊張一些,尤其是拋壓還是較大。

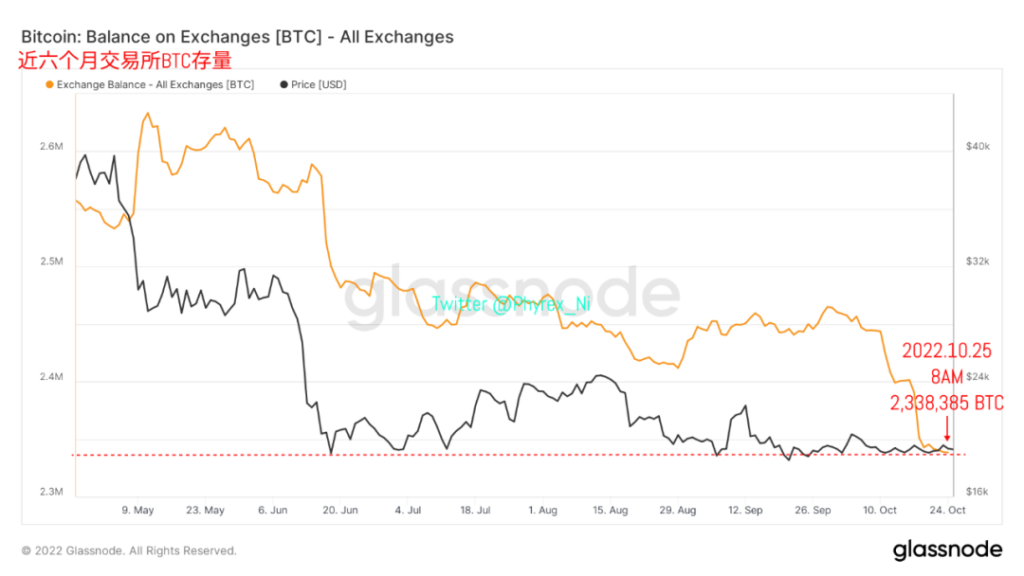

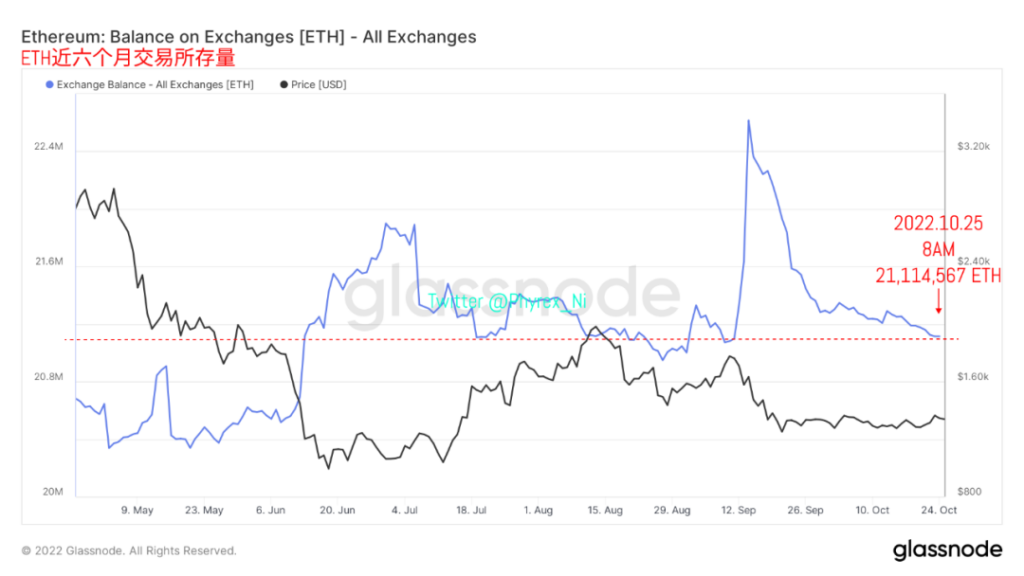

從交易所的存量來看,不論是BTC還是ETH確實是向好的方向進行,更多的籌碼都在不斷的從交易所中轉出,尤其是BTC的存量值更是再一次突破了近四年的最低庫存量,這對於BTC價格的穩定還有很有幫助的。而相對來說ETH的庫存還是處於較高的地步,甚至沒有低於LUNA時期的庫存量,因此風險相對較大。

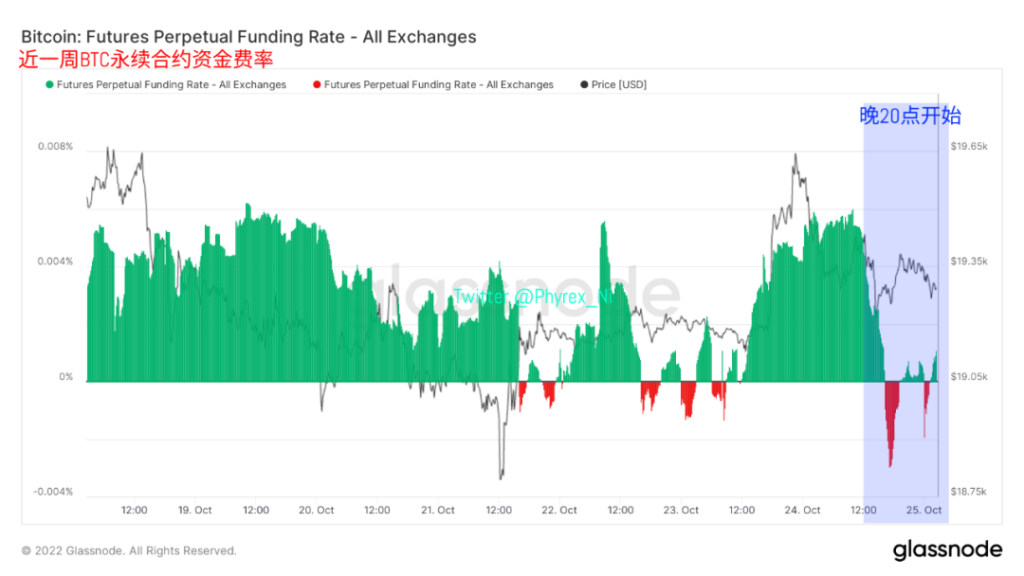

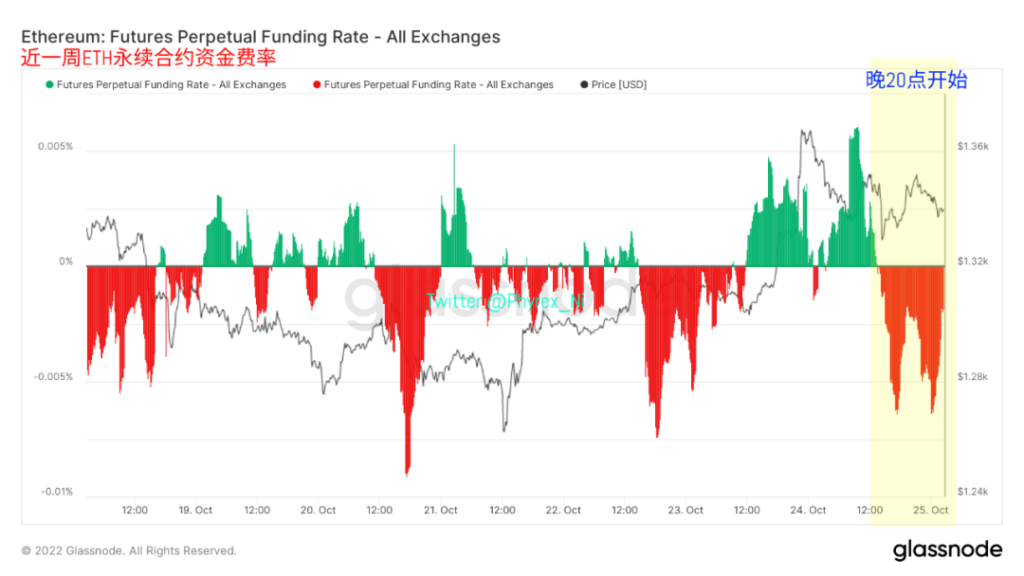

最後就是情緒面,雖然BTC和ETH的價格相對來說都有上漲的表現,但從情緒面來看還是有所不同,雖然BTC也是多空互轉比較頻繁,但更多的還是偏向看多一些,而ETH則相反,從昨天晚上20點開始就處於看空的趨勢,即便是到現在依然是以看空為主,明天淩晨就會開始公布新一輪的財報,多空都要謹慎。

綜上所述,目前BTC和ETH的價格雖然還是處於震蕩的趨勢,但是大的環境還沒有發聲變化,更多的投資者還是欣喜於美聯儲準備在12月開始的轉向,如果真的能執行的話,目前確實是階段性的底部,但因為英國的動蕩和財報季的業績,價格的震蕩也是處於正常,主要還是看11月3日鮑威爾出面的講話。