在今天的開篇前,有一個刻舟求劍的內容想和大家分享一下,之所以放在最前邊就是因為這個「舟」在歷史上確實沒有翻過,所以應該算是「優質舟」吧。這個內容還是我昨天在看Talk君視頻的時候他說的內容,說完我就去做了一番調查,對於幣圈的很多小夥伴,尤其是對宏觀了解不深的小夥伴來說是挺重要的。

Twitter @Phyrex_Ni

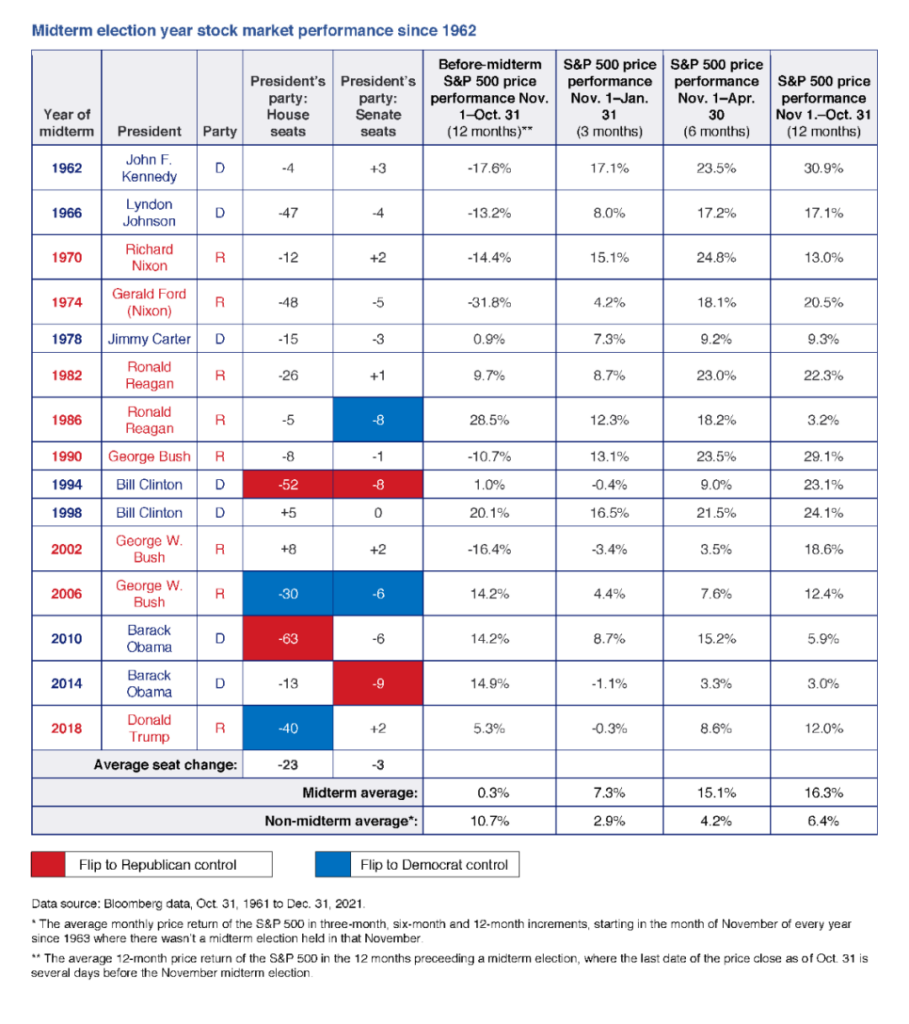

這就是美國中期大選時美國價格的走勢。作為幣圈的小夥伴們來說,我們一直看的大周期其實就是BTC的減半周期,但對於更大市場的美股來說,也是有周期效應,而且非常的明顯。已經有很多的經濟學家整理出來的自1962年以來至2018年間每隔四年中期大選時標普500的走勢。當然幣圈看的更多的是納指,但不礙事。

從上邊的數據表中其實可以很明顯的看到,每次周期大選前12個月,美股的走勢都會比較糾結,而當中期大選後的3個月開始,到6個月並且延申到12個月,標普500的表現都會明顯的強於中期大選前,這個走勢是在美國歷史上56年內都沒有出錯過。而且確實被多次使用,並且總結出一套比較完善的理論,就不詳細講了。

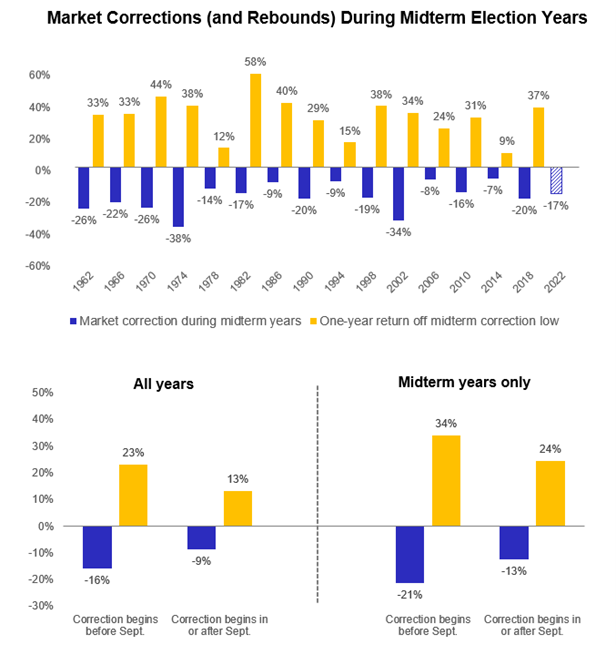

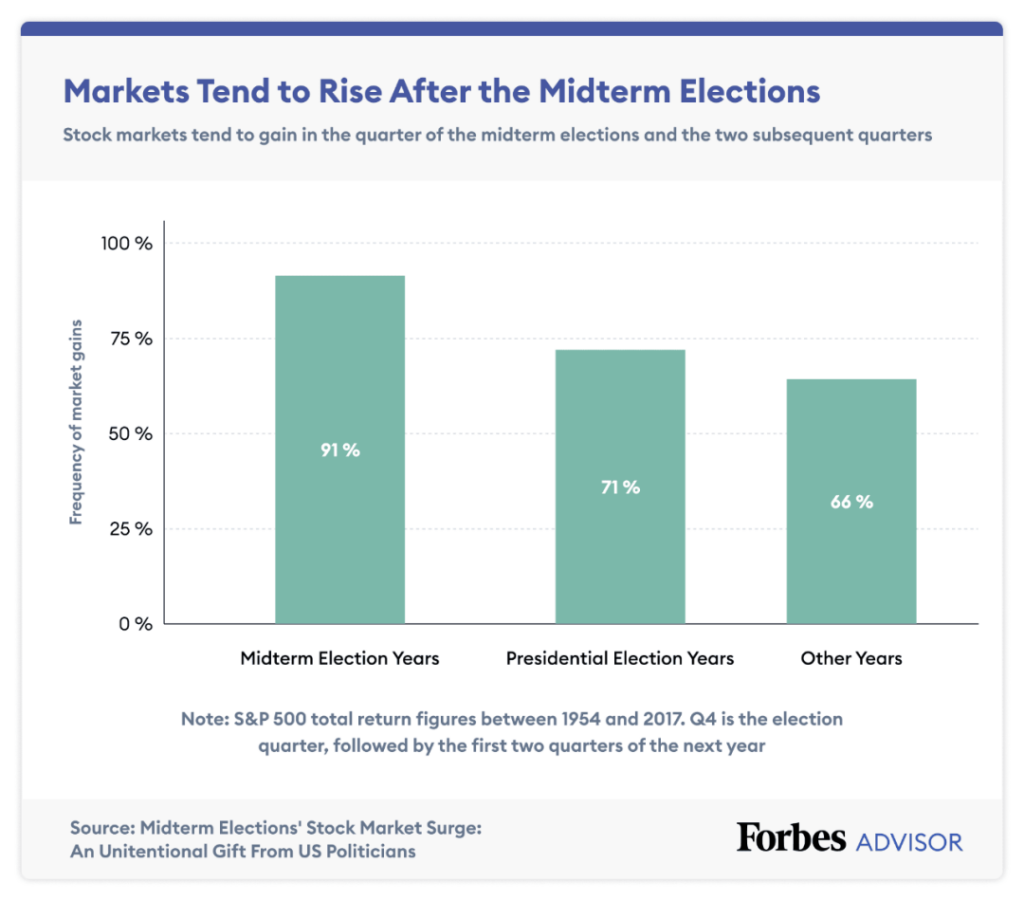

總結的情況來說,就是美國中期大選時的美股上漲的幅度要比非中期大選時要高出20%,而真正美國總統大選的時候股市的表現也僅僅比同時多出5%,所以從歷史數據上來看,美國中期大選後,才是美股爆發的時間,甚至有總結說,「中期選舉年股市下跌的越早,復蘇越強勁」。

說人話就是,在中期大選前跌得越厲害,在中期大選後,反彈得就越厲害。有興趣的小夥伴可以自己去Google「Midterm election years stock market」這個關鍵句,可以獲得更多的知識,感謝Talk君的提示,對於我這種野路子來說完全是想不到還有這個舟。但是這也只是一個「刻的舟」,並不代表歷史一定會重現。

因此,依然需要以當前的情況為基準,不能盲目地下註,尤其是對於高杠桿的使用更要小心。不過話說,中期大選還有兩個月,兩個月後的十二個月基本就是2024年,而2024年不但美聯儲會選擇減息,而且還是BTC的減半年,甚至是BTC的減持周期中,也出現過一個「舟」,就是減半前半年或者後半年都是走勢較好的。

所以,可以期待,但是不能以此為根據去賭博。

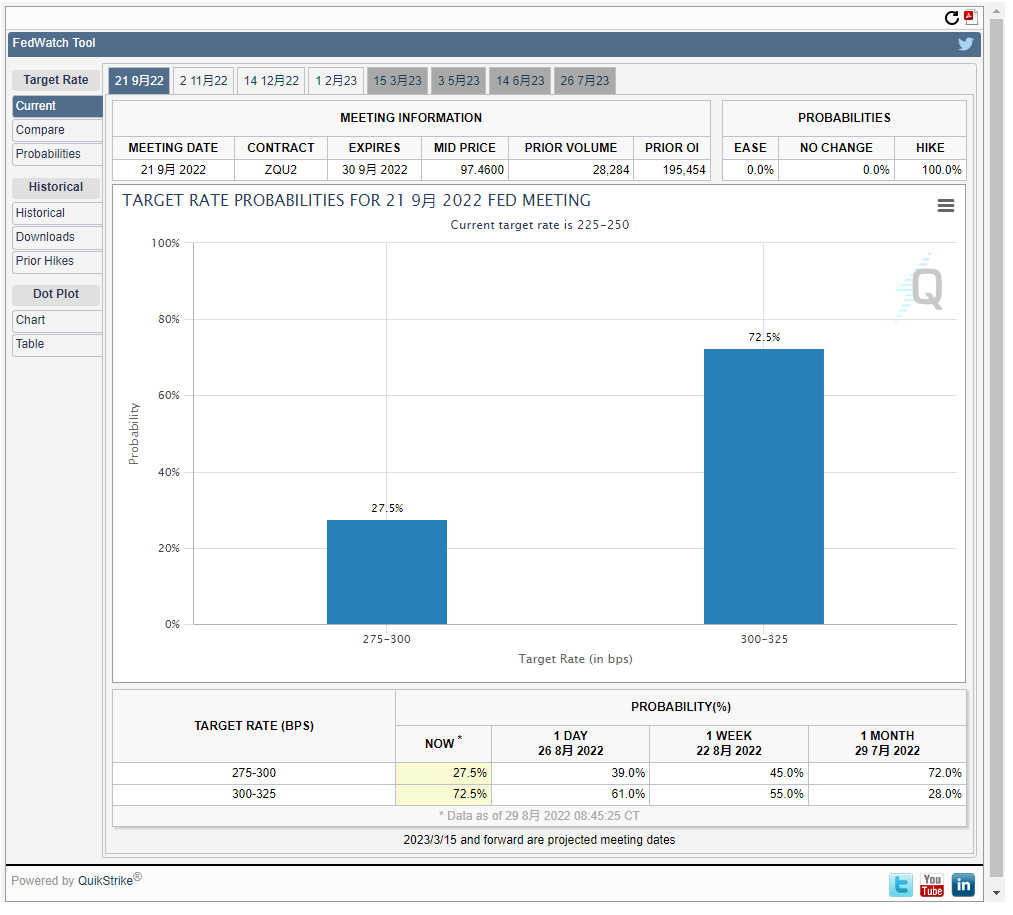

當然隨著中期大選而來的還有美聯儲在2022年的最後兩次加息,如果按照中長期的思路來看,雖然目前的博弈還是在九月份的加息50個基點還是75個基點,但只要通脹能夠降低,九月份無論加息多少都會是本輪加息的最後一個高點,即便美聯儲要維持4%的終端利率到2024年,但也意味著最壞的時間已經過去了。

所以,如果通脹得到了控製,即便現在不是底部,九月和十月(沒有加息會議)也必然是階段性的底部了,而民主黨對於中期大選必然會試圖穩定金融環境,再加上屆時的宏觀必然是結束高額加息的開始,因此第四季度的市場開始逐步的復蘇並不是沒有可能,但是這前提就是通脹真的被控製住,繼續保持下行。

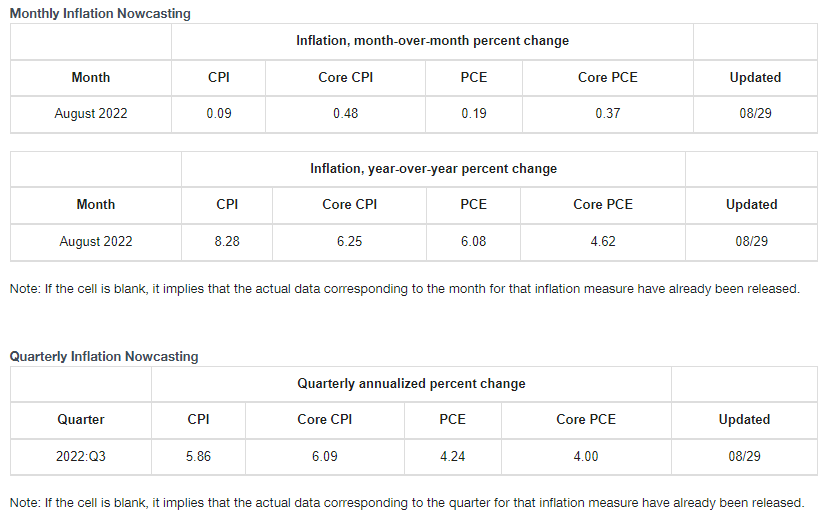

但是從目前的情況來看,形勢並不是很樂觀。之前是因為預期美國經濟的衰退以及歐佩克石油的增產,而導致了美國國內油價的下跌,到八月中旬美油一度下跌到90美金下方,而七月份的CPI降低主要就是油價提供,而八月份雖然二手車的價格有松懈,但服務業和住房依然是高居不下,油價必然也是降低通脹的主力。

這種情況到8月中旬反而開始逆轉,一方面是因為美聯儲和白宮大幅地宣傳非農數據的表現帶來的是經濟的利好,這導致了市場對於經濟衰退的預期減弱。而另一方面就是因為敘利亞石油的增產導致了歐佩克做出可能減產石油的預期。而導致的直接結果就是布倫特直接回到了七月的均價,而WTI抹除了整個八月的降幅。

按照這樣的情況來看,雖然八月的CPI數據依然有機會看到的向下的趨勢,但是如果油價不能得到控製,九月份的CPI很有可能會反彈,如果這種情況真的發生了,那麽十一月份反而才是麻煩,但今天淩晨白宮發布了關於非農降溫的預期,估計是要在9月2日公布的非農數據直接腰斬,不知道會否對限製油價有積極的作用。

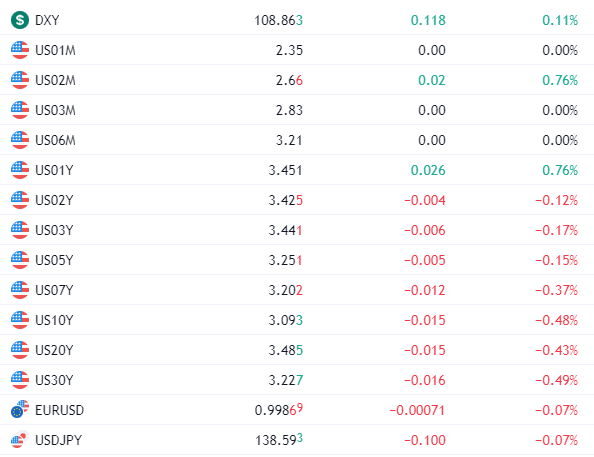

而另一方面隨著歐元的地區加息的預期,歐元和美元的匯率開始回升,尤其是美國已經到了加息的中後期,而歐元地區的加息才剛剛開始,因此即便現在並不是美元指數的頂部,相信在十一月(又是十一月)前也會達到階段性的頂部,這對於風險市場內的資金應該會有一定的幫助。

而從目前美債的情況來看,短期美債的殖利率還在繼續地上升,尤其是在周一發行的3月期限和6月期限的美債收益率都相較於上一次有提升,但是因為對經濟的擔憂3月期限的美債反而更受歡迎。而中長期的美債來看,雖然出現了資金入場的跡象,但是幅度仍然很小,殖利率的變化並不大,更多的資金還是在觀望。

隨著九月的臨近很多的小夥伴開始擔心縮表是否會對風險市場或者說是幣市產生直接的影響,從目前的情況來看,九月縮表的950億是最大的上限,但並不代表一定會縮足950億美金,其次本次縮表主要是兩個部分,分別是600億美金的到期不續國債以及350億美金的MBS,而實際在九月到期的國債有436億美元。

所以美聯儲在九月份最大的出售美債上限是164億美元,而該數據在十月是136億美元。因為並不是一次性的出售,因此這對於美債市場來說,並不會造成太大的沖擊。而且目前美債的情況並不是很好,出現了大量資金外流的情況,所以實際上美聯儲的執行數量還尚未可知。暫時對於縮表還不需要過於擔心。

畢竟美聯儲整體的縮表計劃僅相當於加息25個基點1至2次而已。

相對於宏觀情緒的數據來看,穩定幣的市值更加的受到關註,尤其是在當前市場環境並不樂觀的情況下。從USDT的市值來看,繼續沒有任何的變動,保持水平移動已經有了一定的時間了,這說明了歐洲和亞洲的投資者雖然還在保持著觀望的情緒,但資金並沒有撤出跡象,這也和之前被做空時不穩定資產已經離場有關。

而USDC雖然大面積的市值減持已經結束,但仍然有小規模的離場跡象,截止到今天早晨八點,USDC的市值再一次減少了1,000萬美金左右,而BUSD也遇到了同樣的事情,受到擁抱監管的影響,確實出現了部分的USDC使用者將資金轉換到BUSD的情況,但目前似乎已經到了頂端,同樣時間內BUSD市值降低了4,000萬美金左右。

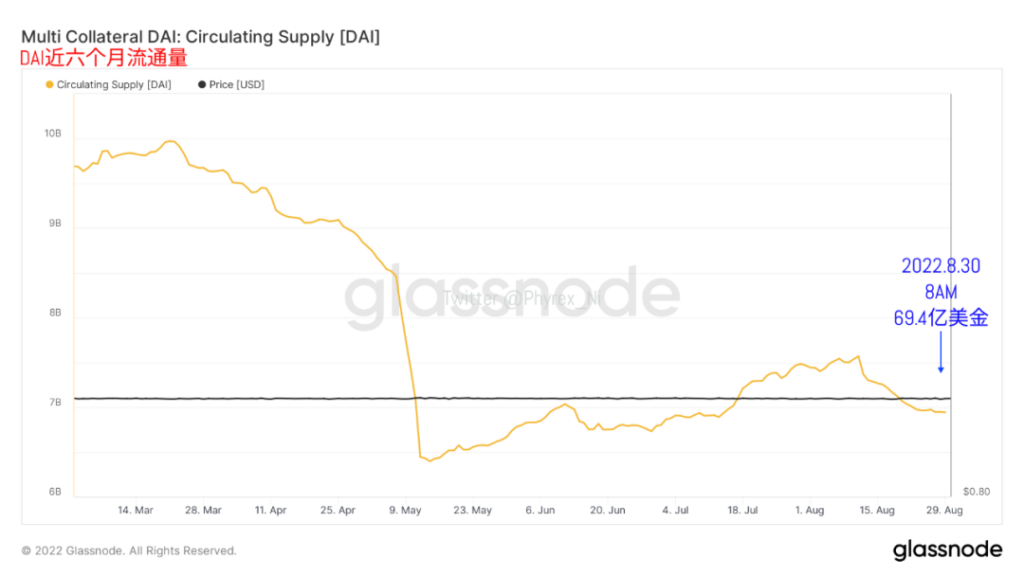

另外作為衡量ETH現貨杠桿的的DAI,市值最近還是保持穩定的趨勢,雖然出現了100萬美金左右的減持,但這並不算什麽,這也說明目前ETH的市場相對還是比較穩定,雖然很多的投資者並不認為是價格的底部,但並沒有出現大量減持的跡象,說明仍然覺得目前的價格是較低的階段。

從整體穩定幣的情況來看,本周開始穩定幣的市值出現了連續減持的情況,這和鮑威爾在上周五的講話必然有很大的關系,但幣市目前仍然和納指保持著緊密的聯系,雖然沒有利好的信息傳出,但如果納指能夠「觸底反彈」,那麽幣市的走勢也必然不會太差,從淩晨閉盤後納指期貨的走勢來看,並不是沒有機會。

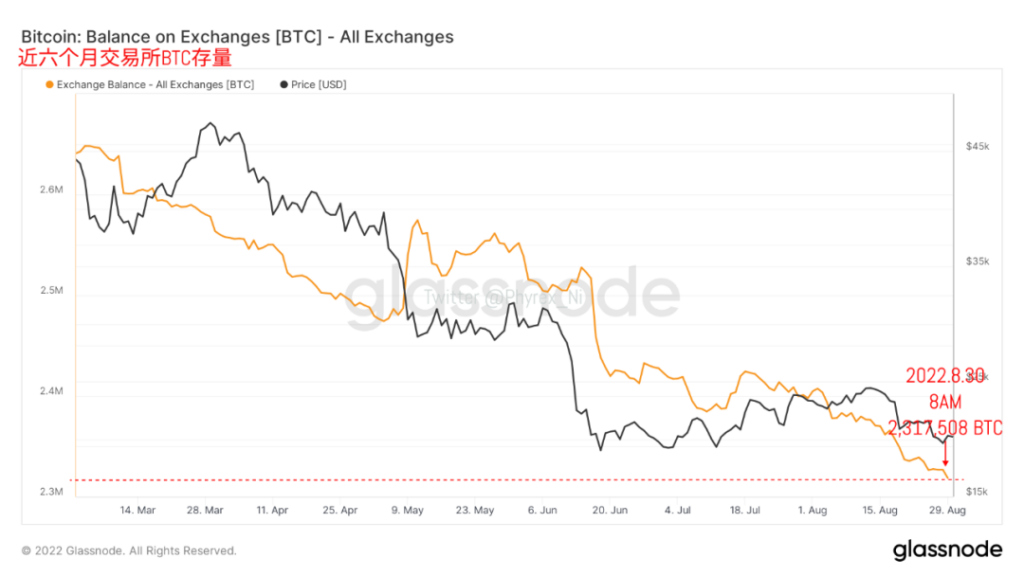

而從BTC的交易所存量可以發現,截止到今天早晨八點的庫存量顯示出,最近24小時中BTC的拋壓是低於轉出提現數據的,這也就導致了BTC的存量再一次刷新了近四年的最低庫存量,而且也代表了雖然市場的行情並不是很好,但是購買的情緒依然高昂,依舊有大量的籌碼從交易所轉出離場,更多持幣者看好未來走勢。

另一方面從ETH的交易所數據來看,之前ETH的存量一直處於較高的位置,這也是ETH的拋壓大增的原因,但是從截止到的今天早晨八點的數據可以看到,連續兩天ETH出現了大量的減持跡象,今天同BTC一樣,刷新了近四年的最低庫存量,但因為是屬於大幅度單次轉出並不能完全確定這是用戶行為還是交易所行為。

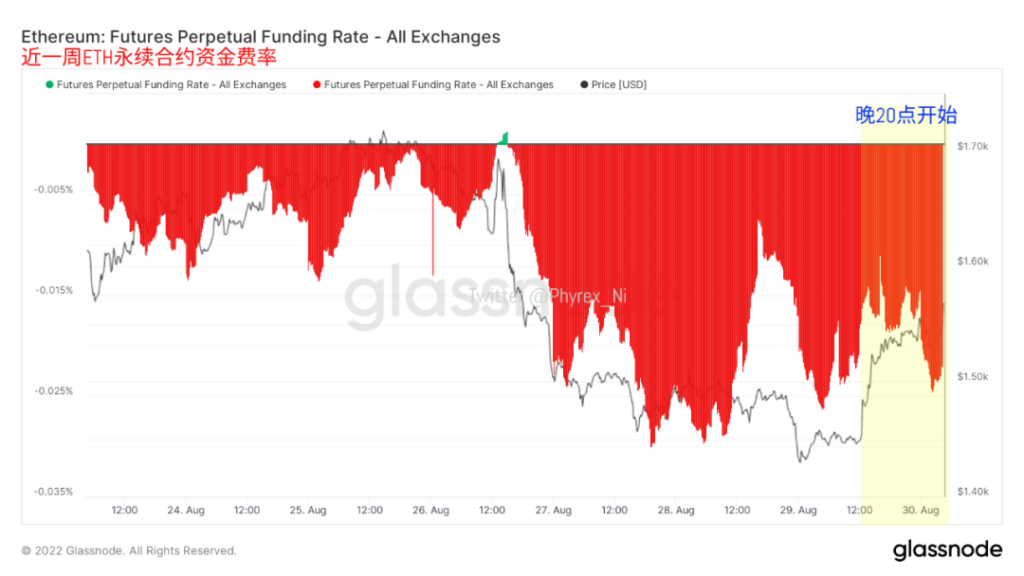

而從BTC和ETH的情緒方面來看,雖然價格有稍許的回升,但不論是BTC還是ETH在情緒方面還是在看空為主,稍微不同的是BTC的雖然是看空為主,但是情緒已經開始逐漸在轉換,但ETH則仍然是在大幅度的看空扛單的狀態。在目前的幣市環境下,依然需要多看納指期權的走勢,畢竟關聯度依舊很高。

所以從總體的情況來看,目前納指期貨繼續保持上升的趨勢,雖然沒有更多的利好,但相對的市場已經接受了九月大概率加息75個基點的事實,而周五的下跌就是市場的提前預判,所以在非農的數據出現前,風險市場會繼續以震蕩為主,而非農數據的降低未必是利空市場,反而會通過減弱美國經濟的預期而降低通脹。