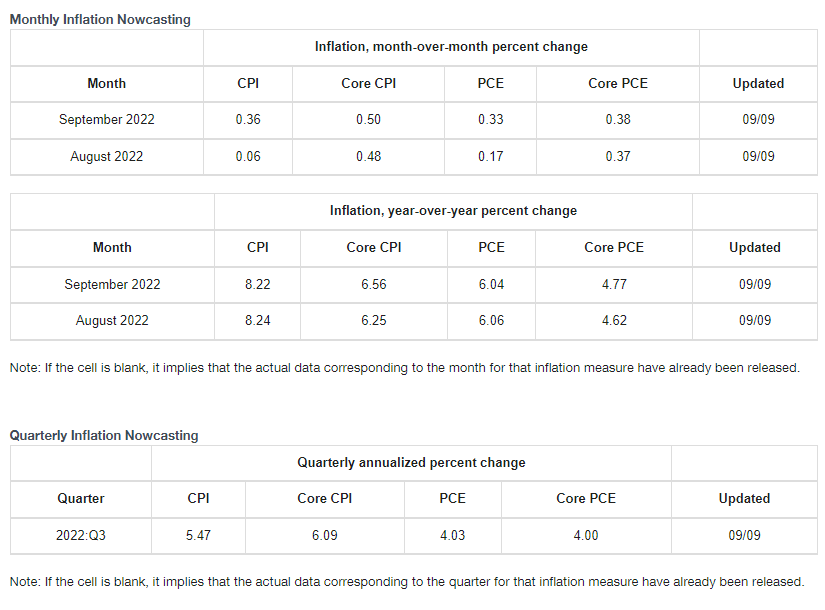

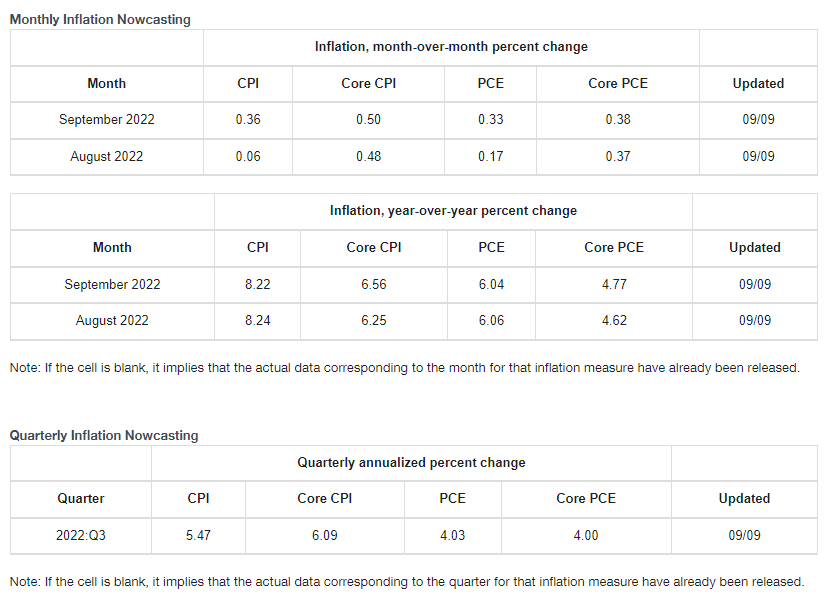

新的一天但是套路還是不變,最近24小時頻繁的有美聯儲的官員出來講話,而且絕大部分都是鷹派發言,甚至不乏在九月直接「大幅加息」的言論,但市場的反應卻和昨天相差無幾,這邊美聯儲一直通過壓抑經濟來促使通脹降低,而另一方面美股的表現又在節節攀升,美聯儲的發言幾乎沒有對納指產生影響。

Twitter @Phyrex_Ni

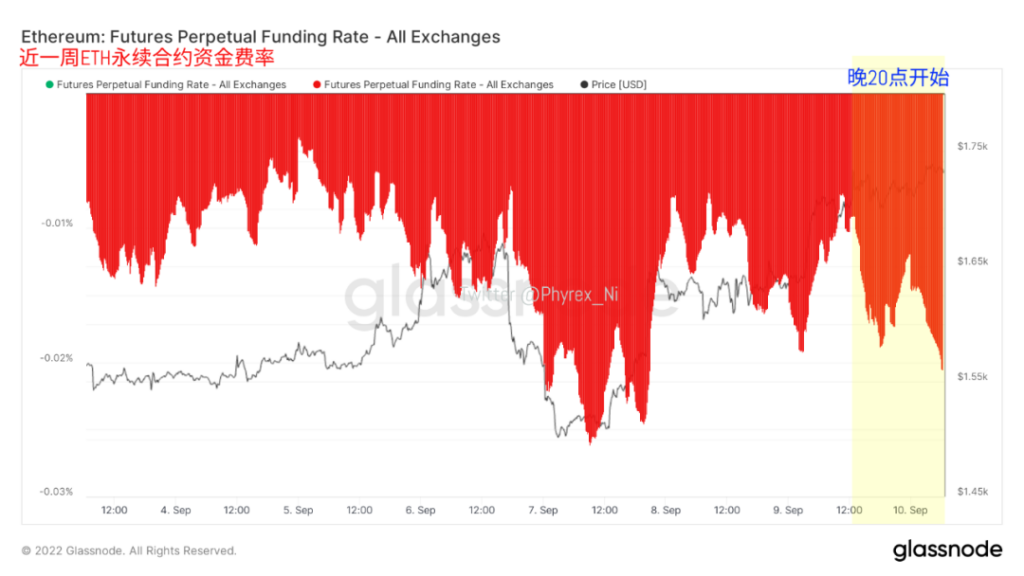

但BTC和ETH卻比較罕見的在納指期貨上升的時候反而出現了下跌的情況,從結果來推理應該是幣市的用戶中有不少對於美聯儲的鷹派發言而感覺到恐慌,又或者是今天本身的幣市漲幅已經不錯,更多籌碼不願意陪跑下去,尤其是ETH出現了非常明顯的狀況,BTC的跟隨還算較緊密,但ETH卻提前就出現了下跌跡象。

而且從市場的反應來看,明顯的感覺到市場並沒有按照美聯儲預先設計好的道路前進,一般在這麽多美聯儲官員連續鷹派發言的時候市場應該是出現下跌,通過下跌來預期九月份加息75個基點的行為。但沒有想到市場並沒有這麽做,有評論員解讀為市場已經預期了九月加息75個基點,所以對重復的言論已經不感興趣了。

但請不要忘記,九月加息75個基點也許是美聯儲最後一次高位加息(如果CPI沒有反轉的話),但並不代表了十一月和十二月就會出現反轉,畢竟對於終端利率的定義才是加息背後的推手。幾乎每一位發言的美聯儲官員都在講終端利率最少也要到4%,甚至有表明最好是年內就加息到4%的位置。這就說明後邊還有一個75。

目前已經不能只考慮當前的CPI和加息,而是要從更長一點的視角去看待美國的通脹以及中期大選。如果站在美聯儲的角度來看,什麽樣的市場走勢既能滿足壓製經濟的需求,又能讓下行的經濟暫時不會去影響中期大選。畢竟如果「川普」再上臺,鮑威爾的位置能不能坐穩都是一回事了,而鮑威爾的英雄夢估計也沒了。

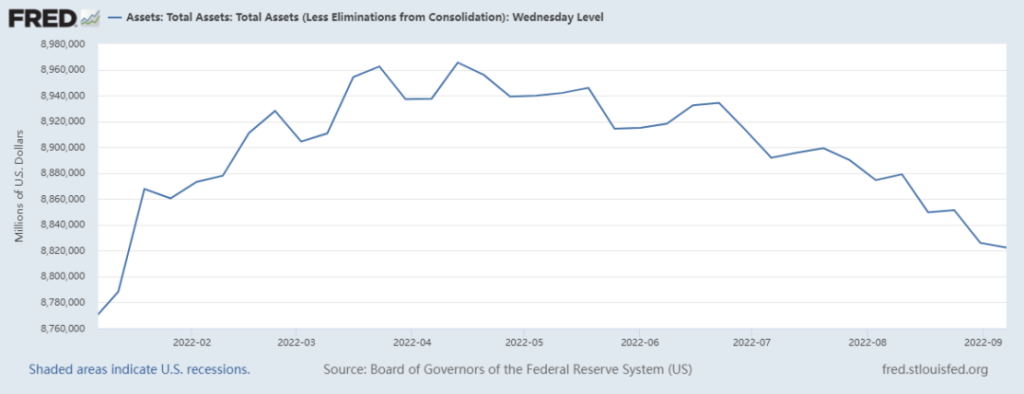

而從另一個方面來看,沃勒和喬治都提到了縮表的問題,但是很有趣的是,仿佛害怕解釋不清會讓市場對縮表的產生錯誤的認知一樣,沃勒特意解釋了縮表一萬億美金相當於加息25個基點的影響,而目前每個月縮表的上限是960億美金,而這並不代表每個月都會縮表960億,這只是最大的上限,實際執行又是另一回事。

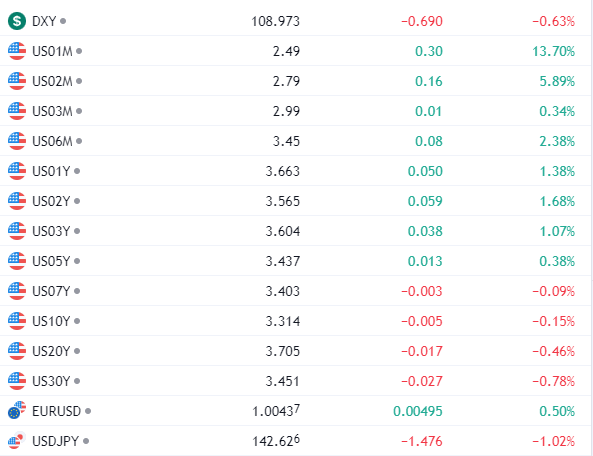

而從目前美債情況來看,確實是有些難為美聯儲了。幾乎全線的美債收益率都處於上升的趨勢,美債從搶手的美食轉眼變成了燙手的山芋,繼續保持著資金的釋放。這對於想要縮表的美聯儲來說,不可能不頭疼,尤其是美聯儲本身就是美債最大的持有者,如果美聯儲要實現計劃中的縮表就需要大概賣出160多億的美債。

而之所以市場要和美聯儲對著幹,甚至是在美聯儲的官員鷹派發言後還在繼續拉升,除了預期75個基點以外,更多的可能還是在賭美聯儲的決心。畢竟從今天淩晨公布的美國家庭資產數據來看,已經連續兩個季度美國家庭總資產出現下跌,尤其是第二季度的跌幅更是創造了歷時記錄,兩個季度股票總縮水7.7萬億美元。

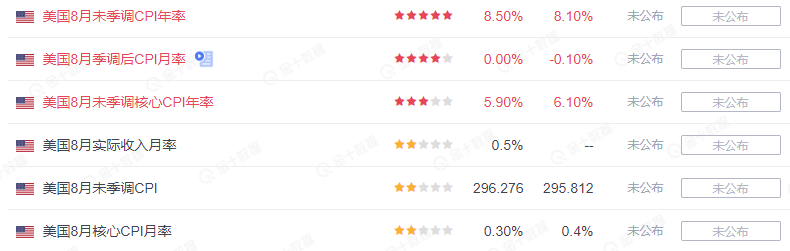

現在最頭疼的已經不是美聯儲了,該是拜登和民主黨了。因此市場在看到了CPI的預期在8.1%後就開啟了上漲的預期。但不能過於樂觀的是,決定權目前來看還是在美聯儲手上。

現在外部的宏觀情緒並不穩定,一直飆升的美元指數終於在歐洲強力的加息75個基點的情況下有所下降,但降低的幅度就像我們所看到的一樣,還並沒有走出高位。只是歐元的匯率勉強回到「1」的上方,但高居不下的DXY指數才是美聯儲想要看到的,如果九月加息75,美元指數上升恐怕還有新的一輪,這對風險市場不利。

美債市場的走勢,最近只能用魔幻來形容了。截止到今天淩晨四點收盤,美債的收益率全線都在當前的聯邦基金利率的上方,除了長期美債出現零散的購買,其它時間的美債收益率反而都是上升的。這也是難怪美聯儲的縮表計劃要開始加重MBS的範疇了,而兩年期的美債收益率基本就可以看作是當前的終端利率。

其實每天說很多的宏觀數據我也很累,可能還有很多的小夥伴不愛看,但實際上幣價的漲跌就是在這些信息中可以透露出來,這也是為什麽在全民不是喊空就是喊多的時候,我一直堅定的認為目前的市場就是震蕩的趨勢,這股趨勢並不取決於所謂的支撐線或者壓力線,所以BTC下跌超過19,000美金時我篤定的說沒事。

因為宏觀情緒就是這樣,每天市場的博弈理論都在改變,之前是博弈美聯儲九月加息的50還是75,之後是博弈美聯儲的中期大選,現在又開始博弈美國年底的終端利率,真的要非常的明確一個道理,市場是永遠正確的,如果你認為市場錯了,要改變的不是市場,而是你自己。而和趨勢作對就是給市場送錢。

而趨勢就是宏觀情緒,就在每天上方的這一大堆「廢話」中。

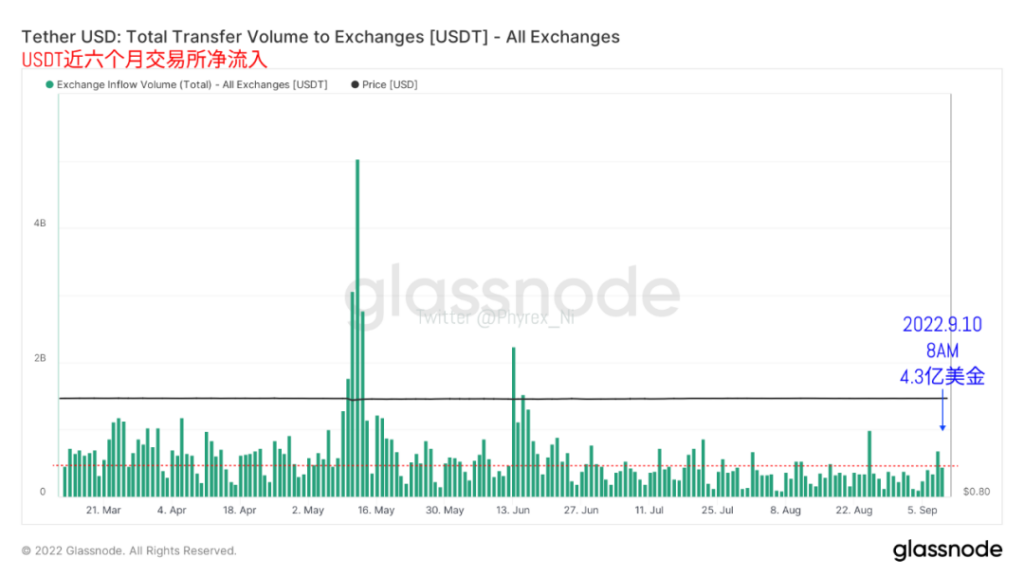

美債幾乎沒有都有較大的幅度的資金出走,但是去的地方目前還沒有明確的表現,雖然黃金可能會吸引一部分的資金,但肯定不是資金的主力,不過這是一個好的預兆,非美金資產有上升的趨勢。而幣市的整體穩定幣市值就是衡量是否有資金進入的最好判斷依據,不過目前來看USDT還是堅持著水平的移動,毫無增減。

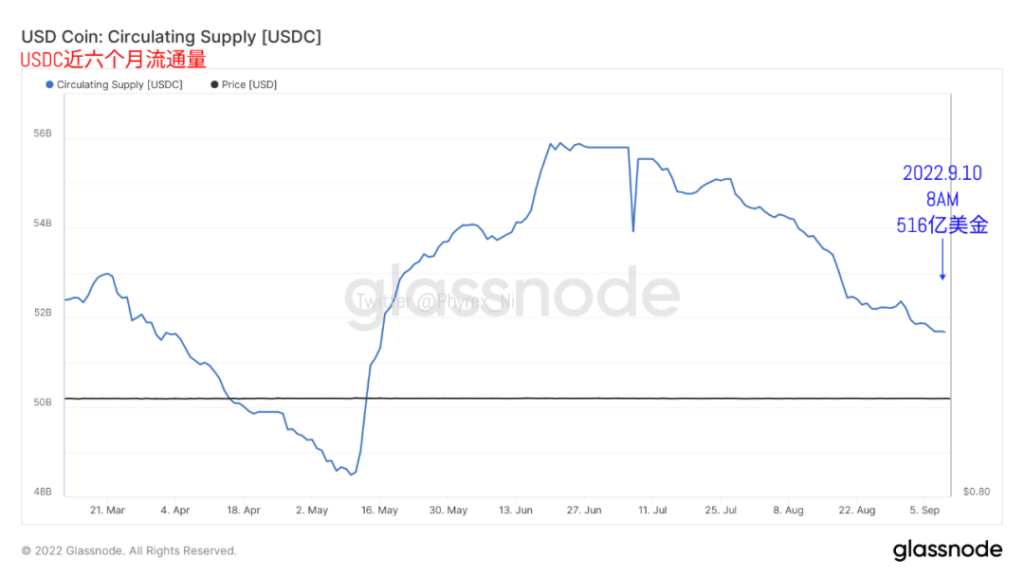

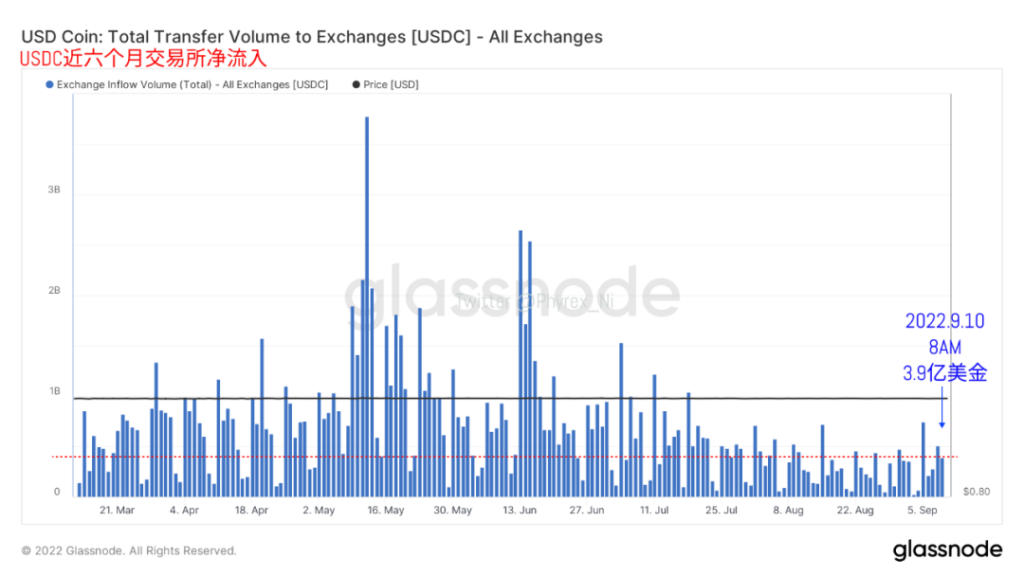

USDT代表更多的還是歐洲和亞洲的資金,而機構和主力資金占大多數的美國主要還是在用USDC,從現在的情況來說,USDC的整體走勢並不盡人意,依然是處於震蕩下行的趨勢。市值在持續降低。而反觀BUSD幾乎是變成了做空USDT開始穩定幣領域最大的贏家,即便是到今天早晨八點的數據,BUSD市值再次增加1.2億美金。

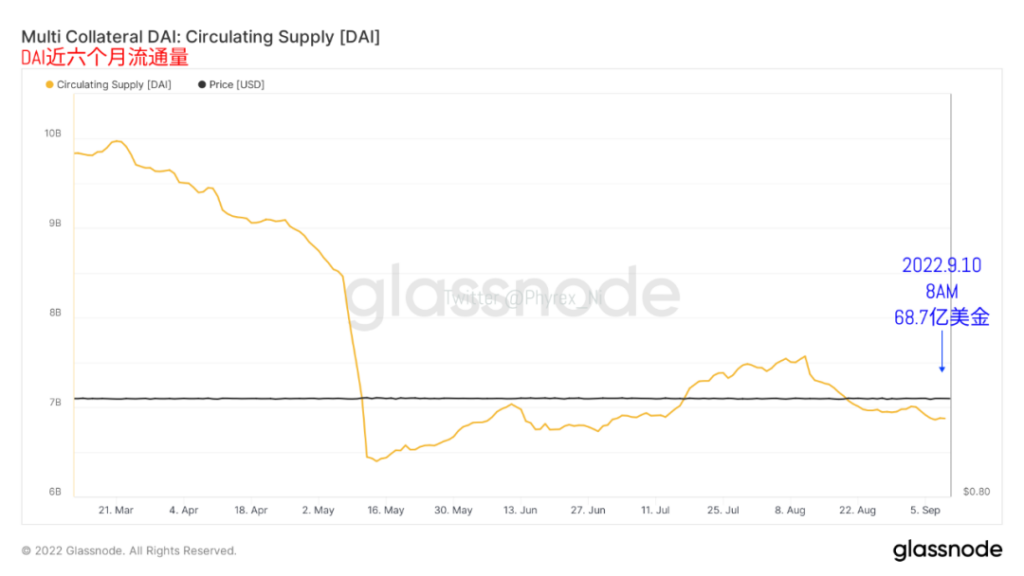

而DAI的市值目前也是維持著幾乎窄幅震蕩的趨勢,截止到今天早晨八點,DAI的市值降低了大概200萬美元左右,這點波動確實是不算什麽,尤其是距離ETH合並的日期越來越近了,不止是DAI,應該會出現更多的ETH從合約中離場的情況,畢竟現在市場並不好,能白拿的空投就是雪中送炭了。

所以看目前整體的穩定幣情況,依然沒有太大的變化,最近一周更多的資金還是陸續的通過BUSD進入到了市場,而BUSD的購買力也確實不錯,雖然現在市場的氣氛比較詭異,但是在外行看來持續上漲的幣價以及FOMO的情緒,難保不會在假期期間作妖。畢竟主力資金和主力拋壓不在,少量資金就可以拉盤。

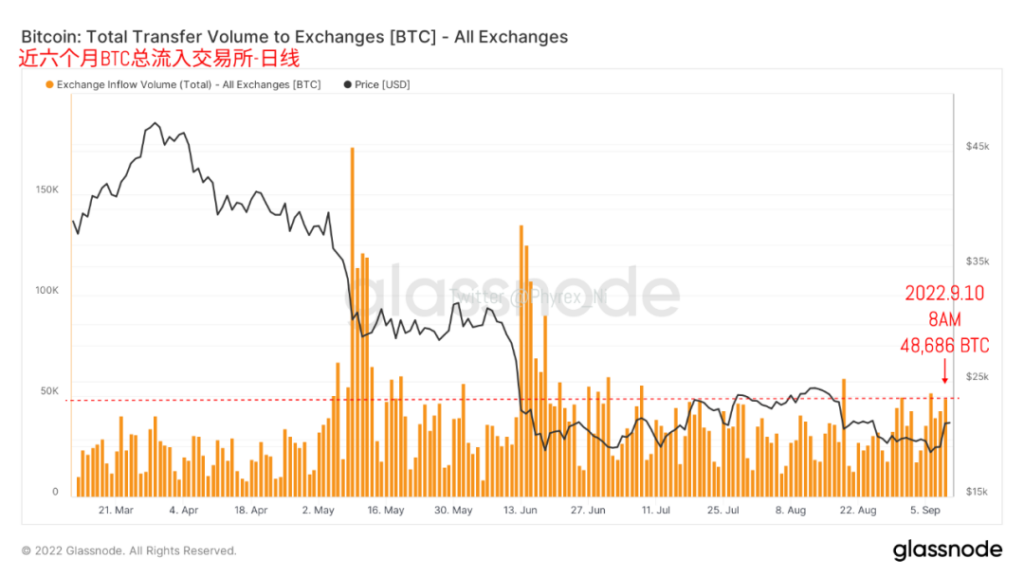

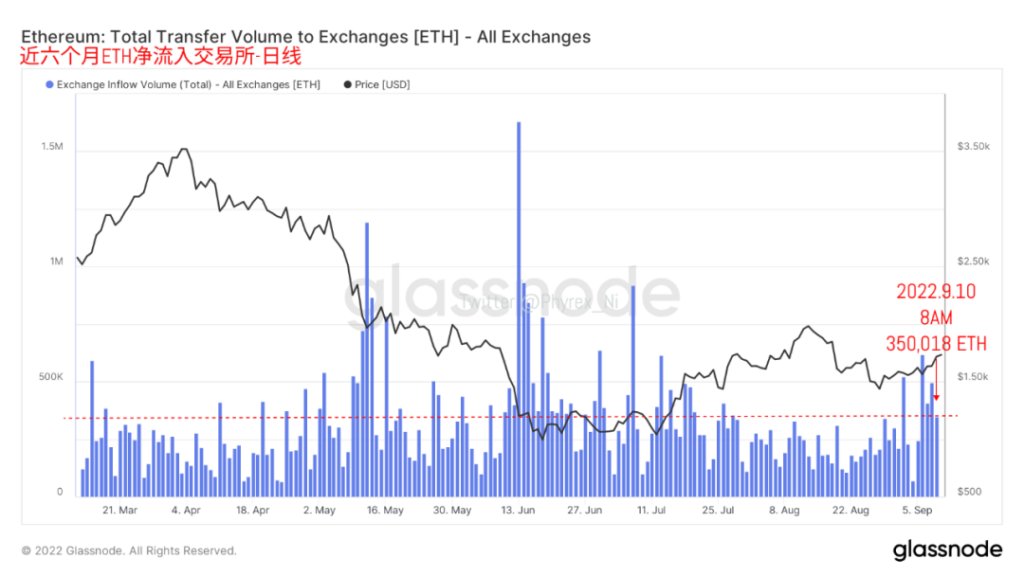

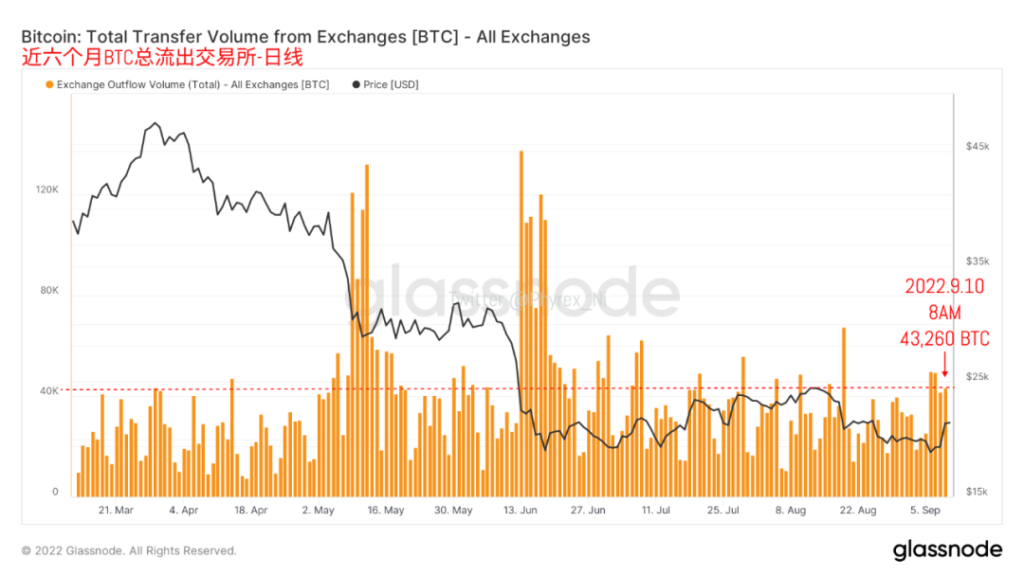

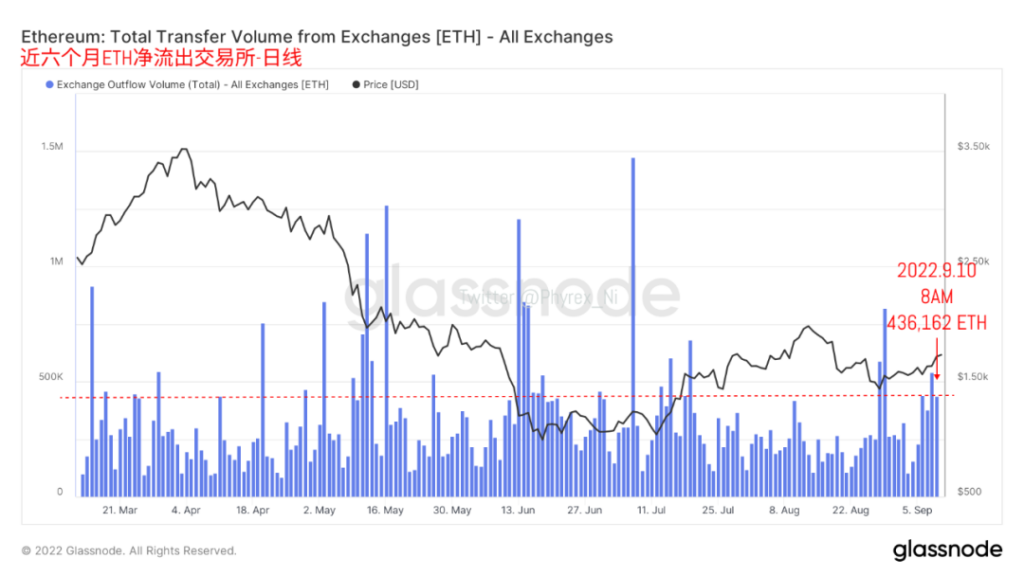

而從實際上BTC和ETH的轉入交易所的拋壓數據來看,雖然從價格上能看出BTC的漲幅更加喜人,但是拋壓上也正是因為BTC的價格上升較快,導致了更多的籌碼爭相的進入交易所,為了尋找更好的出售時機。而相對來說雖然價格的漲幅較低,但是合並的利好依然刺激著ETH持倉,所以拋壓反而隨價格上升而降低。

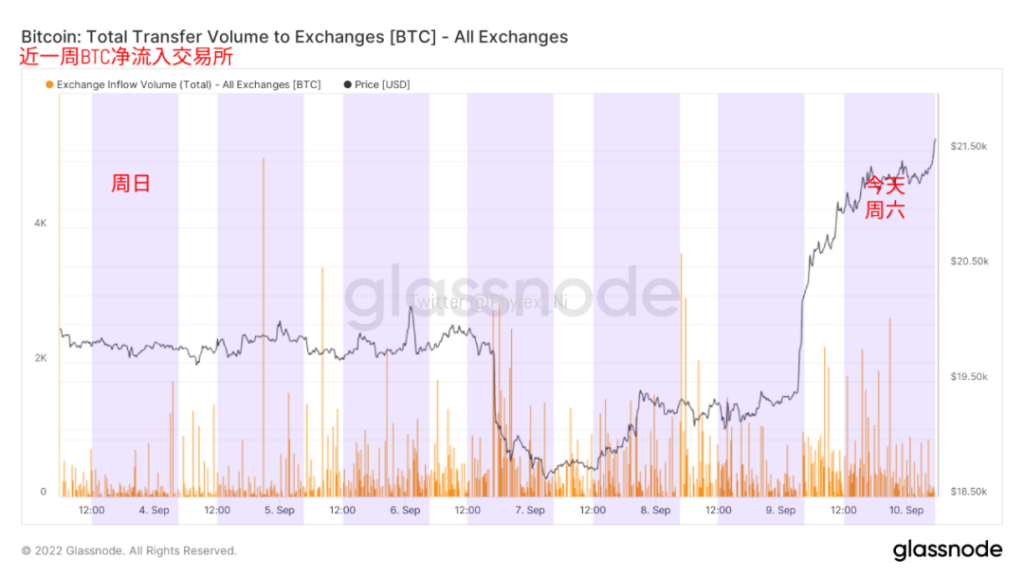

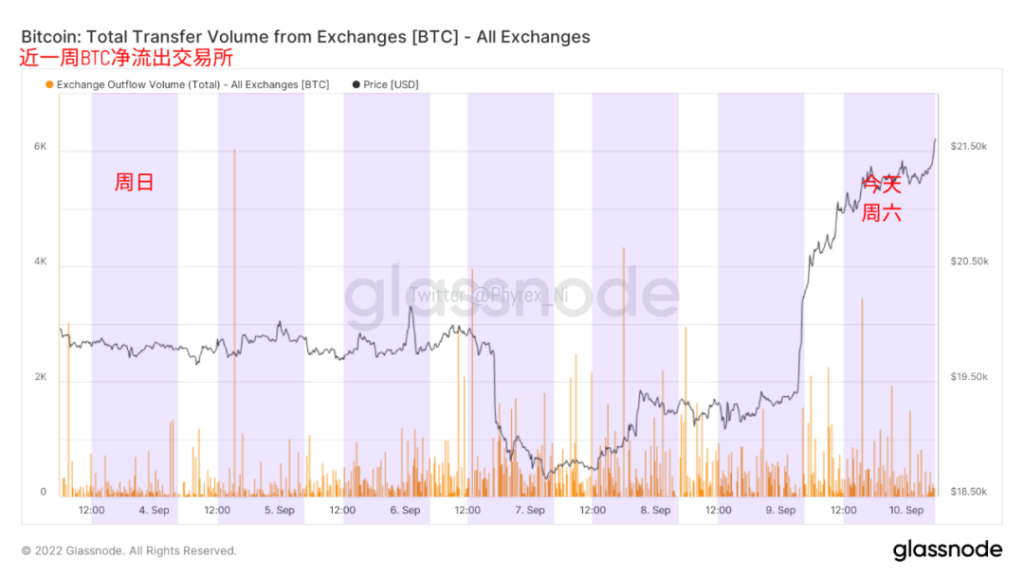

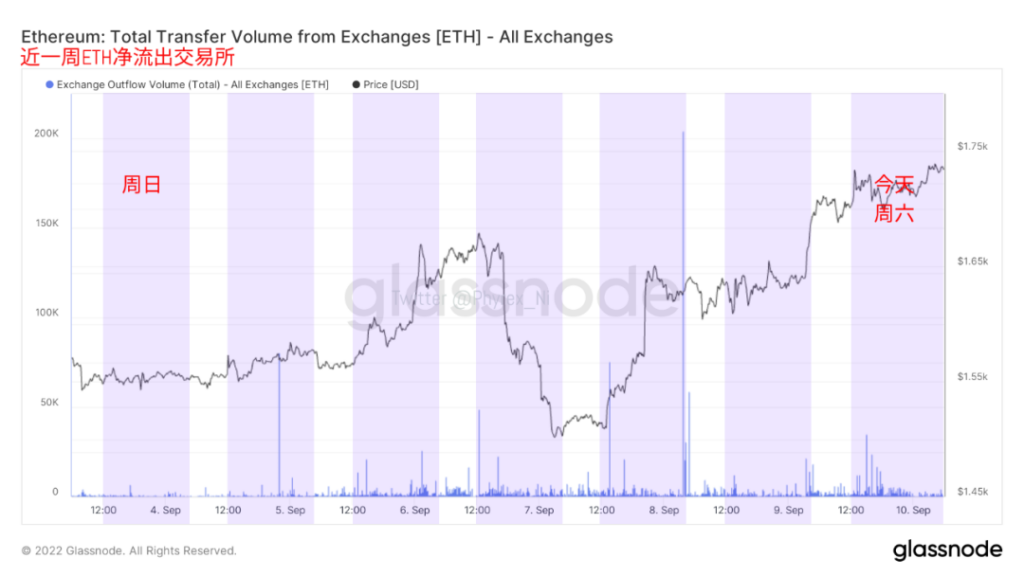

本來想偷個懶,但是還是覺得要看看細節數據才能把握的更加清晰。從昨天的細節數據中可以看到BTC的拋壓從北京時間的下午15點左右就開始了,而且一路延申到美股的閉盤,也就是淩晨四點。這說明了歐洲人和美國人都是拋壓的主力。但是在ETH的拋壓層面卻沒有看到太明顯大幅拋售的跡象。

有拋壓就有提現,雖然BTC的拋壓很高,但是買入的情況也不算太差,但依然沒有辦法覆蓋整體的拋壓,所以還是有部分的籌碼滯留在交易所中,尤其是CPI的數據快出來了,謹慎的持倉者即便是現在不賣,也會提前轉移到交易所以防萬一。而ETH則繼續相反,本身拋壓就不高,可轉出提現的數據卻一點都不少。

尤其是從細節的數據來看BTC的主要買入還是在歐洲的主力交易時區,而美國時區明顯的能感覺到購買力的下降。而ETH的購買主力則繼續以亞洲時區為主,可以看到較多的提現都是在亞洲時區發生的,所以這個節假日還是需要更加的小心。

而從資金的購買力方面,依然能看出更多的存量資金還是處於觀望的狀態,現在每天的購買力基本都是相差無幾,多的時候也多不了太多,而少的時候也能勉強的保持,因此我個人的估算,估計的購買情緒即便不是底部,應該差距也不是很大了,更多的還是要等九月美聯儲的決定後,再看市場的走勢以及情緒的變化。

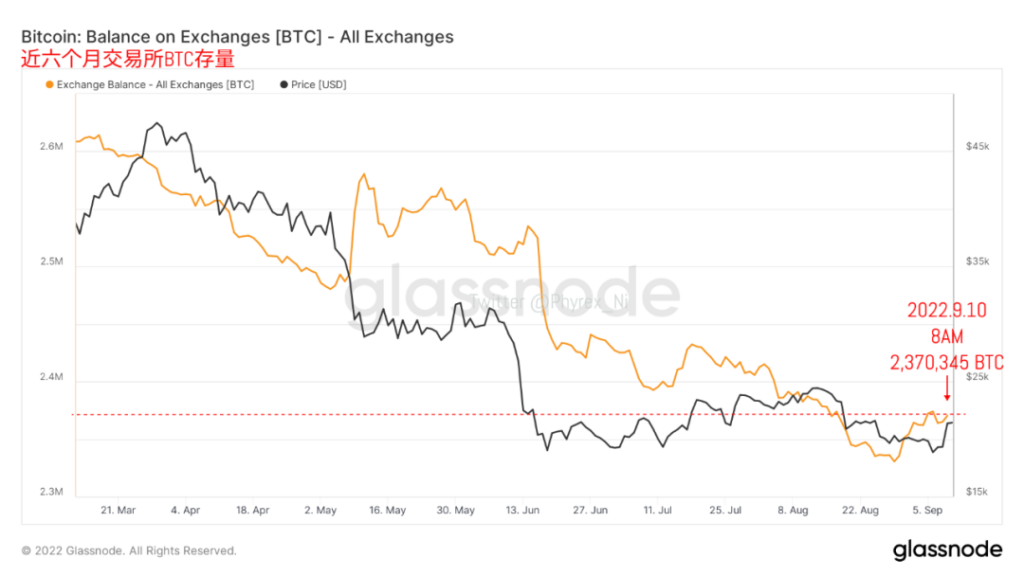

交易所中BTC和ETH的存量數據來看,大體的趨勢都差不多,不論是BTC還是ETH都是在相對的近四年存量的底部位置,上方的拋壓並不是很高,最大的區別就是因為ETH的合並,導致了存量處於持續的下降,甚至是CPI的公布的日期都不會有太大的幹擾,而BTC則受到更多的納指影響,謹慎下必然會更多在交易所中。

從早晨四點開始,雖然美股的閉市正式進入到了周末期間,而沒有了納指期貨的指引,更多低於價格的觀察還是要看情緒方面了。我並不指望所有人都能認真的看到這裏,但能幫一個是一個吧。情緒上的變化BTC會更加的務實,應該手藝不錯。而頭鐵且高杠桿的ETH希望你們最少能減輕一些杠桿率吧。