現在看盤前的價格意義不大了,還有不到半個小時就公布美國一月CPI數據了,CPI後才會對美股開盤有決定的影響,上午的視頻中已經講了因為三個因素造成了昨天晚上開始納指期貨的上漲,甚至在FUD的情況下帶動了 #BTC 和 #ETH 價格的上升,建議大家盤前看看上午的視頻,會有幫助。

而目前CPI的情況也已經分析過多次,尤其是在美國勞工統計局多次修改通脹系數占比後,結論雖然還會有浮動,但應該和預期相差不遠了。基本上就是廣義CPI(年度同比)下降的概率依然是很大的,而且風險市場看的更多的就是廣義CPI,但CPI的月率則是更加反應出現在通脹的反復,而且高於上個月也幾乎沒有爭議。

Twitter @Phyrex_Ni

這也是股市和債市博弈的主要原因,那麽小夥伴們肯定會問,如果就像是預測的這樣,同比利好,環比利空的話,那麽風險市場的走勢什麽?是利好還是利空,其實這個問題即好回答,也難回答。說好回答的原因是,畢竟同比是和去年在比,並不是真實的體現出通脹的變化,尤其是通脹確實下降,但下降的幅度並不高。

尤其是美聯儲的最終目標是核心PCE降低到2%以內,這就說明長期和同比做鬥爭意義不大,畢竟環比看的才是真實的通脹變化,明明現在食品的價格仍然很高,能源的價格也在上升,房價和房租都在上漲,就連二手車的價格都在上漲,這種情況下非要說通脹已經得到控製,這不就是在自欺欺人麽。

而且美聯儲完全不需要額外做什麽,畢竟三月加息25已經定調了,而且包括鮑威爾在內也承認了確實有可能會提升終端利率,所以幾乎什麽都不用做,市場就會揣測美聯儲的意圖。但這也恰恰是難回答的問題,畢竟在之前兩次鮑威爾講話後,風險市場都出現上漲的趨勢,就是因為過度的解讀了美聯儲的意圖。

認為美聯儲無法減持高利率和持續加息。而這次廣義CPI降到6.2%,有會給風險市場一個錯覺,就是通脹確實是被控製了,CPI只會越來越低,美聯儲沒有必要繼續加息,更沒有必要長時間的維持利率。這種情況下很容易引發風險市場「報復性」的上漲,畢竟對於多數投資者來說,通脹指的就是CPI,就是指的CPI年度指標。

所以目前的博弈就變成了同比下降,環比上升後美聯儲的態度如何,所以在CPI公布後第一時間去看看Nick的推文,也許能從中了解到美聯儲的看法。當然多次CPI和加息的時候都會出現多空雙爆的局面,這次是不是例外誰也不知道,但確實應該小心。

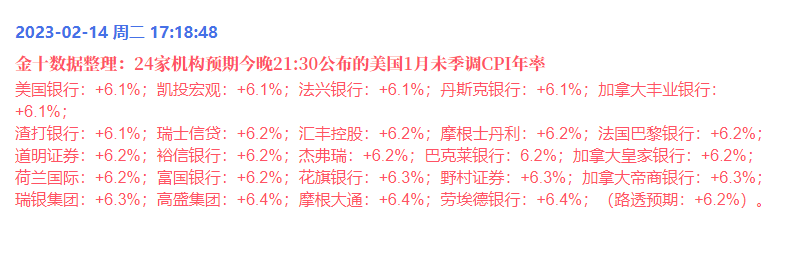

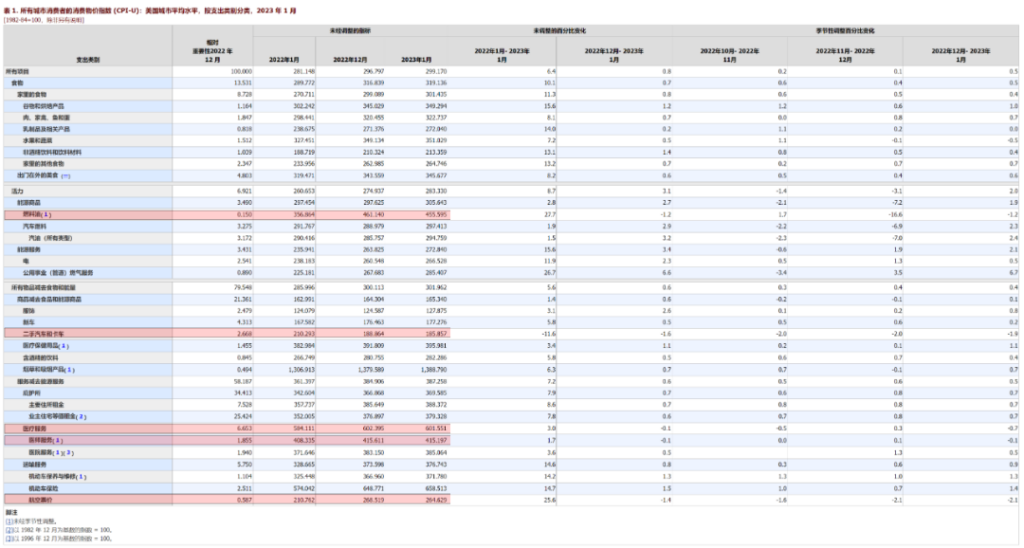

CPI的數據想必大家都已經看完了,風險市場的變化想必大家也有切身體會了,咱們先從數據開始說起,紅色的部分都是標註下會產生的利空。首先就是廣義CPI,也就是CPI的年率,相比上個月確實是降低了,但大家應該都看到過幾個機構發布出的預測,除了高盛,摩根大通,勞埃德銀行以外幾乎都是在6.4%以下。

而且多數的機構都是認為公布數據會符合勞工統計局的預測,CPI會降低到6.2%或者更低。而且之前我們也分析了廣義CPI和CPI環比就是之前最嚴重的博弈,但結果廣義CPI僅僅降低了0.1%,而且還低於預期,這就造成了風險市場最大的依靠已經不存在了,雖然通脹確實下跌了,但0.1%的波動不足以說明任何問題。

其次就是CPI的月率環比,這個事情之前就已經打好預防針了,而且公布的數據確實是在預期之內,算是利空落地,但不要忘記了,月度的CPI上漲了0.6%代表了通脹不但沒有得到緩解,反而還是在上升的。那麽美聯儲是會放任自流還是會以更加鷹派的姿態來對抗通脹,這個就要看美聯儲後邊的表現了。

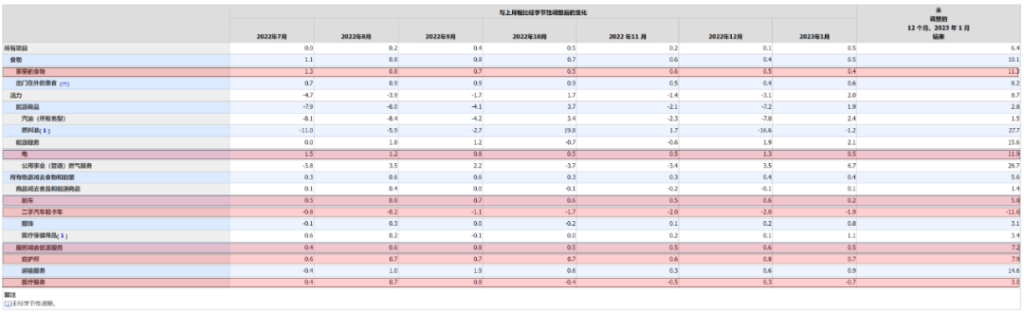

而在細節數據中,我們可以看到能源的通脹出現了大幅度的上升,這也和預期中的一樣,即便是下調了占比,但石油價格的上升仍然是帶動通脹上升的主要原因,但除了石油以外,食品和服務的通脹也是處於上升的狀態,尤其是住房,雖然上漲的幅度低於上個月,但依然是上漲的狀態,而且房價從一月開始確實上調了。

這造成的直接結果就是美國房價上漲的時候,CPI中住房的指數是上升的,美國的房價下降的時候,CPI中住房的指數還是上升的,現在到了一月隨著借貸利率的降低,房價又有了上升的趨勢,而CPI中住房的指數還是上升的。這別說鮑威爾了,就算是我都不想去住房的指數了。尤其是住房中還包括租房的數據。

所以即便是在CPI公布後風險市場出現了反彈,我也依然會認為這次的通脹讓美聯儲沒有更多的選擇。然後就是核心CPI的數據,雖然和廣義CPI一樣都是出現了下跌,但也都是低於預期,本身就代表了利空。這種情況下風險市場的上漲只能代表預期美聯儲反而會放松對於通脹的管理,而這種情況也會隨著時間而改變。

在CPI數據發布後第一個美聯儲官員站出來講話,雖然總體內容上有些偏向於鴿派,但仍然確定了通脹反復已經超過了美聯儲的預期,雖然終端利率不會有較大的上升,但持續更長的時間應該是無法改變的,甚至巴爾金也表示出了通脹風險比經濟風險更加嚴重。甚至是拜登都表示在通脹方面還有更多工作要做。

市場確實是出現了震蕩且上行的趨勢,但期貨市場已經不在預期美聯儲可能會在2023年內降息。而且今年六月暫定加息的預期也開始降低,目前的終端利率在繼續向著5.5%靠攏。債市還在繼續的和風險市場唱反調,大量的資金從美債中離場。匯率市場經過震蕩出現了小幅的下降,目前在103的下方。

通過這次CPI的數據來看,美聯儲選擇更加鷹派的可能性在放大,但畢竟下次的加息和點陣圖的公布在三月底,而屆時會先發布CPI和非農的數據,所以相對於目前一月的數據來說,下個月的數據會更加的重要,這一個月中美聯儲並不會有任何實質的行動,最多也就是在語言上的預期管理,但想來市場很可能再次不買賬。

最後說說我個人的理解,僅僅是代表我個人。目前的市場走勢很像是前兩次對於鮑威爾講話後的上漲,明明是鷹派的言論卻被市場當作利好解讀,這次的CPI雖然只是過度產品,但通脹的反復也已經出現。這種情況下最起碼的判斷是不會出現反轉,當前的市場距離「牛回」的標準差距仍然很大。我不看空,但我還不建倉。