根據媒體頭條,比特幣已經死亡超過 473 次,但它總是從墳墓中崛起並繼續反彈。加密市場的復蘇可能正在發生,因為比特幣價格在 1 周的時間框架內收復了可怕的「死亡交叉」。

以下是讓整個加密貨幣市場陷入恐懼的移動平均線交叉,以及現在它已被收回後可能發生的情況。

比特幣價格突破創紀錄的死亡交叉信號

99 Bitcoins網站會記錄每次媒體提及 BTC 死亡的消息。每次提及都必須「明確說明比特幣現在或將毫無價值的事實」,並且內容必須「由擁有知名追隨者的人或擁有大量流量的網站製作」。不允許小炸薯條或模棱兩可的「也許比特幣可能已經死了」的聲明。

結果是 BTC 被宣告死亡的次數超過 473 次。每一次,比特幣都證明他們是錯誤的。但歷史上第一次,加密貨幣空頭有理由如此消極。在 BTCUSD 價格圖表的整個歷史上,市值最高的加密貨幣首次形成 50 周和 200 周移動平均線的「死亡交叉」。

當較短的移動平均線從上方穿過較長的移動平均線時,就會形成死亡交叉。當同樣的信號從下方出現時,就會形成一個金色的十字。每個信號都告訴投資者,長期趨勢可能正在發生變化。

死亡交叉本身是看跌的,這讓看跌的加密貨幣交易者有足夠的理由保持空頭。但是現在比特幣高於它,必須做出決定:現在回補,或者繼續前進,增加被止損的風險。

回收交叉讓加密熊幾乎沒有什麽可以堅持的

隨著死亡交叉被證明是看跌信號,比特幣有史以來第一次形成死亡交叉,這是對已經消極情緒的又一次危險打擊。BTCUSD 1W 價格圖表現在位於兩條移動平均線上方,可能導致看跌交易者大汗淋漓。

每周的死亡交叉和低於 50 個月移動平均線的 BTCUSD 是空頭為什麽看不到新的牛市趨勢的兩個最佳論據。比特幣也在較高的時間範圍內收回了關鍵移動平均線。

最後,日線圖確認了黃金交叉,長期移動平均線開始向上——又一個看漲信號。在不同的時間範圍內,仍然存在相互矛盾的信號。然而,隨著每條移動平均線的收復,看跌的說法正在迅速減弱。

既然比特幣高於每周死亡交叉點,它是否正式起死回生?

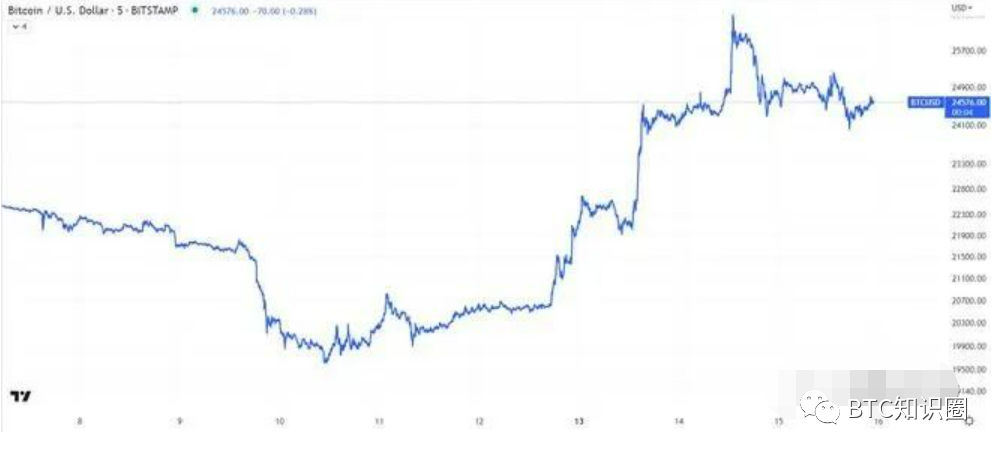

比特幣似乎將在周三的交易日收盤時基本持平於 24,000 美元左右,這讓市場參與者在經歷了 7 天的忙碌價格走勢後有一些急需的時間來喘口氣。上周的這個時候,比特幣剛剛跌回 22,000 美元以下,這是三周多來的首次,同時由於對美聯儲收緊政策的擔憂,美國股市也出現下跌。

一連串備受矚目的美國銀行倒閉(Silvergate、SVB和 Signature Bank)將引發進一步的避險流動,推動BTC價格在周五低至 19,500 美元,比特幣首次測試其 200DMA 和實現價格時間將近兩個月。

然而,美國當局積極響應以支持存款並推出新的銀行流動性計劃(這幫助加密貨幣市場管道的關鍵部分USDC恢復到 1 美元掛鉤)幫助比特幣在上周結束時站穩腳跟。

對銀行業危機風險將阻止美聯儲進一步大幅加息的預期,以及圍繞比特幣等加密貨幣的敘述是抵禦傳統金融體系問題的避風港,隨後幫助推動比特幣升至 26,500 美元的中間價位星期二之前。

這是比特幣自去年 6 月以來的最高水平,並且在本周達到峰值時,與上周低於 20,000 美元的低點相比上漲了 35% 以上。比特幣在短短幾天內從兩個月低點劇烈波動至九個月高點,這讓交易員押註現在可能會出現更多波動。至少,這是根據比特幣期權市場得出的結論。讓我們深入了解一下。

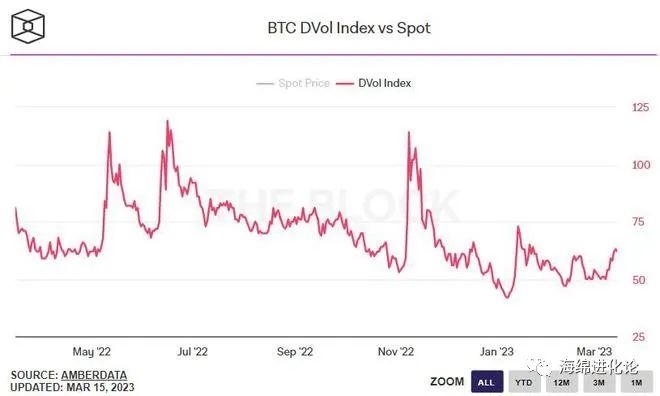

交易員加大對比特幣波動率的押註

上周,Deribit 的比特幣波動率指數 (DVOL) 從 50 左右(離歷史低點不遠)躍升至近兩個月高點 62 左右。這仍低於 1 月份觸及的高點 73 BTC 突破 20,000 美元時的區域。Deribit 是占主導地位的加密貨幣衍生品交易所。

而且它仍遠低於去年 FTX 崩盤後 114 區域的高點。但這仍然表明投資者正在為未來的波濤洶湧的水域做準備。當你考慮比特幣本周突破的關鍵阻力區域 25,200-400 美元時,這是有道理的,技術人員認為這為可能迅速反彈至下一個主要阻力區域 28,000 美元左右,甚至可能超過 30,000 美元打開了大門。

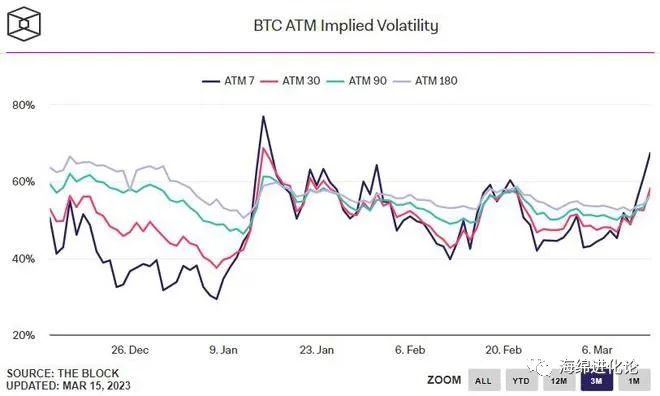

同時,根據平價 (ATM) 比特幣期權定價的隱含波動率也一直在上升。7 天到期期權的 ATM 隱含波動率周二觸及 1 月中旬以來的最高水平 67.44%,高於早前 42% 區域的月度低點。根據 30 天、90 天和 180 天到期的期權,ATM 隱含波動率也都升至數周高點。

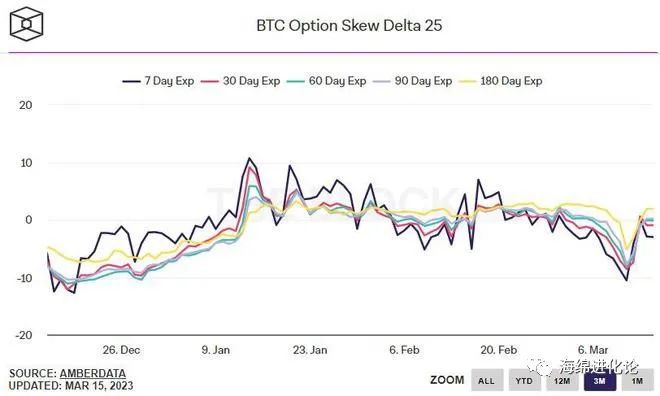

交易員再次對 BTC 價格前景持中立態度

當上周比特幣在兩個月內首次跌破 20,000 美元時,根據 7、30、60、90 和 180 天到期的比特幣期權的 25% delta 偏差,BTC 價格前景跌至歷史最低水平年在 -5 到 -10 之間。

25% 的 delta 期權偏差是一個普遍監測的指標,用於衡量交易櫃臺通過向投資者出售的看跌期權和看漲期權為上行或下行保護收取的費用過高或過低的程度。看跌期權賦予投資者以預定價格出售資產的權利,但沒有義務,而看漲期權賦予投資者以預定價格購買資產的權利,但沒有義務。

高於 0 的 25% delta 期權偏差表明交易臺對同等看漲期權的收費高於看跌期權。這意味著對看漲期權和看跌期權的需求更強,這可以被解讀為一個看漲信號,因為投資者更渴望獲得保護以防止(或押註)價格上漲。

然而,在 BTC 價格回升至九個月高點之後,期權市場已恢復對市場的普遍中立看法。在 7、30、60、90 和 180 天到期的比特幣期權的 25% delta 偏差都回到接近於 0。

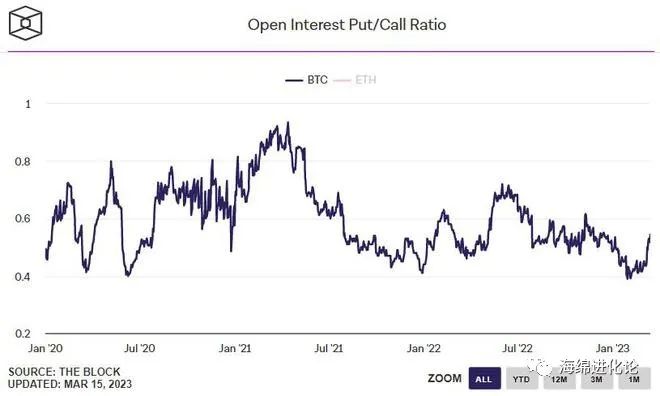

然而,發出更看跌信號的是 Deribit 的看跌期權和看漲期權之間的比率。周三,比特幣看跌期權和看漲期權的未平倉合約比率為 0.54,為年內最高水平,高於近期 0.40 以下的歷史低點。低於 1 的比率意味著投資者更喜歡擁有看漲期權(押註價格上漲)而不是看跌期權(押註價格下跌)。